収入証明書不要のカードローンは、「希望限度額50万円以下」かつ「他社借入を含む合計100万円以下」が一つの目安で、本人確認書類中心で申し込める場合があります。

ただし、収入証明の提出が省略されても、信用情報の照会や在籍確認などで返済能力の確認はされます。

審査が甘くなるわけではないことは理解しておきましょう。

ここではおすすめの収入証明書不要のカードローン、必要書類なしで借りられる条件などについて説明していきます。

- 収入証明が不要になる基準整理

- 必要になる代表条件と例外

- おすすめ6社の条件と注意点

- 収入証明なし審査の仕組み

- 本人確認だけで進む最短手順

希望額と借入状況を当てはめながら読むと、提出不要で進める可能性と、途中で求められる場面の見通しが立てやすくなります。

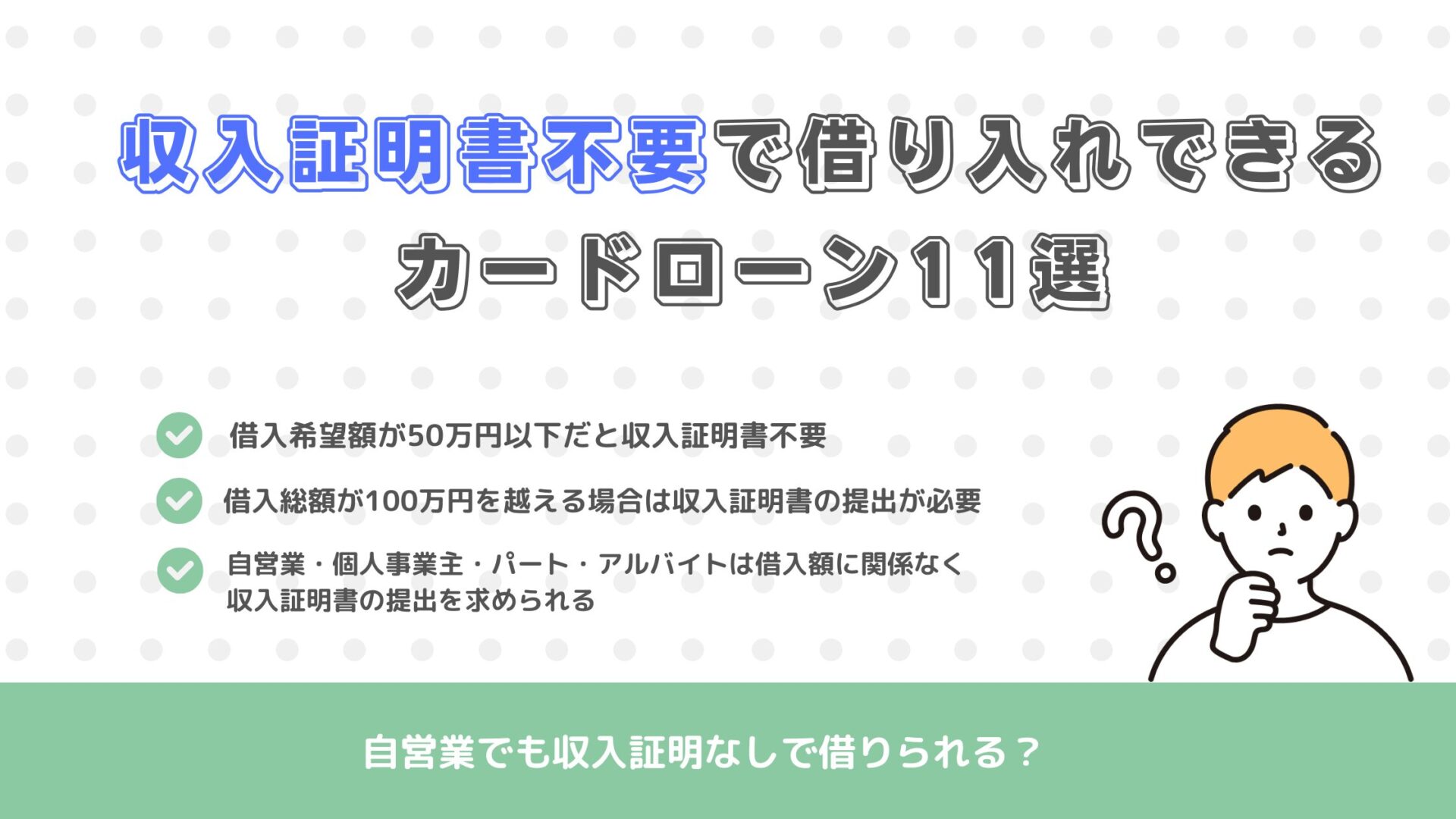

【収入証明書不要で借り入れできるおすすめカードローン】

※SMBCモビットは収入証明を提出していただく場合があります。

| カードローン | 公式サイト | 金利(年率) | 限度額 | 審査時間 | 融資時間 |

|---|---|---|---|---|---|

| アコム | 公式サイト | 3.0~18.0% | 800万円 | 最短20分※2 | 最短20分※2 |

| プロミス | 公式サイト | 2.5〜18.0% | 1~800万円 | 最短3分※3 | 最短3分※3 |

| レイク | 公式サイト | 4.5〜18.0% | 500万円 | 最短15秒※4 | 最短15分※4 |

| SMBCモビット | 公式サイト | 3.0~18.0% | 800万円 | 最短15分※5 | 最短15分※5 |

| アイフル | 公式サイト | 3.0~18.0% | 800万円 | 最短18分※1 | 最短18分※1 |

| ベルーナノーティス | 公式サイト | 4.5~18.0% | 300万円 | 最短30分 | 最短即日 |

※2 お申込時間や審査によりご希望に添えない場合がございます。

※3 お申込み時間や審査によりご希望に添えない場合がございます。

※4 Web申込の場合。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、

当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※5 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

アイフルの基本情報

■商号:アイフル株式会社

■登録番号:近畿財務局⾧(14)第00218号

■貸付利率:3.0%~18.0%(実質年率)

■遅延損害金:20.0%(実質年率)

■契約限度額または貸付金額:800万円以内(要審査)

■返済方式:借入後残高スライド元利定額リボルビング返済方式

■返済期間・回数:借入直後最⾧14年6ヶ月(1~151回)

■担保・連帯保証人:不要

レイクの基本情報

なお、人気のカードローンについては、カードローンおすすめランキングで解説しているので、ぜひ参考にしてみてください。

ちなみにまだ借りたことない、、なかなか借りれない、、

という方は以下の消費者金融・キャッシングがおすすめです。

※2 無利息について

・365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

・60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

・365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

結論:収入証明書不要のカードローンは申込上限額と審査基準で決まる

収入証明書が不要かどうかは、主に「希望する利用限度額」と「他社借入を含む借入状況」によって決まります。

多くのカードローンでは、一定額以下の申込や貸金業法の基準に抵触しない範囲なら、給与明細や源泉徴収票などの提出を省略できる設計です。

ただし「書類が不要=審査が甘い」ではなく、審査では本人確認、信用情報、勤務先の確認(在籍確認)など別の方法で返済能力がチェックされます。

そのため、収入証明を出したくない場合は、提出が原則不要になりやすい上限額に収めること、申告内容を正確にすることが重要です。

以下に、収入証明書の要否が分かれる代表的な基準を整理します。

| 判断軸 | 収入証明書が不要になりやすいケース | 収入証明書が必要になりやすいケース |

|---|---|---|

| 希望限度額 | 50万円以下(貸金業者の一般的な運用) | 50万円超 |

| 借入合計(他社含む) | 他社借入が少ない・合計100万円以下 | 他社借入と合算して100万円超 |

| 申告内容の整合性 | 申告年収・勤務先・勤続年数が自然 | 申告内容に矛盾がある、確認が必要 |

| 申込先の種類 | 銀行カードローンはケースにより不要 | 貸金業者は法令基準で必要になる場面が明確 |

ここからは、不要になる基準と必要になる条件、そして「不要でも審査が甘くならない理由」を順に押さえます。

収入証明書が不要になる一般的な基準を整理

収入証明書が不要になりやすい目安は「希望限度額50万円以下」かつ「他社借入との合計が100万円以下」です。

この基準は、貸金業法にもとづく「返済能力の調査」の実務運用で広く用いられており、一定額を超えると収入を裏づける書類提出が求められます。

消費者金融(貸金業者)では、申込時の希望額を50万円以下に抑えると、本人確認書類のみで審査に進めるケースが増えるでしょう。

また、他社借入があっても、借入残高の合計が100万円以下であれば、収入証明の提出が省略されることがある一方、信用情報の内容次第で例外もあります。

なお、銀行カードローンは貸金業法の「収入証明提出のルール」そのものは直接の適用対象ではありませんが、審査の一環として同様の水準で書類提出を求める運用が一般的です。

収入証明が必要になる代表的な条件を解説

収入証明が必要になる代表例は「希望限度額が50万円を超える」または「他社借入と合算して100万円を超える」場合です。

これは、貸金業者が高額融資をする際に、申告だけでは年収や返済余力を判断しにくくなるためで、給与明細や源泉徴収票などで裏づけを取る必要が高まります。

具体的には、すでに他社で借入がある状態で追加申込をすると、合算額が基準を超えやすく、申込額が小さくても提出を求められることがあるのです。

ほかにも、申告年収に対して希望借入が大きい、勤続年数が短い、勤務先情報が確認しづらいなど、審査上の確認ポイントが増えると書類提出が切り替わる傾向にあります。

加えて、契約後の「増額審査」では、初回契約時よりも高い利用枠を検討するため、収入証明の提出が必須になりやすい点にも注意が必要です。

収入証明なしでも審査が甘くならない理由

収入証明書を出さなくても審査が甘くならないのは、別の情報で返済能力を多面的に確認できるためです。

審査では、申込情報(年収・勤務先・勤続年数・居住形態など)をもとにしたスコアリングに加え、信用情報機関のデータで返済履歴や他社借入の状況が確認されます。

さらに、勤務先への在籍確認(電話連絡の有無は会社により異なる)や、本人確認書類の照合で、申告の真偽や連絡の確実性も見られるでしょう。

このため、年収をごまかしても、信用情報の借入状況や他の申告項目との整合性から不自然さが判明し、追加書類の要請や否決につながる可能性があります。

収入証明書不要は「手続きが軽い」ことを意味するにとどまり、審査基準そのものが緩むわけではない点を前提に、無理のない借入額と返済計画で申し込むことが大切です。

収入証明書不要で申し込めるカードローンおすすめ6選

収入証明書が「原則不要」になりやすいカードローンは、希望限度額を50万円以下に抑え、他社借入を含む合計が100万円以下に収まるかで選ぶのが近道です。

一方で、収入証明が不要でも審査は信用情報や在籍確認などで行われるため、「手続きの軽さ」と「借りやすさ」は別物として整理する必要があります。

ここでは、収入証明書の提出が省略されやすい代表的な6商品を挙げ、どんな条件で不要になりやすいのか、注意点は何かを比較します。

以下の表は「原則不要になりやすい条件」と「途中で求められる典型」を中心に、比較の軸をそろえたものです。

| カードローン | 収入証明が原則不要になりやすい条件 | 途中で求められやすい場面 | 補足(確認ポイント) |

|---|---|---|---|

| SMBCモビット | 少額枠の申込で、申告内容に整合性がある | 希望額が高い/他社借入が多い/確認事項が出た | WEB完結の選択可否は条件あり |

| アイフル | 限度額50万円以下の申込 | 50万円超、または合算100万円超 | 初回は小さく、必要に応じて増額が現実的 |

| プロミス | 少額枠で、他社借入が基準内 | 高額希望/増額/信用情報に確認要素 | 本人確認書類の不備があると追加書類に発展 |

| アコム | 少額枠で、申告と外部情報が一致 | 申告年収と借入希望のバランスが悪い | 在籍確認の方法は状況により異なる |

| 楽天銀行スーパーローン | パート主婦なども含め、ケースにより不要 | 希望額が大きい/確認の必要が生じた | 銀行審査のため時間に余裕を見たい |

| PayPay銀行カードローン | WEB完結で少額枠、条件を満たす | 増額/属性・取引状況の確認が必要 | 口座の有無など事前条件の確認が重要 |

以降では各社ごとに、「なぜ原則不要になりやすいのか」と「どこで提出が必要になり得るのか」を具体化します。

SMBCモビット収入証明書が原則不要になる仕組み

SMBCモビットは、少額の利用枠で申込み、申告内容と信用情報に矛盾がなければ、収入証明書が原則不要として扱われることがあります。

背景には、貸金業者の審査が「申込情報のスコアリング」と「信用情報機関の登録内容(他社借入・返済状況など)」を組み合わせて進むという点があるのです。

収入証明が省略される局面では、年収そのものを紙で確認する代わりに、借入残高や延滞の有無、申告勤務先の自然さなどで返済能力を推定します。

たとえば希望限度額を50万円以下に抑え、他社借入との合計が100万円以下に収まる場合は、提出が求められにくい典型です。

ただし、申告年収が高いのに勤続年数が極端に短いなど整合性が弱いと、確認目的で収入証明の提出に切り替わることがある点は押さえておく必要があります。

アイフル限度額50万円以下なら収入証明書が原則不要

アイフルは、限度額50万円以下の申込みであれば、収入証明書が原則不要になりやすい運用が知られています。

これは貸金業法にもとづく返済能力調査の実務上、「50万円超」または「他社借入と合算して100万円超」になりやすいところで、収入証明が必要になりやすいためです。

つまり、収入証明を出したくない場合は、初回は50万円以下で申し込み、借入実績と返済実績を積んだうえで増額を検討する流れが現実的といえます。

具体例として、生活費のつなぎで10万〜30万円程度の利用枠を希望する場合は、本人確認書類を中心に審査が進むケースがあります。

なお、限度額が小さくても、他社借入が多い、信用情報に延滞がある、申告内容に確認が必要と判断される場合は、収入証明の提出を求められることがあるでしょう。

プロミス収入証明なしで借りられる条件と利用枠

プロミスも、希望利用枠が50万円以下で、他社借入を含む合計が100万円以下に収まる場合、収入証明なしで審査が進むことがあります。

審査では、信用情報機関のデータで「現在の借入残高」「返済の遅れの有無」などが確認されるため、収入証明がなくても返済能力の推定が可能です。

一方で、申込時の入力内容は細部まで見られ、勤務先情報や勤続年数、居住形態などの整合性が弱いと追加確認に発展しやすくなります。

たとえば、他社借入がすでに複数あり、申込額自体は小さくても合算で基準を超える場合は、収入証明の提出が必要になる可能性が高まります。

収入証明を避けたい場合は、希望枠を抑えるだけでなく、申告年収や勤務先の表記ゆれをなくし、入力ミスを減らすことも重要です。

※お申込み時間や審査によりご希望に添えない場合がございます。

アコム収入証明が求められにくい理由と注意点

アコムは、少額枠の申込みで、信用情報と申告内容に問題がなければ、収入証明が求められにくい傾向があります。

理由は、貸金業者の審査が「本人確認」だけで完結するわけではなく、信用情報・申込情報・在籍確認など複数の確認で返済能力を判断する仕組みだからです。

たとえば初回の希望限度額を50万円以下に設定し、他社借入が少ない場合は、給与明細などの提出が省略されることがあります。

注意点として、書類が不要でも「年収の申告は正確であること」が前提で、数字を盛ると不自然さから追加書類や審査否決につながり得ます。

また、在籍確認の扱いは申込状況により変わるため、職場への連絡を避けたい場合は、事前に公式サイトの案内や申込後の連絡で確認しておくと安心です。

※お申込時間や審査によりご希望に添えない場合がございます。

楽天銀行スーパーローンパート主婦も収入証明不要で申し込める理由

楽天銀行スーパーローンは、パート主婦なども含め、申込条件と希望額によっては収入証明不要で審査が進むことがあります。

銀行カードローンは貸金業法の「収入証明提出ルール」が直接適用される枠組みではありませんが、実務では返済能力の確認として同水準の提出を求める場合があります。

そのため、収入証明が不要になりやすいのは、希望額を抑え、申告内容に確認事項が少ないケースです。

パート主婦の場合も、本人に収入があるなら申告年収をもとに審査され、少額枠であれば書類提出が省略される可能性があります。

ただし、銀行は審査に時間がかかる傾向があり、急ぎの融資を想定している場合は、申込から契約までの期間に余裕を見ておくことが大切です。

PayPay銀行カードローンWEB完結で収入証明不要になるケース

PayPay銀行カードローンは、WEB完結で手続きでき、少額枠の申込みでは収入証明不要となるケースがあります。

ポイントは、収入証明の要否が「希望限度額」「他社借入を含む借入状況」「申告内容の整合性」で左右される点で、これは他社と同様です。

具体的には、希望枠を50万円以下に抑え、他社借入との合算が大きくない場合は、本人確認書類中心で進む可能性があります。

一方で、増額審査や利用枠を大きく希望する場面では、収入証明の提出に切り替わることがあり、最初から「ずっと不要」とは限りません。

加えて、口座の有無など申込前提条件がある場合もあるため、手続きの流れは公式サイトで最新要件を確認し、準備できる書類を把握しておくとスムーズです。

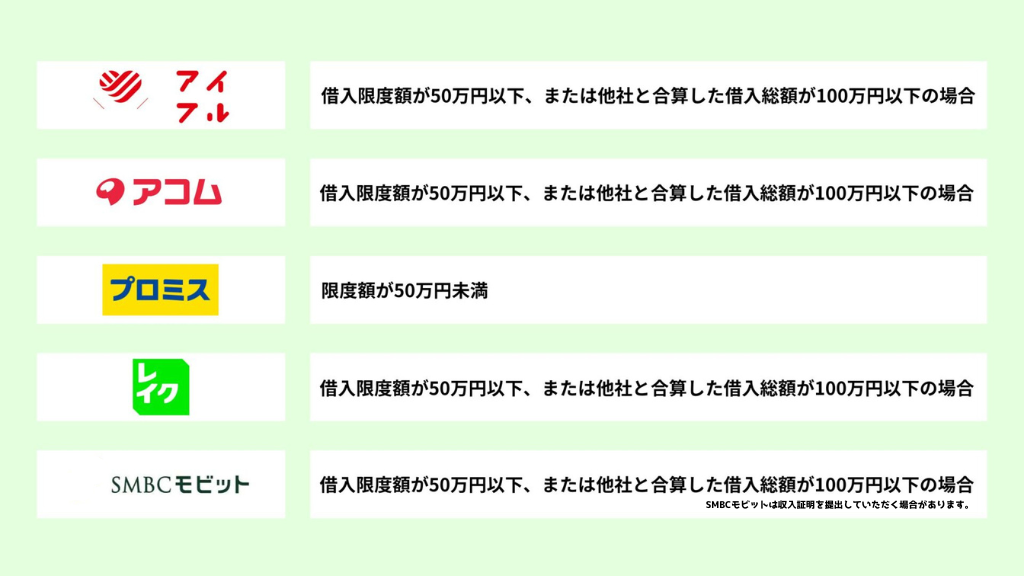

収入証明書不要カードローンの提出条件と利用上限額比較

収入証明書が不要かどうかは、「希望限度額」と「他社借入を含む借入合計」で大枠が決まり、そこに申告内容の整合性や信用情報の状況が重なって最終判断されます。

特に消費者金融では、貸金業法の実務運用として「50万円超」や「合算100万円超」を境に収入証明が必要になりやすく、銀行カードローンも同程度の水準で確認書類を求めることがあります。

そのため「収入証明書不要=誰でも簡単」ではなく、提出が省略されやすい枠に申込みを収めることと、途中で求められる条件を先に理解しておくことが重要です。

ここでは、提出不要になりやすい枠の違いと注意点を整理し、年収や他社借入によって条件が変わる理由を、判断のロジックとして分かる形にまとめます。

| 観点 | 収入証明が不要になりやすい目安 | 収入証明が必要になりやすい目安 | 注意点(例) |

|---|---|---|---|

| 希望限度額(消費者金融) | 50万円以下 | 50万円超 | 初回は少額で通っても、増額では提出が必要になりやすいです。 |

| 他社借入との合算(消費者金融) | 合算100万円以下 | 合算100万円超 | 申込額が小さくても、他社残高が多いと合算で超えることがあります。 |

| 銀行カードローン | 少額枠+確認事項が少ない | 希望額が大きい/確認事項あり | 貸金業法の同一ルールが直接適用されない一方、審査で同程度の書類を求める場合があります。 |

| 申告内容の整合性 | 年収・勤続年数・勤務先が自然 | 不自然な数字や入力の矛盾 | 年収を高く申告しすぎると、確認のため提出に切り替わることがあります。 |

| タイミング | 初回の少額契約 | 増額審査/更新時の再確認 | 「ずっと不要」ではなく、利用状況に応じて提出が発生し得ます。 |

結局のところ、提出不要の可否は「枠の設計」と「個別事情」で動くため、境界条件を跨がない申込み方が現実的な対策になります。

提出不要枠の違いと注意点を比較

収入証明書が不要になりやすい枠は、消費者金融では「50万円以下」「合算100万円以下」が中心で、銀行カードローンは商品ごとの運用で決まりやすい点が結論です。

消費者金融がこのラインを重視するのは、貸金業法にもとづく返済能力調査の実務で、一定額を超える貸付では収入証明による裏付けが求められやすいからです。

一方、銀行カードローンは貸金業法の総量規制(年収の3分の1を超える貸付を原則禁止する枠組み)の直接対象ではありませんが、過剰貸付の防止や審査の厳格化の流れから、同程度の書類提出を求めるケースがあります。

たとえば「10万〜30万円の利用枠で申し込む」「他社借入が少ない」「申告年収と勤続年数に無理がない」といった条件がそろうと、本人確認書類中心で審査が進み、給与明細などの提出が省略されることがあります。

ただし、提出不要枠に収まっていても安心はできません。

申込フォームの入力ミス、勤務先表記のゆれ、転職直後で勤続が短いのに年収が高いなど、申告内容の整合性が弱い場合は、確認のために収入証明の提出へ切り替わることがあります。

また、「収入証明不要」を優先して限度額を必要以上に下げると、借入と返済を繰り返すうちに増額が必要になり、結局は増額審査で提出が必要になる流れも珍しくありません。

提出を避けたい検討中の方は、初回は少額枠で申込みつつ、将来の増額で提出が発生し得る前提で、必要書類(給与明細・源泉徴収票など)の入手経路も併せて把握しておくと判断がぶれにくくなります。

年収や他社借入の状況で条件が変わる理由

年収や他社借入で条件が変わるのは、カードローン審査が「返済能力」と「借入総額のリスク」を同時に見ており、金額が大きいほど裏付けの精度を上げる必要があるためです。

審査では、申込時の申告年収だけでなく、信用情報機関に登録される他社借入残高、返済の遅れ(延滞)の有無、契約件数などが確認されます。

この情報から「すでに毎月の返済負担が重い可能性がある」「短期間に申込みが集中している」などの兆候があると、たとえ希望額が50万円以下でも、追加確認として収入証明を求める判断につながりやすくなります。

具体例として、希望限度額が30万円でも、他社での借入が複数あり、合算で100万円を超える見込みがある場合は、収入証明が必要になる可能性が高まるでしょう。

逆に、他社借入が少なく、申告年収と生活状況(居住形態・勤続年数など)に不自然さがなければ、少額枠では提出が省略されることがあります。

なお、年収が低い場合も「不要になりやすい」とは限りません。

希望額に対して年収が低いと返済余力の確認が重要になるため、確認強化の一環として収入証明を求められることがあります。

他社借入がある状態で「収入証明書不要で申し込めるか」を判断する際は、申込額そのものだけでなく、他社残高を含む合計と、年収とのバランスを見ることが現実的な見立てになります。

収入証明書なしでも審査が通る仕組みと審査フロー解説

収入証明書が不要なカードローンでも、審査は「信用情報」と「申込内容の整合性」を中心に進み、一定の条件を超えると途中から提出が求められます。

つまり、提出が省略されるのは「確認手段が別にある」「リスクが相対的に小さい枠に収まる」などの事情によるもので、審査が甘くなることを意味しません。

審査では、本人確認書類の確認に加え、信用情報機関への照会や勤務先の在籍確認(電話・書面・代替手段を含む)が行われるのが一般的です。

この章では、収入証明なしで審査できるスコアリングの考え方、年収判断に使われる情報、途中で収入証明を求められる典型パターンを整理します。

| 審査で見られる観点 | 収入証明なしで進みやすい例 | 途中で収入証明が必要になりやすい例 | 補足 |

|---|---|---|---|

| 希望限度額 | 50万円以下 | 50万円超 | 消費者金融では実務上の境界になりやすいです。 |

| 他社借入との合算 | 合算100万円以下 | 合算100万円超 | 申込額が小さくても、他社残高で超えることがあります。 |

| 申告内容の整合性 | 年収・勤続・雇用形態が自然 | 数字の不自然さ/入力矛盾 | 確認のため追加書類へ切り替わる要因です。 |

| 信用情報(返済履歴等) | 延滞なし・申込みが分散 | 延滞履歴/申込み集中 | 信用情報機関への照会で確認されます。 |

| 手続き上の再確認 | 初回の少額契約 | 増額審査/更新時 | 「ずっと不要」とは限りません。 |

提出が不要でも、何を根拠に返済能力を判断するのかを理解しておくことが、通過可能性の見立てと準備につながります。

収入証明書なしで審査可能なスコアリングの仕組み

収入証明書がなくても審査できるのは、申込情報と信用情報を点数化する「スコアリング」により、返済リスクを統計的に見積もれるためです。

スコアリングは、年齢、居住形態、家族構成、雇用形態、勤続年数、申告年収、他社借入、過去の返済状況などを組み合わせ、延滞や貸倒れの起こりやすさを評価する考え方になります。

このとき重要なのが、申込フォームの内容が「単体で立派」かどうかではなく、全体として矛盾がないかという点です。

たとえば勤続1か月で年収600万円、職種が不明確、住居費が極端に低いといった入力は、虚偽と断定されなくても確認コストが上がり、収入証明の提出へ切り替わるきっかけになります。

一方で、希望限度額を10万〜30万円程度に抑え、他社借入が少なく、雇用形態と年収のバランスが自然であれば、本人確認書類と信用情報の照会を中心に審査が進むことがあります。

なお、スコアリングは「甘い・厳しい」の二択ではなく、条件がそろうほど確認書類が減りやすい仕組みと捉えると理解しやすいでしょう。

年収判断に使われる情報と確認方法

年収は、申告内容だけで決めるのではなく、信用情報や勤務先確認など複数の情報から整合性を見て判断されます。

カードローン審査で一般的に行われるのが、信用情報機関への照会です。

信用情報には、他社借入の契約内容、残高、返済状況、延滞の有無、申込みの履歴などが登録されており、申告した借入状況と一致するかが確認されます。

加えて、勤務先の在籍確認(在籍している事実の確認)は、収入額そのものを証明する手続きではないものの、「申告した就業実態があるか」を見る重要なプロセスです。

年収の裏付けが必要な局面では、給与明細、源泉徴収票、確定申告書、課税証明書などが求められることが一般的で、提出書類の種類は雇用形態によって変わります。

結果として、年収をごまかしても、他社借入の状況や勤務先情報とのつじつまが合わなくなり、追加提出や否決につながりやすいといえます。

途中で収入証明書を求められる典型パターン

収入証明書が途中で必要になるのは、金額要件を超えたとき、または申告内容の確認が必要になったときが中心です。

代表例は、希望限度額が50万円を超える、もしくは他社借入を含む合算が100万円を超える見込みになったケースです。

このラインを跨ぐと、返済能力調査の精度を上げる必要があるため、手続きの途中でも給与明細などの提出に切り替わることがあります。

次に多いのが、申告年収・勤続年数・雇用形態の組み合わせに不自然さがある場合です。

たとえば転職直後で勤続が短い、勤務先の表記が揺れている、他社借入の申告が信用情報と一致しないといった状況では、確認のため収入証明の提出を求められやすくなります。

このほか、初回は少額で収入証明なしでも、増額審査や更新時の再確認で提出が必須となる流れも典型です。

「収入証明書不要」は固定の特典ではなく、申込額と個別状況で変わる運用である点を前提にしておくと、手続き中の追加依頼にも落ち着いて対応できます。

属性別収入証明書不要で借りられる条件の違い

収入証明書が不要で進みやすいかどうかは、職業そのものよりも「安定収入の見え方」と「希望限度額(50万円以下など)の収まり方」で決まります。

同じ年収でも、雇用形態や勤続年数、勤務先の規模、申告内容の整合性によって、本人確認だけで進む場合と途中で追加書類が必要になる場合に分かれます。

このセクションでは、パート・アルバイト、主婦、学生、フリーター・個人事業主といった属性ごとに、収入証明が不要になりやすい条件と、求められやすい落とし穴を整理します。

| 属性 | 収入証明が不要になりやすい条件 | 収入証明が必要になりやすい条件 | 見られやすいポイント |

|---|---|---|---|

| パート・アルバイト | 少額枠(例:10万〜30万円)で申込/勤続が一定期間ある | 希望限度額が50万円超/短期離職が続く | 勤務実態(在籍確認)と申告の整合性 |

| 主婦 | 配偶者に安定収入があり、銀行カードローン等の要件に合う | 消費者金融で本人収入がないのに申込 | 本人収入の有無、申込先の取扱い |

| 学生 | アルバイト収入があり、少額枠で申込 | 無収入/高額枠希望/申込情報の不備 | 年齢要件、安定収入、申込み集中 |

| フリーター・個人事業主 | 継続収入の裏付けが示しやすい(取引・入金が安定) | 収入の波が大きい/確定申告直後で数字が合わない | 収入の再現性、提出書類の用意 |

結局のところ、属性別の違いは「確認されやすい箇所がどこか」の違いであり、少額・整合性・信用情報の3点を揃えることが共通の近道になります。

パートアルバイトが収入証明なしで借りるためのポイント

パート・アルバイトでも、希望限度額を抑え、申告内容に無理がなければ収入証明書なしで審査が進むことがあります。

理由は、収入証明の提出が「雇用形態で一律に決まる」のではなく、少額枠かどうか、他社借入の合算、信用情報の状況で運用されるためです。

とくに希望限度額50万円以下、かつ他社借入との合算が100万円以下に収まる見込みなら、実務上は本人確認書類と信用情報照会、在籍確認を中心に判断されやすいといえます。

具体的には、申込フォームで勤務先名(正式名称)、雇用形態、勤続年数、月収(手取りではなく税込の目安)を整合的に入力し、希望枠は必要最小限に設定するのが現実的です。

なお、シフト制で月ごとに収入が変わる場合でも、年収は直近数か月の平均から見積もると矛盾が出にくく、追加確認の発生を抑えやすくなります。

パート・アルバイトで追加書類になりやすい入力例

勤続が短いのに年収が高い、勤務先の表記が略称と正式名称で揺れている、他社借入を少なく申告するなどは、確認のため収入証明へ切り替わる典型です。

在籍確認で勤務実態が取れない場合も同様で、結果として給与明細の提出や申込内容の再入力を求められることがあります。

「収入証明不要」を狙うなら、数字を良く見せる工夫より、事実を正確に揃えるほうが通過可能性を上げやすい点が重要です。

主婦が収入証明書不要で申し込める理由

主婦が収入証明書不要で申し込めるのは、「配偶者の収入を前提に審査する商品がある」ためです。

ただし前提として、消費者金融など貸金業者のカードローンは総量規制の対象となり、原則は本人の年収を基準に借入上限(年収の3分の1)を判断します。

そのため、本人に収入がない専業主婦の場合、貸金業者では申込み自体が難しいのが一般的で、収入証明が不要かどうか以前に取扱いの有無を確認する必要があります。

一方で、銀行カードローンでは専業主婦の申込みを受け付けるケースがあり、配偶者に安定収入があることを前提に、本人の収入証明を求めない運用が見られるのです。

なお、パート収入がある主婦は「パート・アルバイト」と同様に、少額枠(50万円以下など)で申込むことで、収入証明が省略される可能性が高まります。

主婦が確認しておきたい「申込者=誰の借入か」という視点

カードローンは申込者本人の契約であり、返済義務も本人に生じます。

配偶者の同意が不要な商品もありますが、家計への影響は避けられないため、返済計画と利用目的の整理が欠かせません。

また、申込内容に配偶者の勤務先や年収を入力する欄がある場合は、推測ではなく把握できる範囲で正確に記載することがトラブル回避につながります。

学生でも収入証明書不要で利用可能なカードローン

学生でも、アルバイトなどの安定収入があり少額枠であれば、収入証明書なしで申し込めるカードローンはあります。

収入証明が不要になりやすいのは、前章の基準と同じく、希望限度額が50万円以下で、他社借入との合算が100万円以下に収まるなど、返済能力の確認が比較的シンプルな範囲に収まるためです。

ただし学生は、年齢要件(多くは満20歳以上など)や、申込み情報のミスによる確認強化が起きやすい点が注意点です。

たとえば、親の住所に住民票があり現住所と不一致、勤務先が短期バイトで頻繁に変わる、申込みが短期間に集中しているといった状況は、本人確認や在籍確認が長引きやすくなります。

借入額を必要最小限にし、返済日と収入日(給料日)のズレを踏まえて返済計画を立てることが、延滞を防ぎ信用情報を傷つけないための実務的なポイントです。

学生が「収入証明なし」にこだわりすぎないほうがよい場面

手元に給与明細があり提出できるなら、求められた際に速やかに出すほうが、審査の停滞を避けられる場合があります。

無理に年収を高く申告して提出不要ラインを狙うと、整合性が崩れて追加確認の対象になりやすく、結果的に時間がかかることもあります。

提出の有無よりも、申告の正確さと少額利用の範囲に収めることが優先です。

フリーターや個人事業主で収入証明が必要になるケース

フリーターや個人事業主は、収入の継続性が読み取りにくい場合に収入証明を求められやすい傾向があります。

雇用が安定していても、職場が短期間で変わる、勤務先が複数ある、月収の波が大きいなどが重なると、スコアリング上は確認を厚くする判断になりやすいからです。

個人事業主は、給与明細ではなく確定申告書や課税証明書などで所得を確認することが多く、提出書類の想定が会社員と異なります。

また、希望限度額が50万円を超える、または他社借入との合算が100万円を超える見込みになると、属性に関係なく収入証明が必要になりやすい点は共通です。

他社借入がある場合でも、少額枠で合算が基準内に収まり、信用情報に延滞がなければ収入証明なしで進む余地はありますが、申告と信用情報の一致がより重視されます。

個人事業主が用意しておくとスムーズな書類の例

収入証明の候補としては、確定申告書(控え)や納税証明書、課税証明書などが一般的です。

事業の入出金が分かる資料(通帳の入金履歴など)を求められることもあり、申込先の案内に合わせて準備すると手続きが滞りにくくなります。

提出不要で進む場合でも、増額や更新で必要になることがあるため、入手方法を把握しておくと安心です。

本人確認だけで借りられる条件と必要書類の最小化

本人確認書類だけで手続きが完結するかどうかは、「希望限度額が少額(目安として50万円以下)」と「申告内容の整合性」が揃うかで決まります。

収入証明書不要のカードローンでも、信用情報(CIC・JICCなど)や申込内容の確認で矛盾が出ると、途中で追加書類や在籍確認の強化に切り替わる点が重要です。

必要書類を最小化したい場合は、本人確認書類を1点で通せる条件(氏名・住所の一致、現住所の記載、書類の有効期限内など)を満たし、希望枠を必要最小限に抑えることが近道になります。

ここでは、運転免許証だけで申し込める具体例、アップロードでつまずきやすい点、在籍確認が省略される仕組みを整理します。

| 最小化したい書類・手続き | 通りやすい条件(例) | 追加になりやすい条件(例) | 追加で求められやすいもの |

|---|---|---|---|

| 本人確認書類1点 | 運転免許証が現住所・有効期限内/氏名表記が申込と一致 | 住所変更が未反映/書類の一部が欠けている | マイナンバーカード、住民票など |

| 収入証明書の省略 | 希望限度額50万円以下/他社借入との合算が100万円以下の見込み | 50万円超の希望枠/合算が100万円超の見込み | 源泉徴収票、給与明細、確定申告書控えなど |

| 在籍確認の簡略化 | 申告内容の整合性が高い/WEB完結の運用に合う | 勤務先情報が曖昧/勤続が極端に短い/申込み集中 | 勤務先への電話、在籍を示す補足資料の案内 |

結局のところ、書類を減らすコツは「少額枠・正確な申告・提出物の不備ゼロ」を同時に満たすことです。

運転免許証だけで申し込めるケースの具体例

運転免許証だけで申し込めるのは、本人確認が1点で足りる条件を満たし、かつ収入証明が不要な希望枠に収まる場合です。

カードローンの申込みでは、犯罪収益移転防止法に基づく本人確認が必須で、氏名・住所・生年月日を公的書類で確認します。

このとき運転免許証は、顔写真付きで記載情報が揃っているため、本人確認書類として採用されやすい代表例です。

免許証だけで進めたい場合は、「表面+裏面を提出」「住所・氏名の一致」「有効期限内」の3点を満たすことが重要です。

住所変更があるなら裏面の記載が読める画像を添え、旧姓併記がある場合は申込名義との一致を事前に確認します。

加えて、希望限度額は50万円以下を目安に必要最小限に抑えると、収入証明書の提出が省略されやすくなります。

たとえば「免許証の住所が現住所と一致している」「有効期限内」「申込フォームの氏名(漢字・カナ)と免許証の表記が一致」といった条件が揃うと、追加書類なしで本人確認が通ることがあります。

一方で、免許証の住所変更が未反映、裏面の住所変更欄の提出漏れ、旧姓併記と申込名義の不一致などがあると、住民票や補完書類の提出を求められるのが一般的です。

なお「免許証だけで借りられる」という表現は、あくまで収入証明書が不要になりやすい状況を指します。

審査では信用情報の照会や申込内容の確認が行われるため、免許証1点=無条件に可決という意味ではありません。

本人確認書類アップロードで失敗しないコツ

本人確認書類のアップロードは、画像の不備があると差し戻しになり、審査時間が延びやすい工程です。

アップロード前は「明るさ」「反射」「欠け」を重点的に確認すると、差し戻しを減らせます。

背景は無地にし、書類の四隅が切れないように撮影し、文字が読めるか拡大して確認します。

画像加工や一部のマスキングは不正検知の対象になり得るため、不要な編集は避けるのが安全です。

多くのカードローンはWEB完結に対応していますが、機械判定(OCR)と目視確認が組み合わさるため、文字の欠け・反射・ピンぼけがあると再提出になりがちです。

失敗を減らすコツは、撮影環境を整えたうえで「必要な面を漏れなく、四隅まで写す」ことに尽きます。

とくに運転免許証は裏面に住所変更の記載がある場合があり、表面だけ提出すると追加提出になりやすい点が落とし穴です。

また、申込フォームの入力と書類の記載が一致しないと、本人確認の追加質問や補完書類の提出に切り替わることがあります。

勤務先名の略称、住所の丁目・番地の省略、マンション名の表記ゆれなどは、軽微でも確認対象になり得るため、書類どおりに揃えるのが無難です。

結果として、収入証明書不要で進むはずの申込みでも、本人確認の差し戻しが起点で全体が長引くことがあります。

在籍確認が省略される場合の仕組み

在籍確認は原則として行われますが、申込内容や手続き方法によっては電話連絡が省略・代替されることがあります。

在籍確認は「勤務先に在籍している事実」を確かめる手続きで、収入証明書の提出が不要な場合でも、返済能力をみる重要な確認項目です。

ただし近年は、利用者のプライバシー配慮やWEB完結の普及により、勤務先への電話ではなく、別手段で確認する運用を採る会社もあります。

省略や代替が起きやすいのは、希望限度額が少額で、申告内容(勤務先名・勤続年数・業種・年収の見立て)に矛盾がなく、信用情報でも大きな懸念が見当たらないケースです。

一方で、勤務先の電話がつながりにくい、派遣・出向などで所属が複雑、勤務先名が曖昧といった場合は、確認を厚くするため電話連絡に戻ることがあります。

電話が不安な場合は、申込先の公式サイトで在籍確認の方法や相談窓口の有無を確認し、必要に応じて事前相談するのが現実的です。

在籍確認の有無にこだわるより、申告の正確さと少額枠に抑えることが、結果的に手続きの短縮につながりやすいといえます。

収入証明書不要でも注意すべき3つのリスク

収入証明書が不要でも、申告内容の確認・法令上の上限・増額審査の3点でつまずくと、借入が止まったり条件が不利になったりします。

とくに「年収の申告」「総量規制(貸金業法)」「増額時の提出義務」は、申込み前に理解しておくと回避しやすいポイントです。

収入証明書不要は「提出が省略されることがある」という意味で、審査が省略されるわけではありません。

多くのカードローンでは、信用情報(CIC・JICCなど)と申込情報を突合し、矛盾があれば追加書類の提出や確認手続きが強化されます。

また、貸金業者(消費者金融など)は総量規制の対象となり、年収の3分の1を超える新規借入は原則できません。

| 注意点 | 起きやすい場面 | 主な不利益 | 避けるコツ |

|---|---|---|---|

| 年収のごまかし | 申込時・在籍確認・途上の確認 | 否決、契約取消、利用停止の可能性 | 源泉徴収票・給与明細・確定申告書控えと整合する年収を申告 |

| 総量規制 | 消費者金融での新規借入・増額 | 年収3分の1超の借入が原則不可 | 他社借入を含めた合算額で上限を意識 |

| 増額時の提出義務 | 利用枠を上げたいとき | 増額否決、手続き長期化 | 増額前に必要書類を準備し、希望枠を現実的に設定 |

収入証明書不要の利便性は大きい一方で、「正確な申告」と「上限ルールの理解」が前提になる点を押さえておくと安心です。

年収をごまかすと必ずバレる理由と確認フロー

年収を多めに申告しても、審査では複数の情報が突合されるため、矛盾が出れば高い確率で発覚します。

カードローンの審査は、申込フォームの自己申告だけで完結しません。

信用情報(CIC・JICCなど)で他社借入の残高や申込履歴を確認し、勤務先情報や居住形態、勤続年数といった属性と合わせて返済能力を見ます。

このとき、年収だけが不自然に高い、勤続年数に対して年収が突出しているなどの「整合性の崩れ」は、追加確認のきっかけになります。

確認が強まる典型例は、希望限度額が50万円超、または他社借入との合算で100万円超が見込まれるケースです。

この条件では、貸金業法にもとづく収入証明書の提出が求められやすく、申告年収と書類(源泉徴収票、給与明細、確定申告書控えなど)が一致しないと審査に不利になります。

在籍確認(勤務先への確認)で、勤務先名・雇用形態・入社時期の説明が曖昧な場合も、年収の信ぴょう性が疑われやすいポイントです。

- 申込情報の入力

- 信用情報の照会

- スコアリング(属性・借入状況の点数化)

- 本人確認・在籍確認

- 必要に応じて収入証明の追加提出

途中で矛盾が見つかると、追加書類の提出依頼や確認手続きの強化に切り替わり、審査時間も延びやすくなります。

なお、虚偽申告は「審査に落ちる」だけでなく、契約後の発覚で利用停止や一括返済を求められるリスクも否定できません。

収入証明書不要を狙う場合でも、手元の書類と整合する範囲で正確に申告することが、結果的に最短ルートになりやすいといえます。

総量規制により借入できなくなるケースの注意点

消費者金融などの貸金業者では総量規制により、原則として年収の3分の1を超える借入はできません。

総量規制は貸金業法に定められた上限で、借り過ぎを防ぐためのルールです。

対象は「貸金業者からの借入」であり、カードローンでも消費者金融や信販系のキャッシングは該当します。

一方で銀行カードローンは総量規制の対象外ですが、近年は自主規制として年収や他社借入を厳格に見る傾向があり、結果として借入可能額が抑えられるケースがあります。

注意したいのは、「収入証明書不要=少額なら借りられる」とは限らない点です。

たとえば年収300万円の方は、総量規制の上限が原則100万円相当となります。

すでに他社借入が80万円ある場合、新規で借りられる余地は20万円相当までとなり、希望枠が少額でも審査で制限を受けます。

申込み前に、信用情報に載る借入(カードローン、キャッシング、リボ残高など)を棚卸しし、不要な枠は整理しておくと判断が立てやすくなるでしょう。

総量規制は「返せる範囲で借りる」ための上限なので、希望額を現実的に下げることが、結果として審査の通過率を上げる方向に働くことがあります。

増額時に収入証明が必須となる理由

初回契約で収入証明書が不要でも、増額審査では提出が必須になりやすく、ここで止まるケースが少なくありません。

増額は、新規申込みよりも「貸付条件の変更」に近く、貸す側は返済能力を改めて確認します。

とくに貸金業者では、希望枠が50万円超になる、または他社借入との合算が100万円超になる局面で、収入証明書の提出が求められるのが一般的です。

これは、貸金業法にもとづく返済能力調査の一環で、借入上限(総量規制)を適切に管理する目的があります。

増額時に確認されるのは、年収の裏付けだけではありません。

信用情報(CIC・JICCなど)の更新内容として、直近の申込履歴、延滞の有無、他社借入の増減も見られ、状況によっては限度額が据え置き、または減額となることもあります。

収入証明書不要で借りた後も、「将来の増額では提出が前提になり得る」と見込んでおくと、借入計画と書類準備の両面で余裕が生まれるでしょう。

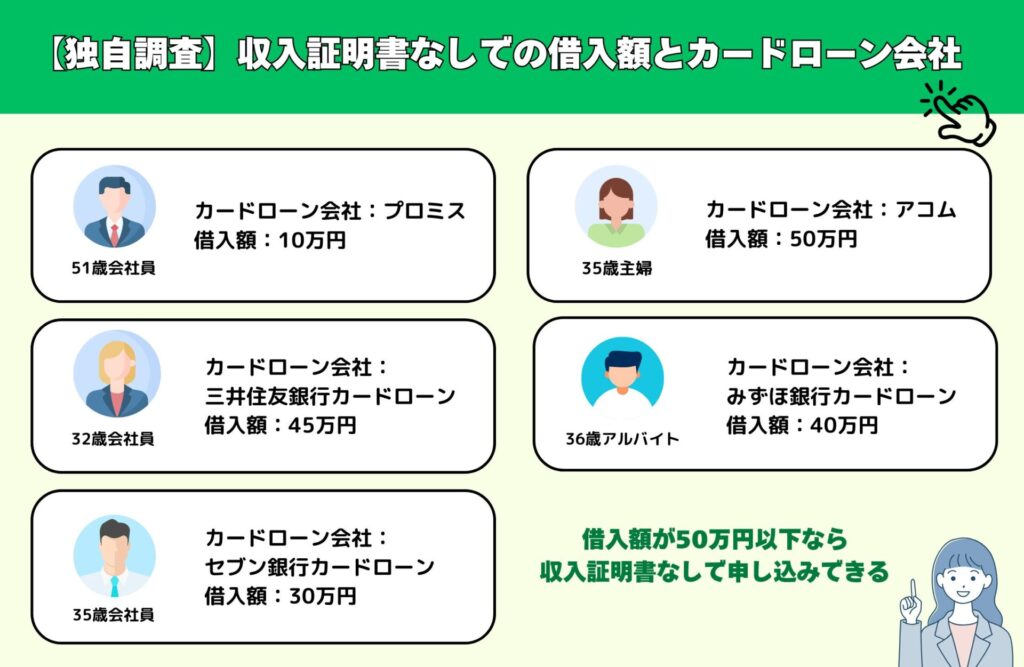

【Q&A】収入証明書不要カードローンに関するよくある質問

収入証明書不要で申し込めるかどうかは、「希望限度額」と「他社借入を含む借入状況」で決まるのが一般的です。

特に貸金業者(消費者金融など)では、貸金業法にもとづく基準として「50万円超」や「他社借入と合算して100万円超」が一つの分岐点になります。

ここでは、よくある疑問を「いくらまで借りられるか」「他社借入がある場合」「書類がない場合」などの観点で整理します。

| 質問 | 結論(要点) | 補足の注意点 |

|---|---|---|

| いくらまでなら収入証明書なし? | 貸金業者は「希望50万円以下」かつ「合算100万円以下」が目安 | 条件内でも、属性や申告内容次第で求められることがあります |

| 他社借入があっても不要? | 可能ですが、合算額や極度額次第で追加提出が起きます | 総量規制(年収の3分の1)で借入自体が制限されます |

| 審査が甘くならない理由は? | 信用情報とスコアリングで返済能力を見ているため | 矛盾があると在籍確認や書類提出が強化されます |

| 書類が手元にないときは? | 再発行や代替書類で対応できる場合があります | 「何を出せばよいか」は申込先の案内に合わせます |

| 年収が低いと求められる? | 借入希望とのバランスが悪いと求められやすい傾向 | 少額希望に下げると提出回避につながることがあります |

個別の状況で結論が変わりやすいテーマのため、以下のQ&Aで判断材料を具体化します。

いくらまでなら収入証明書なしで借りられるのか

目安として、貸金業者では「希望限度額が50万円以下」かつ「他社借入と合算して100万円以下」なら、収入証明書が不要になりやすいです。

これは貸金業法にもとづく返済能力調査の運用で、一定額を超える貸付では収入を裏付ける書類確認が求められやすいことが背景にあります。

たとえば、希望限度額30万円で、他社借入が20万円なら合算50万円なので、書類提出が省略される可能性があります。

一方で、希望限度額は50万円以下でも、他社借入が80万円あると合算110万円となり、収入証明書の提出依頼が出やすくなるでしょう。

なお、銀行カードローンは総量規制の対象外ですが、年収や借入状況を踏まえた自主的な上限管理が一般的で、少額でも追加確認が入るケースはあります。

他社借入があっても収入証明書不要で申し込めるのか

他社借入があっても、条件次第では収入証明書不要のまま申し込めます。

ただし審査では、信用情報(CIC・JICCなど)で他社借入の残高だけでなく、申込履歴や延滞の有無も確認され、状況によっては追加書類が求められます。

注意点は、残高だけでなく「極度額(利用可能枠)」が考慮される運用があることです。

使っていない枠が多いと借入余力が小さく見積もられ、収入証明書不要の想定でも減額や否決につながる場合があります。

また貸金業者では総量規制により、他社借入を含めて年収の3分の1超の借入は原則できないため、希望額を下げても通らないケースがある点は押さえておきたいところです。

収入証明なしでも審査が甘くならないのはなぜか

収入証明書の提出が省略されても、審査は信用情報と申込情報で返済能力を評価するため、甘くなるわけではありません。

多くのカードローンでは、申込内容(勤務先、勤続年数、居住形態、年収など)を点数化するスコアリングを行い、融資可否や利用枠を判断します。

この際、信用情報(CIC・JICCなど)にある他社借入、申込件数、返済状況と、自己申告の内容が整合しているかが重要になります。

年収だけが不自然に高い、勤続年数に対して年収が突出しているなどの矛盾があると、在籍確認の強化や収入証明書の追加提出につながりやすいです。

つまり「提出不要」は手続きが簡略化される可能性を示すにとどまり、返済能力の確認自体は別ルートで行われると理解するのが適切といえます。

給与明細や源泉徴収票が手元にない場合の対処法

手元に収入証明書がなくても、再発行や代替書類で対応できることが多いです。

会社員の源泉徴収票は勤務先の経理・総務に依頼して再発行できるのが一般的で、給与明細はWEB明細の画面保存やPDFで代替できる場合があります。

個人事業主やフリーランスは、確定申告書控え(税務署の受領印や電子申告の受信通知があるもの)を求められることが多く、紛失時は税務署での開示請求などが検討対象です。

いずれも、カードローン会社が指定する「提出書類の種類」と「必要な期間(直近2〜3カ月分など)」が合わないと差し戻しになりやすいため、案内を確認して揃えるのが近道です。

早めに借入が必要な場合は、初回は少額希望にして提出不要の条件に寄せ、増額時に書類を準備する考え方も現実的でしょう。

年収が低いと収入証明書を求められることがある理由

年収が低い場合、希望借入額や他社借入とのバランス次第で、収入証明書を求められることがあります。

審査は「年収の絶対額」だけでなく、毎月の返済に無理がないかという返済能力の見立てで進みます。

そのため、年収が低めで希望限度額が高い、他社借入が多い、勤続が短いといった状況では、裏付け確認として収入証明書の提出に進みやすくなるでしょう。

また貸金業者では総量規制があるため、年収が低いほど借入上限(年収の3分の1)が小さくなり、上限管理の観点から書類確認が入りやすい面もあります。

提出を避けたい場合は、希望枠を必要最小限に下げ、他社借入や未使用の極度額を整理してから申し込むと、条件面の摩擦を減らしやすいでしょう。

まとめ:収入証明書不要カードローンは条件理解と比較が最重要

収入証明書不要で申し込めるかどうかは、申込上限額と借入状況で決まり、審査が簡単になるという意味ではありません。

貸金業者では「希望限度額50万円以下」かつ「他社借入と合算して100万円以下」が一つの目安で、条件を超えると提出が求められやすくなります。

また収入証明が省略されても、在籍確認や追加書類提出が途中で入ることがあり、最短時間で借りたい場合ほど「必要書類の準備」と「希望枠の設定」が重要になります。

最後に、記事全体の要点を判断軸として整理しておくので参考にしてください。

| 判断軸 | 押さえるポイント | つまずきやすい点 |

|---|---|---|

| 希望限度額 | 貸金業者は50万円以下が目安 | 少額でも属性や申告内容で追加提出が出ることがあります |

| 他社借入(残高・極度額) | 合算100万円超で提出が必要になりやすい | 未使用の極度額が多いと、借入余力が小さく見られる場合があります |

| 審査の見られ方 | 信用情報とスコアリングで返済能力を判断 | 「書類なし=審査が甘い」とは限りません |

| 本人確認・在籍確認 | 本人確認は必須で、在籍確認の扱いは会社ごとに異なる | 不備があると時間が延びやすいです |

| 増額・借換 | 増額時は収入証明が必須になりやすい | 初回の通りやすさだけで選ぶと、後で手間が増えることがあります |