アルバイトでも、月収8万〜10万円程度の安定収入と3か月以上の勤務実績があれば、カードローンなどで数万〜数十万円を借りられる可能性があります。

借入先や働き方によって条件や上限額は変わるため、仕組みを理解したうえで選ぶことが重要です。

この記事では、アルバイトが審査で評価されるための条件を中心に以下の内容について解説します。

- アルバイトが審査で評価される条件と注意点

- カードローン・質屋・公的融資など7つの借入方法

- アルバイトに向いている主要カードローン5社の特徴

- 審査通過のコツと安全な借入額の目安

- SNS個人融資など危険な手段と避けるべき理由

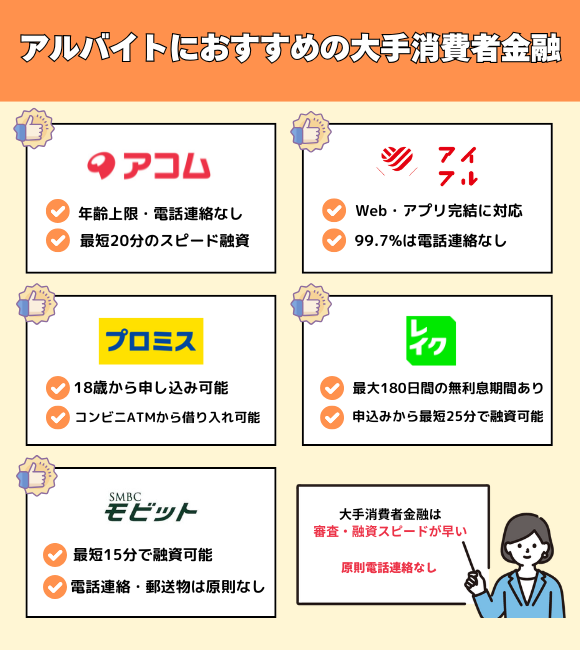

【アルバイトにおすすめの消費者金融】

| カードローン | 公式サイト | 原則電話連絡なし | 金利(実質年率) | 限度額 | 審査時間 | 融資時間 |

|---|---|---|---|---|---|---|

| アコム | 公式サイト | ◯ | 3.0~18.0% | 800万円 | 最短20分※ | 最短20分※ |

| アイフル | 公式サイト | ◯ | 3.0~18.0% | 800万円 | 最短18分 | 最短18分 |

| プロミス | 公式サイト | ◯ | 4.5〜17.8% | 500万円 | 最短3分 | 最短3分 |

| レイク | 公式サイト | ◯ | 4.5〜18.0% | 500万円 | 最短15秒 | 最短25分 |

| SMBCモビット | 公式サイト | ◯ | 3.0~18.0% | 800万円 | 最短15分 | 最短15分 |

なお、人気のカードローンについては、カードローンおすすめランキングで解説しているので、ぜひ参考にしてみてください。

アルバイトでも収入が安定していればお金を借りることができる

アルバイトでも、毎月一定の収入があり返済の見通しが立つ人であれば、カードローンなどでお金を借りられる可能性があります。

また、同じアルバイトでも、学生バイトとフリーターでは生活状況や収入の前提が異なるため、金融機関の見方も変わります。

| 属性 | 主な収入源 | 審査で重視されやすい点 | 一般的な評価の傾向 |

|---|---|---|---|

| 学生アルバイト | 学業と両立したアルバイト収入 | 勤務期間、シフトの安定性、借入希望額の少なさ | 少額なら通過の余地ありだが、限度額は低め |

| フリーター(複数バイト) | 複数の勤務先からの給与 | トータルの月収、各勤務先の勤続期間 | 収入が安定していれば評価されやすい |

| フリーター(長期勤務1社) | 1つの職場からの継続収入 | 勤続年数、シフト固定の有無、年収 | 雇用形態以外は正社員に近い評価も期待できる |

ここでは、金融機関がアルバイトをどのように評価しているのか、勤務期間や働き方によって何が変わるのかを整理します。

アルバイトは収入が安定していれば借入対象として評価される

アルバイトでも、毎月一定額の収入があり、返済に充てられる余力が確認できれば、多くのカードローンやキャッシングで借入対象として評価されます。

金融機関の審査で軸になるのは、「継続的な収入があるか」と「無理なく返済できるか」であり、正社員かアルバイトかといった雇用形態は、その次の判断材料とされています。

具体的には、消費者金融カードローンなどでは「安定した収入があること」が申込条件に明記されており、「正社員に限る」とは書かれていないケースが一般的です。

なお、消費者金融からの借入れには、貸金業法に基づき年収に応じた上限が設けられています。詳細は金融庁「貸金業法について」で確認しておくと安心です。

この「安定した収入」とは、概ね次のような状態を指すと考えられます。

- 同じ勤務先で数か月以上働き、毎月給与が支払われている

- 月収が大きく上下せず、一定の水準を保っている

- シフト制でも、平均すると継続的に収入が見込める

たとえば、コンビニで週4日・1日5時間働き、手取りで毎月10万円前後の収入が半年以上続いているフリーターであれば、「安定収入あり」と判断される可能性が高いといえます。

一方、イベントスタッフなどで月によって収入がゼロになることがある、短期の単発バイトが中心、といった場合は、収入の継続性が弱いと見なされ、審査で慎重に判断されやすくなります。

アルバイトでお金を借りる際は、「いくらまで借りられるか」よりも「毎月いくらなら無理なく返せるか」という視点で、借入希望額を設定することが重要です。

借入申込の際には、勤務先や勤務形態、月収などを正確に申告し、給与明細などで安定収入を示せれば、アルバイトでも審査通過の可能性を高められると考えられます。

勤務期間が短いと審査で不利になる場合がある

同じアルバイトでも、働き始めてからの勤務期間が短いと、「収入が今後も続くか」が判断しづらいため、ローン審査で不利になる場合があります。

金融機関は、返済が契約期間中ずっと続けられるかどうかを重視するため、「どれくらい同じ職場で働き続けているか」を安定性の指標として見ています。

一般的には、勤続1か月未満などごく短期間の場合、「試用期間中である」「すぐに退職する可能性がある」と判断されやすく、審査のハードルが上がりやすいです。

一方で、勤続3か月以上になると、給与の入金実績もそろい始めるため、安定収入として評価されやすくなり、6か月以上続いていれば、より信頼性が高まると考えられます。

勤務期間が短いときに起こりやすい不利な点を、簡単に整理すると次の通りです。

- 給与明細の枚数が少なく、収入の継続性を示しにくい

- 職場に定着しているかどうかを判断しづらい

- 転職を繰り返していると見なされるリスクがある

たとえば、アルバイトを始めてまだ1か月で、過去にも短期バイトを転々としている場合、金融機関からは「今後も同じように職を変えるかもしれない」と見られ、返済リスクが高いと判断されるおそれがあります。

これに対し、同じアルバイト先で半年以上働いている人であれば、勤務先からの在籍確認もしやすく、給与の入金記録も複数回分そろうため、審査担当者としても返済能力を判断しやすくなります。

勤務期間がまだ短い段階でどうしても借入が必要な場合は、希望額を抑える、他社からの借入があれば整理しておくなど、審査の負担を軽くする工夫が重要です。

可能であれば、少なくとも3か月程度は同じ職場で働き続けてから申込むと、審査での評価が安定しやすいといえるでしょう。

学生バイトとフリーターでは審査評価が異なる

どちらもアルバイトですが、「学生バイト」と「フリーター」では、生活状況や収入の位置づけが異なるため、ローン審査での評価の仕方も変わります。

学生バイトの場合、主な目的が学費や生活費の補填であり、卒業までの在学期間が限られているため、「収入を得られる期間が短い」「将来の進路が変わりやすい」と見なされがちです。

そのため、学生がカードローンなどに申し込む場合は、借入可能額が低めに設定されたり、20歳以上であることや、一定以上の勤務期間があることなど、条件が厳しめに設定されているケースが少なくありません。

一方で、学生は実家暮らしで家賃負担がないなど、支出面での負担が比較的小さいこともあり、「少額・短期の借入」に限っては、返済余力があると評価されることもあります。

これに対して、フリーターはアルバイト収入が生活の主な柱であることが多く、金融機関からは「収入=生計の基盤」として見られます。

学生バイトとフリーターの評価の違いを整理すると、次のようなイメージです。

| 項目 | 学生バイト | フリーター |

|---|---|---|

| 収入の位置づけ | 学業が主、収入は補助的 | 生活費の主な収入源 |

| 収入継続期間 | 卒業・進級で変動しやすい | 長期継続も見込める |

| 想定される借入額 | 数万円〜数十万円の少額が中心 | 収入に応じてやや高めの枠もあり得る |

| 審査のハードル | 年齢や在学状況など条件が付くことが多い | 収入と勤続期間次第で正社員に近い評価も |

学生でアルバイトをしている場合は、奨学金や学費支援制度、公的な生活支援など、ローン以外の選択肢も含めて検討することが重要です。

フリーターの場合は、複数の職場を掛け持ちしているなら、すべての勤務先の収入を合算した年収を把握し、勤続期間やシフトの安定性を説明できるようにしておくと、審査での評価を高めやすくなります。

いずれの場合も、「アルバイトだから借りられない」と決めつけるのではなく、自分の収入状況と働き方を客観的に整理したうえで、無理のない範囲での借入を検討する姿勢が大切といえるでしょう。

アルバイトがお金を借りる方法7選

アルバイトでも、カードローンから公的融資、家族間の借入まで複数の選択肢があり、それぞれメリットとリスクが異なります。

ここでは代表的な7つの方法を比較し、「どの状況でどの方法を検討しやすいか」を整理します。

| 方法 | 主な利用条件 | 金利・費用の目安 | 審査 | 即日性 |

|---|---|---|---|---|

| 消費者金融カードローン | 安定収入・成人・信用情報に大きなキズがない | 年3.0〜18.0%前後 | あり | 最短即日も可能 |

| 銀行カードローン | 安定収入・銀行の基準を満たすこと | 年1.5〜14.5%前後 | あり(やや厳しめ) | 即日不可が一般的 |

| クレジットカードのキャッシング | キャッシング枠付きカードを保有 | 年15.0〜18.0%前後 | 新規設定時にあり | ATM等で即利用可 |

| 質屋 | ブランド品などの担保がある | 利息は月数%程度が一般的 | 本人確認のみ | 店頭で即日現金化 |

| 買取サービス | スマホ・家電・ブランド品など売却品がある | 利息は不要(売却なので返済義務なし) | 審査なし | 店頭・一部宅配で即日入金も |

| 自治体の生活支援融資 | 世帯収入や生活状況の要件を満たすこと | 無利子〜低金利、保証料無料の制度も | あり(福祉的な審査) | 即日は難しい |

| 家族・知人からの借入 | 人間関係の信頼 | 利息なし〜ごく低利が多い | 金融機関の審査なし | 相手次第で即日も可 |

金利や審査の有無、即日での利用可否などを把握しておくと、自分の状況に合った借り方を選びやすくなります。

消費者金融カードローンはアルバイトでも安定収入があれば借りられる

消費者金融カードローンは、「安定した収入」があればアルバイトでも申込対象となり、最短即日で借りられる可能性があります。

申込条件には「満20歳以上」「安定した収入がある方」といった記載が多く、「正社員限定」とはされていない会社が一般的です。

消費者金融カードローンの主な特徴は、審査スピードが速いことと、スマホやパソコンからWEB完結で申込できる点です。

在籍確認として勤務先に電話が入るケースもありますが、社名を名乗らず個人名でかけるなど、アルバイト先にカードローン利用が伝わりにくい配慮がされることが多いといえます。

一方で、貸金業法の総量規制が適用されるため、消費者金融からの借入総額は「年収の3分の1まで」に制限されます。

アルバイトで年収が150万円なら、消費者金融から借りられる上限は合計50万円程度が目安です。

金利は銀行カードローンより高めで、上限金利は年18.0%前後が多く、長期・高額の借入には向きません。

たとえば10万円を年18.0%で1年かけて返すと、利息はおよそ1万円前後となり、支払い総額は11万円程度になります。

そのため、消費者金融カードローンは「少額を短期間だけ借りる」「給料日までのつなぎに使う」といった用途との相性が良いと考えられます。

申込時には、勤務先情報や収入を正確に入力し、他社借入があればその金額も含めて申告することが、審査通過とトラブル防止の両面で重要です。

銀行カードローンはアルバイトでは条件が厳しく利用できない場合が多い

銀行カードローンは金利が低めですが、アルバイトに対しては審査基準が厳しく、申込できても通過が難しいケースが少なくありません。

銀行カードローンの申込条件には「安定した収入のある方」と書かれているものの、実際には正社員や公務員、契約社員などを主な利用者として想定している商品が多いのが実情です。

アルバイトやパートが対象に含まれていても、勤続年数や年収、他社借入の状況などが厳しくチェックされる傾向があります。

また、2018年以降は銀行カードローンでの過剰貸付を防ぐため、反社会的勢力との関係確認や警察庁データベースとの照会が義務化され、審査に時間がかかるようになりました。

このため、銀行カードローンは即日融資に対応しておらず、申込から実際に借りられるまで数日〜1週間程度かかるのが一般的です。

金利は消費者金融より低く、上限でも年14〜15%前後に抑えられている商品が多いため、長期的に利用する場合の利息負担は軽くなります。

しかし、アルバイトで年収がそれほど高くない場合、そもそも希望額どおりの限度額が付かなかったり、審査に落ちたりする可能性が高いと考えられます。

また、銀行によっては「学生不可」「アルバイト不可」と明記しているケースもあり、その場合は申込自体ができません。

急ぎでお金が必要なアルバイトにとっては、「審査に時間がかかる」「通るかどうか分からない」という点から、メインの選択肢になりにくいのが現状です。

ただし、メインバンクで給与振込や公共料金の引き落とし実績があり、勤続年数や年収も一定水準に達しているフリーターであれば、検討の余地はあるといえます。

クレジットカードのキャッシング枠はアルバイトでも即利用できる場合がある

すでにクレジットカードを持っているアルバイトで、キャッシング枠が付与されていれば、ATMなどから即日で現金を借りられる場合があります。

クレジットカードのキャッシングは、ショッピング枠とは別に設定される「現金を借りるための枠」で、利用限度額の一部として10万円〜数十万円程度が割り当てられていることが多いです。

カード発行時に「キャッシング希望」として申し込んでいれば、すでに枠が設定されている可能性があります。

利用できるかどうかは、カード会社の会員ページや明細、スマホアプリなどで「ご利用可能額」「キャッシングご利用可能枠」といった表示を確認すると分かります。

キャッシング枠がある場合、コンビニや銀行の提携ATMから暗証番号を入力するだけで、数分で現金を引き出せるのが大きなメリットです。

新たな審査を受けることなく利用できるため、「今すぐ現金が必要」というときには、最も手軽な選択肢のひとつといえます。

ただし、金利は消費者金融カードローンと同程度かやや高めで、上限金利は年18.0%程度が一般的です。

リボ払いで返済すると、毎月の負担は小さく見えても返済期間が長引き、結果的に利息が膨らみがちなので注意が必要です。

まだキャッシング枠が付いていない場合は、カード会社に増枠申請をすることで設定できることもありますが、その際には改めて審査が行われます。

アルバイトでキャッシングを利用する際は、利用残高や返済額をこまめに確認し、「借りている感覚」が薄れないよう意識することが大切です。

質屋は担保があれば職業に関係なく即日現金化が可能になる

質屋は、ブランド品や貴金属などを担保として預けることで、職業や年収に関係なく、その場で現金を受け取れる仕組みです。

質屋での「質入れ」は、持ち込んだ品物の査定額を上限としてお金を借りる取引で、返済期限までに元金と利息を支払えば、預けた品物を取り戻せます。

返済できなかった場合は、担保として預けた品物の所有権が質屋に移り、代わりに借金はなくなるため、追加で請求されることはありません。

このため、信用情報機関に記録が残らず、他社ローンの審査に影響しない点が特徴です。

利用にあたっては、運転免許証やマイナンバーカードなどの本人確認書類が必要ですが、勤務先や収入の確認は行われない場合がほとんどです。

利息(質料)は店舗や地域によって異なりますが、月数%〜10%前後など、カードローンより高めに設定されているケースもあります。

たとえば、査定額5万円の腕時計を質入れして3万円を借りた場合、1か月後に元金3万円と利息を支払えば、時計を取り戻せます。

一方で、期限までに支払えなければ時計は戻ってきませんが、その代わり借金も残りません。

アルバイトで収入が不安定な人にとっては、「返済できなくても督促や取り立てが続かない」という意味で、精神的な負担が小さい方法といえます。

ただし、大切な品物を失う可能性があるため、どの程度の金額まで借りるか、返済の見通しを含めて慎重に判断する必要があります。

買取サービスはスマホやブランド品の売却で手軽に現金を得られる

買取サービスは、手元のスマホや家電、ブランド品などを売却し、返済義務のない現金を得る方法で、アルバイトでも利用しやすい選択肢です。

リサイクルショップやブランド買取店、スマホ専門店、フリマアプリといったサービスを通じて、不要なものをお金に換える仕組みです。

質屋との違いは、「後で買い戻す前提ではなく、その場で所有権も手放す」「利息が発生しない」という点にあります。

たとえば、使っていないスマホやゲーム機、ブランド財布などを買取店に持ち込めば、その場で査定を受け、金額に納得すれば即日で現金を受け取れます。

フリマアプリの場合は、購入者が見つかるまで時間がかかることもありますが、その分、店舗より高値で売れる可能性もあるでしょう。

借入ではないため、信用情報に記録が残らず、後から返済に追われる心配もありません。

一方で、当然ながら売却した品物は戻ってこないため、「本当に手放してよいか」「あとで買い直すといくらかかるか」を考えることも大切です。

短期的には「お金が増えた」ように見えても、必要なものまで手放してしまうと、生活に支障が出たり、結局買い直しで出費が増えたりするおそれがあります。

そのため、まずは明らかに不要なものから売却し、生活必需品や仕事・学業に必要なものは、できるだけ残す判断が望ましいといえます。

借金を増やしたくないアルバイトにとっては、「返さなくてよいお金」を得る手段として、優先的に検討したい方法のひとつです。

自治体の生活支援融資は世帯収入によって相談可能な場合がある

自治体や社会福祉協議会が窓口となる生活支援融資は、世帯として生活に困窮している場合、アルバイトでも相談できる可能性があります。

代表的なものに、各都道府県社会福祉協議会が実施する「生活福祉資金貸付制度」などがあり、低所得世帯や障害のある人、高齢者世帯などを対象に、生活費や一時的な資金を低利子または無利子で貸し付けています。

制度の概要は、全国社会福祉協議会が案内する生活福祉資金貸付制度のページでも確認できます。

アルバイト本人の収入が少なくても、世帯としての収入や預貯金、生活状況などを総合的に見て判断されるのが特徴です。

たとえば、失業や収入減少で家賃や光熱費の支払いが難しくなった場合、一時的な生活費や住居の確保のための費用として、数十万円単位の貸付を受けられる制度があります。

金利は無利子〜年1%程度と、市場のカードローンと比べてかなり低く設定されており、保証人が不要な場合でも保証料が公費でまかなわれることがあります。

一方で、あくまで「福祉的な貸付」であるため、申込から決定までに時間がかかることが多く、即日での利用は現実的ではありません。

また、貸付には用途や上限額など細かな条件があり、「ギャンブルや娯楽費」「既存の借金の返済」などには使えないとされています。

相談の入り口は、市区町村役場の福祉窓口や地域の社会福祉協議会となることが多く、まずは現状を説明し、利用できる制度があるかを確認する流れです。

アルバイトであっても、世帯としての生活が成り立たないレベルの困窮がある場合は、市販のカードローンより前に、公的な支援制度の有無を確認する価値があります。

ただし、制度の詳細や利用条件は自治体によって異なるため、最新の情報は必ず公式窓口で確認することが重要です。

家族や知人からの借入はアルバイトでも最も安全でリスクが少ない

家族や知人からの借入は、アルバイトでも利用しやすく、利息負担や取り立てリスクが小さいという意味で、もっとも安全性の高い方法のひとつです。

金融機関からの借入と違い、利息を取らない、あるいはごく低い利率に抑えてもらえることが多く、返済が一時的に難しくなった場合にも柔軟に相談しやすいメリットがあります。

また、信用情報機関に記録が残らないため、将来クレジットカードや住宅ローンなどを申し込む際の審査に影響することもありません。

一方で、返済が滞ったり約束を守れなかったりすると、人間関係に深い亀裂が入るおそれがある点が、最大のデメリットです。

金額が大きくなるほどトラブルになりやすく、「お金の貸し借りが原因で家族と疎遠になった」「友人と縁が切れた」といったケースは少なくありません。

こうしたリスクを減らすためには、たとえ身内であっても、借入金額、返済期日、返済方法、利息の有無などを事前に話し合い、簡単なメモや借用書の形で残しておくのがおすすめです。

たとえば、「5万円を3か月で返す」「毎月末に1万7,000円ずつ振り込む」といった具体的な約束を紙に書き、双方で保管しておくと、後の認識違いを防ぎやすくなります。

また、返済が難しくなりそうな場合は、黙って延滞するのではなく、早めに相談して返済計画を見直してもらうことが、信頼関係を守るうえで重要です。

金融機関からの借入に比べて費用負担が小さい分、「本当に必要な金額だけを借りる」「返済の見通しが立つ範囲にとどめる」という意識が求められるといえます。

アルバイトで収入が限られている人ほど、まずは身近な家族と家計全体を相談し、そのうえで必要に応じて借入という形を検討する流れが望ましいでしょう。

アルバイトが利用できる公的支援制度もチェック!

アルバイトで収入が少ない場合でも、公的な貸付制度や生活支援を利用できる可能性があります。

金利負担が小さい、あるいは返済不要の給付も含まれるため、民間ローンより優先して検討したい選択肢といえます。

| 制度名・種類 | 主な対象 | 資金の性質 | 金利・返済 | 相談窓口 |

|---|---|---|---|---|

| 生活福祉資金貸付制度 | 低所得世帯・障害者世帯・高齢者世帯など | 生活費・住居費・就職・教育費などの貸付 | 無利子〜年1%程度・長期分割返済 | 市区町村社会福祉協議会 |

| 自治体の緊急小口・生活支援貸付、独自の緊急支援 | 収入減少や失業などで生活費が不足している世帯 | 一時的な生活費・住居確保費など | 無利子〜低金利・据置期間ありも | 市区町村役場の福祉窓口など |

| 奨学金(日本学生支援機構など) | 大学・専門学校・短大等の学生 | 学費・生活費に充当できる貸与・給付 | 無利子または低金利・卒業後に返還 | 在学する学校の窓口・JASSO |

| 授業料減免・学費減額制度 | 家計急変や低所得の学生 | 授業料・入学金の減免 | 返済不要(給付型) | 各学校の学生課・奨学金窓口 |

ここでは代表的な制度の概要を整理し、「どのような状況で相談できるのか」「どこに問い合わせればよいか」の目安を紹介します。

生活福祉資金は世帯状況によりアルバイトでも利用相談が可能

生活福祉資金貸付制度は、世帯として生活に困っている場合、アルバイトでも条件次第で利用を相談できる公的融資です。

この制度は、各都道府県社会福祉協議会が実施し、市区町村の社会福祉協議会が窓口となって受付や相談を行っています。

制度の全体像は、全国社会福祉協議会が案内している生活福祉資金貸付制度の公式ページで確認できます。

対象は「低所得世帯」「障害のある人がいる世帯」「高齢者世帯」などで、申込者の雇用形態は問われませんが、世帯収入や預貯金、家族構成などを総合的に見て判断される仕組みです。

資金の種類は複数あり、たとえば失業や収入減少で生活費が足りないときの「総合支援資金」、一時的な急な出費に対応する「緊急小口資金」、就職活動や転職に必要な費用を対象とする資金などがあります。

金利は無利子〜年1%程度と低く、返済期間も数年〜10年程度まで長く設定されることが多いため、毎月の返済負担を抑えやすいのが特徴です。

保証人がいない場合でも利用できるケースがあり、その際の保証料を公費で負担する枠も用意されていることがあります。

一方で、生活福祉資金はあくまで「自立を支えるための福祉的な貸付」であり、審査では資金の使い道や今後の生活再建の見通しが重視されます。

ギャンブルや娯楽費、他の借入の返済などには使えず、用途は「家賃・光熱費の支払い」「就職に必要なスーツ・資格取得費用」などに限定されるのが一般的です。

申込から実際の貸付までには、状況の聞き取りや書類のやりとりがあり、数週間以上かかることも珍しくありません。

そのため、「今日・明日中に現金が必要」というケースには向きませんが、「今後数か月の生活が成り立たない」「家賃滞納で退去のリスクがある」など中長期的な困窮には、有力な選択肢といえます。

利用を検討する場合は、住んでいる地域の社会福祉協議会に電話や窓口で相談し、世帯の収入や支出、現在の借入状況をなるべく正確に伝えることが重要です。

制度の詳細や条件は自治体ごとに異なる部分もあるため、インターネットの情報だけで判断せず、必ず最新の内容を公式窓口で確認することが求められます。

自治体の緊急支援制度は生活費が不足した場合に活用できる

自治体が用意する緊急支援制度は、急な収入減少や失業で生活費が足りなくなったとき、アルバイトを含む世帯が相談できる可能性があります。

代表的なものとして、生活福祉資金の一部である「緊急小口資金」「総合支援資金」に加え、自治体独自の「一時生活支援」「家賃や光熱費の補助」「食料支援」などがあります。

たとえば、アルバイトのシフト減少で収入が大きく落ち込み、家賃や光熱費の支払いが難しくなった場合、「住居確保給付金」などの住居費支援や、社会福祉協議会の貸付を併用しながら生活を立て直すなどのケースです。

また、一部の自治体では、生活困窮者自立支援制度の枠組みで、無料または低額で食料や日用品を提供するフードバンクとの連携、就労相談や家計相談を受けられる窓口を設けています。

金銭的な支援については、無利子または低金利の貸付、返済不要の給付、公共料金の猶予・分割払いの調整支援など、内容は自治体ごとに異なります。

利用する際は、市区町村役場の福祉課・生活支援窓口、または「生活困窮者自立相談支援窓口」といった名称の窓口が入り口になることが多いです。

相談時には、給与明細や源泉徴収票、家賃の契約書、現在の借入状況が分かる資料などを持参すると、支援内容を検討してもらいやすくなります。

ただし、これらの支援は「一時的な生活の立て直し」を目的としており、長期間にわたって不足分を補い続けるものではない点に注意が必要です。

アルバイトで収入が不安定な人ほど、「足りない分をカードローンで埋める」前に、住んでいる自治体に相談し、公的な支援や就労支援の有無を確認することが望ましいといえます。

学生アルバイトは奨学金や学費支援制度を利用できる場合がある

学生としてアルバイトをしている場合、民間ローンより先に、奨学金や学費の減免など教育関連の公的支援を検討する価値があります。

代表的なのは、日本学生支援機構(JASSO)の奨学金で、世帯の収入や学力基準を満たせば、無利子の第一種奨学金や、低金利の第二種奨学金を利用できる可能性があります。

制度の概要は、日本学生支援機構の奨学金情報ページで確認してみてください。

これらの奨学金は、授業料や入学金だけでなく、毎月の生活費の一部として使うことも想定されており、アルバイト収入だけでは学費や家賃が賄えない学生にとって重要な資金源です。

近年は、返済不要の「給付型奨学金」や、高等教育の修学支援新制度(授業料等減免と給付型奨学金の組み合わせ)も拡充され、住民税非課税世帯やそれに準ずる世帯の学生は、学費や生活費の負担を大きく減らせる場合があります。

これらは学生本人のアルバイト収入だけでなく、保護者の年収や世帯構成、資産状況などを総合的に見て判断するシステムです。

また、多くの大学・専門学校では、独自の授業料減免制度や、家計急変時(親の失業・病気など)の学費減額制度、学内奨学金を設けています。

たとえば、「父母の収入が急に減少した学生を対象に、翌年度の授業料を半額免除する」「成績優秀者に対して返済不要の奨学金を支給する」といった制度が典型例です。

申請の流れとしては、在学している学校の学生課・奨学金担当窓口で相談し、案内された書類に沿って家計の状況や学業成績を提出する形が一般的です。

民間のカードローンやクレジットカードのキャッシングは、金利が高く、卒業後も返済負担が続くため、学費や生活費の不足をこうした借入で補うのはリスクが大きいといえます。

学生アルバイトが資金不足に直面したときは、「奨学金」「授業料減免」「自治体の子育て・教育支援」などを一通り確認したうえで、それでも足りない部分をどうするか検討する順番が望ましいでしょう。

制度の募集時期や申請期限が決まっていることも多いため、早めに情報収集を始めることが、利用のチャンスを逃さないためのポイントです。

アルバイトにおすすめのカードローンはこの5社

アルバイトであっても、条件を満たせば消費者金融カードローンを利用でき、なかでも5社は「通りやすさ」「借りやすさ」のバランスが良いと評価されています。

ここでは、それぞれの特徴や向いている人を比較し、どの会社を候補にするか判断しやすいよう整理します。

| 会社名 | アルバイトへの主なメリット | 金利(実質年率) | 融資スピードの目安 | 特徴・向いている人 |

|---|---|---|---|---|

| プロミス | アルバイトの申込実績が多く、審査通過の事例が豊富 | おおむね年4.5〜17.8% | 最短即日も可能 | 初めてのカードローンで不安がある人向け |

| アコム | 必要書類が少なく、初回申込でも手続きがシンプル | おおむね年3.0〜18.0% | 最短即日も可能 | 忙しくて書類をそろえにくい人向け |

| アイフル | 勤務先への電話連絡を抑えたい人に配慮した対応が期待できる | おおむね年3.0〜18.0% | 最短即日も可能 | 職場バレをできるだけ避けたい人向け |

| SMBCモビット | 条件を満たせばWEB完結で申込から契約まで完了 | おおむね年3.0〜18.0% | 最短即日も可能 | 来店なし・電話連絡を避けたい人向け |

| レイク | 無利息期間のバリエーションがあり短期利用に有利 | おおむね年4.5〜18.0% | 最短即日も可能 | 1〜2か月以内に完済する予定の人向け |

いずれの会社も「安定した収入があること」が前提であり、審査の結果によっては利用できない場合があります。

プロミスはアルバイトの申込み実績が多く審査通過率も高い

プロミスはアルバイトからの申込実績が多く、安定した収入があれば利用できる可能性が比較的高いカードローンです。

消費者金融は銀行系ローンに比べて、パート・アルバイトを含む幅広い働き方を対象にしており、そのなかでもプロミスは「年収200万円未満」「勤務年数1年未満」といった層の利用事例が多いようです。

もちろん審査基準は公表されていませんが、公式サイトでも「パート・アルバイトの方も申込可能」と明記されており、毎月のシフトがある程度安定している人なら、検討に値する選択肢と考えられます。

プロミスの特徴として、スムーズな審査と融資スピードが挙げられます。

WEB申込とアプリを組み合わせれば、最短で申込当日に借入まで進めるケースもあり、急な出費への対応力が高いのがメリットです。

また、はじめて利用する人向けに一定期間の無利息サービスを用意していることが多く、短期で返済できる場合は利息負担を抑えやすい点も魅力といえます。

一方で、総量規制(年収の3分の1までという上限)を受ける消費者金融であるため、高額の借入はできません。

また、延滞をすると信用情報に記録が残り、今後のローンやクレジットカードに影響するため、「少額から借りて、返済計画を立てたうえで利用する」姿勢が不可欠です。

プロミスの場合も、申込条件は「年齢18~74歳のご本人に安定した収入のある方」としており、アルバイトやパートでも、審査の上でご利用いただくことが可能です。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

引用元:無職でも借入はできる?フリーター、パートのお金を借りる方法も解説 – プロミス

| 金利 | 4.5〜17.8% |

|---|---|

| 限度額 | 500万円 |

| 審査時間 | 最短3分 |

| 融資時間 | 最短3分 |

| 無利息期間 | 最大30日間 |

| Web完結 | ◯ |

| 電話連絡なし | ◯ |

| 郵送物なし | ◯ |

| 対象年齢 | 18~74歳 |

アコムは必要書類が少なく初めてでも利用しやすい

アコムは必要書類が比較的少なく、アルバイトが初めてカードローンに申込むときでも手続きが分かりやすい会社です。

通常、少額の借入であれば、本人確認書類(運転免許証、マイナンバーカードなど)の提出だけで審査が進むケースが多く、収入証明書類が不要な場合もあります。

アルバイトで働いている人のなかには、源泉徴収票が手元にない、シフト制で収入が月ごとにばらつく、といった事情を抱える人も少なくありません。

そうした場合でも、アコムでは「勤務先の名称・住所・電話番号」「勤続年数」「毎月のおおよその収入」などを申込フォームで申告し、必要に応じて給与明細を提出する流れが一般的です。

アコムのもう一つの特徴は、審査から契約までのスピードです。

インターネットから24時間申込ができ、審査回答も早い傾向があるため、平日の日中であれば、最短で申込当日の借入に間に合うことがあります。

店舗(むじんくん)や提携ATMも多く、カードを発行しての借入・返済もしやすい環境といえます。

また、金利は銀行カードローンより高めなので、長期にわたり残高を残す使い方は負担が大きくなりがちです。

アルバイトで利用する場合は「必要最小限の金額を短期間で返す」ことを前提に、毎月の返済額を無理なく払える範囲に抑えることが重要といえます。

Q アルバイト(パート)・派遣社員・主婦(主夫)も契約できますか?

A はい。20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方であればご契約いただけます。

引用元:アコム

| 金利 | 3.0~18.0% |

|---|---|

| 限度額 | 800万円 |

| 審査時間 | 最短20分※ |

| 融資時間 | 最短20分※ |

| 無利息期間 | 30日間 |

| Web完結 | ◯ |

| 電話連絡なし | ◯ |

| 郵送物なし | ◯ |

| 対象年齢 | 20歳以上 |

アイフルは勤務先への電話連絡に柔軟な対応が期待できる

アイフルは、勤務先への在籍確認の電話連絡について、比較的柔軟な対応をしてくれると評判のあるカードローンです。

カードローンの審査では、申込内容どおりに勤務しているかを確認するため、勤務先への電話連絡(在籍確認)が行われるのが一般的です。

アルバイトのなかには、「職場にカードローンのことを知られたくない」「個人あての電話がかかると目立ってしまう」といった不安を持つ人も多いのではないでしょうか。

アイフルでは、在籍確認の方法について事前に相談できると案内されており、状況によっては「会社名を名乗らず個人名で電話する」「書類提出で代替する」といった対応がとられる場合があります。

もちろん、すべてのケースで電話連絡なしになるわけではなく、審査の内容や勤務先の形態によって判断されます。

また、アイフルはWEB申込から最短即日で融資を受けられるスピード感や、スマホアプリでの借入・返済のしやすさも特徴です。

一方で、ほかの消費者金融と同様、総量規制の対象であり、借入希望額が大きすぎると審査に通りにくくなります。

既に他社からの借入がある場合や、延滞歴がある場合は、審査が厳しくなる可能性もあります。

申込前に自分の返済能力を見直し、「今後も安定してシフトに入れるか」「毎月いくらなら返済できるか」を確認したうえで、必要最小限の金額に抑えることが大切です。

消費者金融のアイフルでは、アルバイトやパートの方も利用可能です。実際に利用者の職種のうち、2割超はアルバイト・パートのため、正社員や派遣社員として働いている方以外も、お申込みになれます。

引用元:アルバイトを始めたばかりでも消費者金融で借りられる?知っておきたい審査のポイント – アイフル

| 金利 | 3.0~18.0% |

|---|---|

| 限度額 | 800万円 |

| 審査時間 | 最短18分 |

| 融資時間 | 最短18分 |

| 無利息期間 | 最大30日間 |

| Web完結 | ◯ |

| 電話連絡なし | ◯ |

| 郵送物なし | ◯ |

| 対象年齢 | 満20歳以上69歳まで |

SMBCモビットはWEB完結が可能で職場への電話を避けたい人に向いている

SMBCモビットは、条件を満たせばWEB完結で申込から契約まで進められ、職場への電話連絡を避けたいアルバイトに向いているカードローンです。

「WEB完結申込」は、指定された銀行口座を給与振込口座にしていることなど、いくつかの条件を満たす必要がありますが、これに該当すれば原則として勤務先への電話連絡を行わない運用とされています。

在籍確認は、提出された書類や口座情報などで行われるため、職場に電話が入るリスクをできるだけ減らしたい人にとって、大きなメリットといえます。

また、WEB完結を利用すると、カードレスでの借入・返済も可能です。

スマホアプリやインターネットバンキング、提携ATMを使えば、カードを発行せずに利用できるため、自宅にカードや契約書類をあまり残したくない人にも使いやすい仕組みです。

一方で、WEB完結の条件を満たさない場合は、通常どおり勤務先への電話連絡が入る可能性があります。

申込前に、公式サイトで最新の条件を確認し、自分が対象になるかをチェックすることが重要です。

また、SMBCモビットも消費者金融である以上、金利は銀行カードローンより高めで、借り過ぎると返済負担が重くなります。

アルバイトが利用する際は、借入限度額いっぱいまで使うのではなく、「必要なときに必要な分だけ使う」「繰上返済で早めに完済する」といった使い方を心がけることが望ましいといえます。

SMBCモビットのカードローンはアルバイトの方も利用できます。雇用形態や勤続年数に関わらず申込が可能です。アルバイトを始めたばかりでも利用できる可能性があります。

引用元:アルバイトを始めたばかりでもカードローンは借りられる|審査の基準や借入可能金額の目安を解説 – SMBCモビット

| 金利 | 3.0~18.0% |

|---|---|

| 限度額 | 800万円 |

| 審査時間 | 最短15分 |

| 融資時間 | 最短15分 |

| 無利息期間 | ー |

| Web完結 | ◯ |

| 原則電話連絡なし | ◯ |

| 郵送物なし | ◯ |

| 対象年齢 | 満20~74歳 ※収入が年金のみの方はお申込いただけません。 |

レイクは無利息期間が豊富で短期利用に向いている

レイクは複数の無利息期間のプランを用意していることが多く、短期間で返済する予定のあるアルバイトに適したカードローンです。

一般的な消費者金融でも「30日間無利息」などのサービスがありますが、レイクでは「借入額や利用状況に応じて選べる無利息サービス」を打ち出している時期があり、短期の利用なら利息負担を抑えやすい特徴があります。

たとえば、「全額に対して60日間無利息」「5万円まで180日間無利息」といった形で、期間や対象金額が異なるプランが用意されるケースがあります。

アルバイトで、「給料日までの数週間だけ生活費が足りない」「来月にはボーナス的な収入が入る」といった状況で使う場合、こうした無利息期間を活用できれば、返済総額を小さくしやすいでしょう。

レイクもWEB申込に対応しており、条件を満たせば最短即日での融資が期待できます。

自動契約機や提携ATMもあるため、現金での借入・返済もしやすい環境です。

ただし、無利息期間の内容や条件は時期によって変更されることがあり、「初回利用のみ」「一定の契約方法に限る」などの制約が付く場合もあります。

また、無利息期間が終わったあとは通常の金利がかかるため、長期間残高を残してしまうと、他社と同程度の利息負担になります。

レイクを検討する場合は、「いつまでに完済するか」「無利息期間内にどこまで元金を減らせるか」を具体的にシミュレーションし、短期利用を前提にした計画を立てることが重要です。

| 金利 | 4.5〜18.0% |

|---|---|

| 限度額 | 500万円 |

| 審査時間 | 最短15秒 |

| 融資時間 | 最短25分 |

| 無利息期間 | 最大180日間 |

| Web完結 | ◯ |

| 電話連絡なし | ◯ |

| 郵送物なし | ◯ |

| 対象年齢 | 満20〜70歳 |

アルバイトがお金を借りるときの審査に通るコツ

アルバイトでお金を借りるときは、「安定した収入」と「返済能力があること」を具体的な書類や数字で示すことが重要です。

ここでは、審査側が何を見ているのかを整理しながら、通過率を高めるための実践的なポイントをまとめます。

| コツ | 審査で見られるポイント | 具体的にやること | 期待できる効果 |

|---|---|---|---|

| 収入証明を準備する | 収入の安定性・継続性 | 直近の給与明細や源泉徴収票を用意する | 「安定収入あり」と判断されやすくなる |

| 勤務期間を確保する | 勤続期間・今後も働き続ける見込み | 同じ職場で3か月以上働いてから申込む | 短期退職のリスクが低いと評価される |

| 借入希望額を抑える | 年収とのバランス・返済負担 | はじめは少額(10万〜20万円以下)で申込む | 返済能力の範囲内と判断されやすい |

| 信用情報を整える | 過去の延滞・他社借入状況 | 延滞を解消し、返済状況を最新にしておく | 「きちんと返済する人」と見なされる |

どのカードローン会社や金融機関でも、審査の基本的な考え方は共通しており、これらのポイントを押さえることで、アルバイトでも通過の可能性を高められます。

一方で、審査基準は各社ごとに異なり、ここで紹介するコツを実践しても必ず通るわけではない点は理解しておく必要があります。

給与明細や収入証明を準備して安定収入を示す

アルバイトで審査に通るためには、「毎月どのくらいの収入があり、それが継続しそうか」を給与明細などの収入証明で示すことが重要です。

カードローン会社や銀行は、申込者が「返済を続けられるかどうか」を最も重視しており、その判断材料が給与明細や源泉徴収票、場合によっては住民税決定通知書などの公的な書類です。

アルバイトの場合、シフトにより収入が変動しやすいため、直近1〜2か月分だけでなく、3か月分程度の給与明細をそろえておくと、平均的な収入水準を示しやすくなります。

また、源泉徴収票がある場合は、年間の収入額が一目で分かるため、「年収の3分の1まで」とされる総量規制の範囲内かどうかも判断しやすくなります。

総量規制の考え方や上限については、金融庁が公表している「貸金業制度に関する情報」もあわせて確認しておくと安心です。

申込時に「収入証明書類は不要」とされている少額の借入でも、あらかじめ給与明細を手元に準備しておくと、審査の途中で提出を求められた際もスムーズに対応できます。

とくに他社からの借入がある場合や、希望限度額が50万円を超える場合は、収入証明が必須となるケースが多く、早めに勤務先から発行方法を確認しておくのがおすすめです。

なお、収入を多く見せようとして、実際と異なる金額を申告するのは厳禁です。

申込内容と給与明細の金額が明らかに違うと、虚偽申告と判断され、審査落ちや今後の申込制限につながるおそれがあります。

アルバイトであっても、「今ある収入を正確に伝え、その範囲で借りる」ことが、長い目で見て信用を積み上げる近道といえます。

勤務期間が3カ月以上あると評価されやすい

同じ職場での勤務期間が3か月以上あると、「すぐに辞める可能性が低い」と評価され、アルバイトでも審査に通りやすくなります。

審査では、月々の収入額だけでなく、その収入が今後も続くかどうかが重視されます。

入社して間もない場合は、職場との相性が合わず短期間で退職するリスクが高いと見なされることがあり、カードローン会社も慎重な判断をすることが多いです。

一方で、同じ勤務先で3か月以上勤務していれば、試用期間を終えてシフトが安定してきたと判断されることが多く、アルバイトでも「一定の勤続実績がある」と評価されやすくなります。

なかには「勤続1年以上」をひとつの目安とする銀行カードローンもありますが、消費者金融カードローンでは「3か月〜半年程度」の勤続期間があれば、申込自体は受け付ける会社が少なくありません。

もし転職したばかりで勤務期間が1〜2か月しかない場合は、申込を急がないのであれば、3か月が過ぎるまで待ってから申込むという選択肢もあります。

どうしても急ぎでお金が必要なときは、以前の勤務先の勤続期間や、現在の収入状況を正確に申告したうえで、借入希望額を抑えるなど、審査への負担を軽くする工夫も大切です。

また、複数のアルバイトを掛け持ちしている場合は、最も勤務期間が長く、シフトが安定している職場を「主な勤務先」として申告すると、評価が安定しやすくなります。

金融機関は、申込者の働き方が多様であることを理解していますが、「短期の入れ替わりが続いている」と見えると慎重になるため、申込フォームでは一貫性のある勤務履歴を伝えることが重要です。

借入希望額を少額にすることで審査通過率が上がる

アルバイトが初めてカードローンに申込む場合は、借入希望額を少額に抑えることで、審査に通る可能性を高めやすくなります。

カードローン会社は、申込者の年収や他社借入状況から「この人にいくらまで貸せるか」という社内の上限額を決め、その範囲内で審査を行います。

アルバイトで年収が200万円未満の場合、いきなり50万円〜100万円といった高額を希望すると、返済負担が重すぎると判断され、審査で不利になるかもしれません。

一方、10万円〜20万円程度の少額であれば、毎月の返済額も抑えられ、返済能力の範囲内と評価されやすくなります。

とくに消費者金融カードローンは、総量規制により「年収の3分の1まで」が貸付の上限です。

年収120万円前後のアルバイトなら、理論上の上限は40万円程度となるため、その範囲を大きく超える金額を希望しないことが重要といえます。

申込前には、「急ぎで必要な金額」と「余裕があれば欲しい金額」を分けて考え、本当に必要な最低限の金額を借入希望額として設定するとよいでしょう。

また、最初は少額で契約し、数か月間延滞なく返済を続けることで、のちに増額審査を申し込めるケースもあります。

一度に大きな限度額を狙うより、「少額から借りて実績を積む」という考え方のほうが、アルバイトには現実的といえます。

信用情報を整えて延滞を解消しておく

クレジットカードや携帯料金の延滞がある状態で申込むと、アルバイトに限らず審査は厳しくなるため、事前に延滞を解消し、信用情報を整えておくことが大切です。

カードローン会社や銀行は、審査の際に「信用情報機関」に登録された情報を確認し、過去の返済状況や他社からの借入残高をチェックします。

携帯電話料金の分割払い(端末代)やクレジットカードの支払いを何度も遅れていると、「返済を守らない人」と判断され、新たな借入が難しくなるのが一般的です。

すでに延滞がある場合は、申込前に必ず全額を支払い、遅延している契約を正常な状態に戻しておくことが重要です。

延滞を解消しても、その記録は一定期間(おおむね1〜5年程度)信用情報に残りますが、「今も延滞が続いている状態」と比べると評価は大きく異なります。

また、複数のカードローンやクレジットカードを短期間に同時申込すると、「お金に困っている」と見なされ、審査に不利になる傾向があります。

申込履歴も信用情報に記録されるため、申込は必要最小限にとどめ、1社ごとの結果を確認しながら進めるのが無難です。

自分の信用情報が気になる場合は、CICなどの信用情報機関で「開示請求」を行い、現在の登録内容を確認する方法もあります。

開示には手数料や時間がかかりますが、「なぜ審査に落ちるのか理由が見えない」という場合は、一度確認しておくと今後の対策を立てやすくなります。

アルバイトでお金を借りる際は、「延滞をしない」「約束どおり返す」という基本的な姿勢が何よりの信用につながることを意識しておくとよいでしょう。

【要チェック】アルバイトがお金を借りるときの注意点

アルバイトでお金を借りる場面では、正規のカードローンよりも「簡単そうに見える危険な方法」に目が向きがちですが、そこにこそ大きなリスクがあります。

ここでは、とくに注意したい代表的な3つの方法について、なぜ危険なのか、どのようなトラブルが起こりうるのかを整理します。

| 方法 | 一見魅力的に見える点 | 主なリスク |

|---|---|---|

| SNS個人融資 | 審査なし・即日・アルバイト歓迎をうたう | 闇金・個人情報流出・脅迫や犯罪への加担 |

| 無審査貸付 | 「ブラックOK」「誰でも借りられる」と宣伝 | 違法金利・違法取立て・多重債務 |

| クレジットカード現金化 | カードがあれば現金化できると宣伝 | カード会社の規約違反・詐欺被害・カード停止 |

いずれも一時的にはお金が手に入るように見えて、法外な利息や取り立て、犯罪への巻き込みなど、取り返しのつかない事態につながるおそれがあります。

安全にお金を借りるためには、「貸金業登録のある正規業者かどうか」「契約内容が法律に沿っているか」を確認し、リスクの高い手段には近づかない姿勢が大切です。

SNS個人融資は闇金の可能性が極めて高い

Twitter(現X)やInstagramなどのSNSで見かける「個人間融資」「個人でお金貸します」といった投稿は、ほとんどが闇金や詐欺まがいの行為と考えたほうが安全です。

これらの多くは貸金業登録をしていない違法な貸付であり、法律で定められた上限(利息制限法や出資法)を大きく超える金利や、脅迫まがいの取り立てが行われるリスクがあります。

とくにアルバイトや学生を狙って、「審査なし」「在籍確認なし」「ブラックOK」といった言葉で近づき、LINE交換や身分証の画像送付を求めるケースが多いようです。

一度個人情報を渡してしまうと、貸付を断っても「契約した」「払わないなら職場や家族に連絡する」などと脅され、長期的なトラブルに発展するおそれがあります。

なかには、借金を返せなくなった人に対し、「口座を貸して」「荷物を受け取って転送して」と指示し、結果として振り込め詐欺や違法な荷物転送の片棒を担がされる事例も報告されています。

このような行為に関わると、被害者であるはずの側が「共犯」と見なされ、刑事責任を問われることもあるのです。

金融庁や警察庁も、SNS個人融資については繰り返し注意喚起を行っており、「困っている人を狙ったビジネスモデル」であることが指摘されています。

お金が必要なときほど、「他に方法がない」と思い込みやすくなりますが、SNS経由の個人融資に頼るくらいなら、公的な相談窓口や家族への相談を優先するほうが、結果的にダメージを抑えられるといえます。

無審査貸付は違法業者の可能性が高く利用してはいけない

「無審査」「誰でも即日融資」「ブラックでも歓迎」といった広告を掲げる貸金業者は、ほぼ例外なく違法業者と考えるべきです。

正規の消費者金融や銀行カードローンは、貸金業法や銀行法に基づき、申込者の収入や他社借入を確認し、返済能力を審査する義務があります。

そのため、本来「審査なしで貸す」ことはできず、もし本当に無審査で貸しているとすれば、法律違反の可能性が高いです。

違法業者は、法定金利(年20%程度)を大きく超える「超高金利」を要求したり、元本だけ返しても「利息が残っている」と言いがかりをつけて返済を終わらせない手口を使うことがあります。

また、申込時に提出した身分証や連絡先をもとに、職場や家族、友人にまで執拗に電話をかけ、返済を迫るなど、違法な取立てが行われるケースも少なくありません。

ホームページで「貸金業登録番号」を表示していても、その番号が偽物だったり、別会社の番号を無断で使っている事例も確認されています。

貸金業者が正規かどうかを確認するには、金融庁や各都道府県が公開している「登録貸金業者情報検索サービス」で、商号や登録番号を照合する方法が有効です。

もしすでに怪しい業者と契約してしまったと感じた場合は、一人で抱え込まず、消費生活センター(消費者ホットライン188)や弁護士、司法書士などの専門家に早めに相談することが重要です。

アルバイトで収入が限られている状況では、「審査に通らないから無審査へ」という流れになりやすいものの、その一歩が多重債務や自己破産につながることもあり、絶対に避けるべき選択肢といえます。

クレジットカード現金化は違法リスクがありトラブルにつながる

クレジットカード現金化とは、カードのショッピング枠で商品やサービスを購入し、それを換金して現金を得る行為で、多くのケースでカード会社の会員規約に違反します。

現金化業者のサイトでは「合法」「安全」「すぐ現金にできる」といった言葉が並びますが、金融庁は「違法な高金利を事実上受け取っている可能性がある」として、注意喚起を行っています。

たとえば10万円分の決済をしても、実際に受け取れる現金が8万円程度であれば、差額の2万円が実質的な手数料であり、短期で換算すると法定利率を大きく超える「高利」と解釈されるかもしれません。

クレジットカード会社は、現金化目的の利用を禁止しているのが一般的で、発覚した場合はカードの利用停止や強制解約、残高一括請求といった厳しい対応が取られることがあります。

さらに、現金化業者の中には、商品を送ってこない、約束した金額を振り込まない、個人情報を流用するといった詐欺的な手口を使う業者も存在します。

現金化を繰り返すと、ショッピング枠だけで多額の債務を抱え、毎月の支払いが膨らんで生活が回らなくなるケースもめずらしくありません。

一見すると「カードローンの代わりになる裏技」のように見えますが、法的なリスクと経済的な負担の両面から見て、長期的にはデメリットのほうがはるかに大きい方法です。

すでに現金化を利用して支払いが苦しい場合は、カード会社への返済方法の相談(リボ払いから分割払いへの変更など)や、債務整理を扱う専門家への相談を検討したほうが現実的といえます。

アルバイトでお金に困ったときほど、こうした「抜け道」に頼りたくなりますが、トラブルや違法リスクを避ける意味でも、正規のカードローンや公的支援制度など、正面から利用できる制度を優先する姿勢が重要です。

【Q&A】アルバイトがお金を借りるときのよくある質問

アルバイトでお金を借りたいときに多い疑問をQ&A形式で整理し、審査の通りやすさや借入可能額、即日でお金が必要な場合の選択肢などをまとめます。

ここで紹介する内容はあくまで一般的な目安であり、実際の審査結果や利用条件は申込先の金融機関や個々の状況によって変わる点に注意が必要です。

アルバイトでもカードローン審査に通るのか

アルバイトでも「毎月の収入があり、勤務が続いている」なら、消費者金融カードローンの審査に通る可能性は十分あります。

カードローンの審査では、正社員かどうかよりも、毎月どれくらいの収入があり、それが今後も続きそうかという「返済能力」が重視されるためです。

具体的には、月収がおおむね8万〜10万円以上あり、同じ職場で3か月以上働いていると、アルバイトでも「安定した収入」と見なされやすい傾向があります。

一方で、勤務を始めたばかりだったり、シフトが不安定で月ごとの収入に大きくばらつきがある場合は、返済が継続できるか不安と判断され、審査で不利になることがあります。

また、過去にクレジットカードや携帯料金の支払いを長期延滞していると、信用情報にキズがつき、アルバイトかどうか関係なく審査に落ちやすくなるでしょう。

アルバイトで申込む際は、勤務先の情報や収入額を正確に申告し、必要に応じて給与明細や源泉徴収票などの収入証明書を提出することで、審査担当者に安心感を与えやすくなります。

アルバイトが借りられる金額の目安はどれくらいか

アルバイトがカードローンで借りられる金額は、年収の3分の1以下が上限の大まかな目安です。

これは、貸金業法の「総量規制」により、消費者金融などの貸金業者は、個人の年収の3分の1を超える金額を貸してはいけないと定められているためです。

たとえば、アルバイト収入が年収150万円なら、すべての貸金業者からの借入残高の合計は最大で約50万円が上限となります。

ただし、上限いっぱいまで借りられるケースはむしろ少なく、実際には次のような点を踏まえて、より少ない金額に抑えられることが多いです。

- 他社からの借入残高がすでにあるかどうか

- 毎月の手取り収入に対する返済額の割合(返済負担率)

- 生活費や家賃、携帯料金などの固定支出の多さ

一般的には、手取り月収の3分の1以内に返済額が収まるように、利用限度額が設定されることが多いとされています。

たとえば、手取り月収が12万円なら、毎月の返済額は4万円以内がひとつの目安であり、それに応じて借入可能額が決まるイメージです。

なお、「総量規制」の詳しい内容は、日本貸金業協会がまとめている総量規制に関する解説ページでも確認できます。

アルバイトでの借入は、上限額を目指すよりも、「本当に必要な最小限の金額」にとどめるほうが、返済の負担を軽くしやすく、安全といえます。

学生アルバイトでもお金を借りられるのか

学生アルバイトでも、20歳以上で安定した収入があれば、一部の消費者金融カードローンなどで借りられる場合があります。

ただし、学生は収入が少なく、学業が本業と見なされるため、社会人アルバイトよりも審査基準が厳しめになる傾向があります。

とくに、親からの仕送りが多い場合や、生活費の大部分を親が負担している場合は、「自分の収入だけで返済を続けられるか」が慎重に見られがちです。

学生でお金が必要なときは、カードローンの前に、次のような公的な支援制度を検討するのが望ましいとされています。

- 日本学生支援機構などの奨学金(給付型・貸与型)

- 大学独自の授業料減免・学費分納制度

- 自治体や社会福祉協議会による生活福祉資金・緊急小口資金

奨学金や学費支援は、金利が低い、あるいは返済不要の給付型もあり、一般のカードローンより負担が小さくなる可能性があります。

どうしてもカードローンを検討する場合でも、「借りるのは一時的な費用だけ」「卒業後の収入で無理なく返せる範囲」にとどめることが重要です。

返済に不安があるときは、大学の学生相談窓口や奨学金担当部署、家族など、身近な人にも早めに相談したほうが安心といえます。

即日でお金が必要な場合はどうすればいいのか

即日でお金が必要な場合、アルバイトなら消費者金融カードローンを中心に検討するのが現実的です。

大手消費者金融の多くは、最短で申込当日に融資が可能としており、インターネット申込と口座振込を組み合わせれば、来店なしで即日借入できるケースがあります。

即日融資を受けやすくするためには、次のようなポイントを意識するとよいとされています。

- 平日の午前中など、審査受付時間に余裕を持って申し込む

- 本人確認書類(運転免許証など)と給与明細をあらかじめ用意する

- 勤務先情報(電話番号・住所・入社日など)を正確に入力する

- 借入希望額を少額にして審査ハードルを下げる

銀行カードローンは金利が低めな一方、審査に時間がかかることが多く、アルバイトでは即日融資に対応していないケースが一般的です。

どうしても今日中に現金が必要であれば、カードローンとあわせて、質屋やスマホ・ブランド品の買取サービスなど、手元の資産を現金化する方法も候補になります。

ただし、焦ってSNS個人融資や無審査貸付などの危険な業者に飛びつくと、法外な利息や違法な取立てなど、長期的なトラブルにつながるため避けるべきです。

アルバイトが借入で失敗しないための注意点は何か

アルバイトが借入で失敗しないためには、「返済できる範囲で少額・短期に借りること」と「危険な貸付を避けること」が大切です。

まず、毎月の返済額が手取り収入の2〜3割を超えないように、借入額と返済回数を設定することが重要とされています。

生活費や家賃、光熱費、スマホ代などの固定支出を洗い出し、残りの金額の中で無理なく返済できるかどうかを、事前にシミュレーションしておくと安心です。

また、複数のカードローンやクレジットカードキャッシングを同時に利用すると、返済管理が難しくなり、多重債務に陥るリスクが高まります。

借入先はできるだけ少数に絞り、「返済が厳しいと感じた時点」で、債務整理を扱う弁護士・司法書士や、自治体の無料相談窓口に早めに相談することが望ましいです。

前のセクションで触れたように、SNS個人融資や無審査貸付、クレジットカード現金化などは、違法業者や犯罪に巻き込まれる危険が高く、「最後の手段」としても選ぶべきではありません。

アルバイトで収入が限られているからこそ、「借りる前に他の方法がないか」「本当に今必要なお金か」を一度立ち止まって検討することが、長い目で見たときのリスク回避につながるといえます。

まとめ:アルバイトでも条件を満たせばお金を借りる方法は十分にある

アルバイトでも、安定した収入と無理のない返済計画があれば、カードローンをはじめ複数の方法でお金を借りることは十分可能です。

一方で、危険な貸付や返済計画のない多重債務は生活を大きく崩すリスクがあるため、この記事で触れたポイントを整理しながら慎重に判断することが重要です。

| テーマ | 要点 | 判断・行動の目安 |

|---|---|---|

| アルバイトの審査評価 | 雇用形態より「安定収入」と「勤務期間」が重視される | 月収8万〜10万円以上+同じ職場で3か月以上が一つの目安 |

| 借入方法の選択肢 | カードローン、公的融資、質屋・買取、家族からの借入などがある | 金利や返済条件、安全性を比較して優先順位をつける |

| おすすめのカードローン | 大手消費者金融5社はアルバイトの申込実績が多く使いやすい | プロミス・アコム・アイフル・SMBCモビット・レイクを比較検討 |

| 審査に通るコツ | 収入証明の準備と少額申込、勤務期間の確保が重要 | 給与明細を用意し、希望額は必要最小限に抑える |

| 注意すべきリスク | SNS個人融資・無審査貸付・カード現金化は高リスク | 違法・違法スレスレの可能性が高く、利用は避ける |

アルバイトで収入が限られているからこそ、「借りる前に他の選択肢がないか」「借りた後に確実に返せるか」を一度立ち止まって考えることが、長期的に見て一番のリスク回避になるといえます。

必要な金額と返済計画を丁寧に確認しながら、安全性の高いサービスや公的支援制度を上手に組み合わせ、自分の状況に合った方法を選択することが大切です。