「総量規制対象外で即日融資可能なカードローンを教えてほしい」

「年収の3分の1を超えている場合でも即日借り入れはできる?」

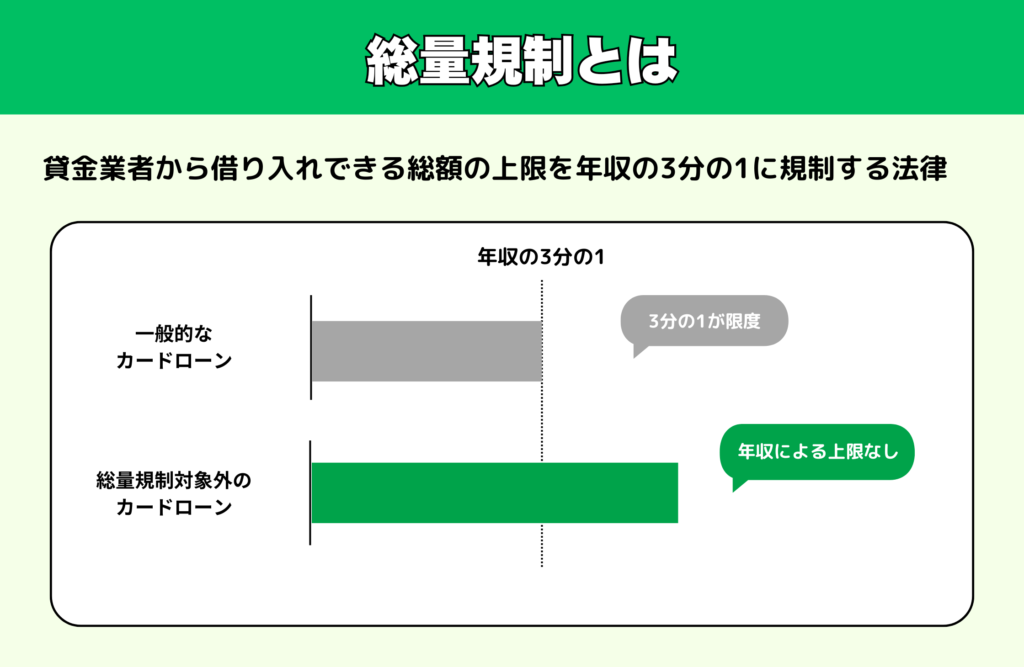

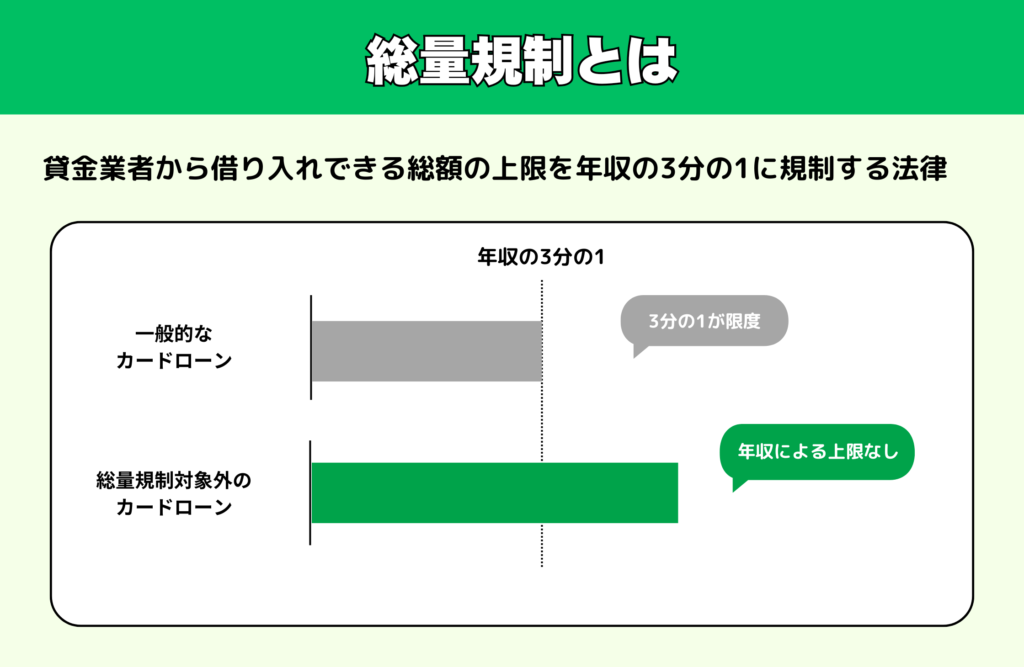

「そもそも総量規制って何?」

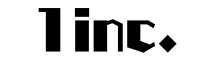

総量規制対象外のカードローンを利用すれば、他社からの借入総額が年収の3分の1を超えている人でも追加で融資を受けられます。

即日融資可能なカードローンもあるため、借り入れを急ぐ人も安心です。

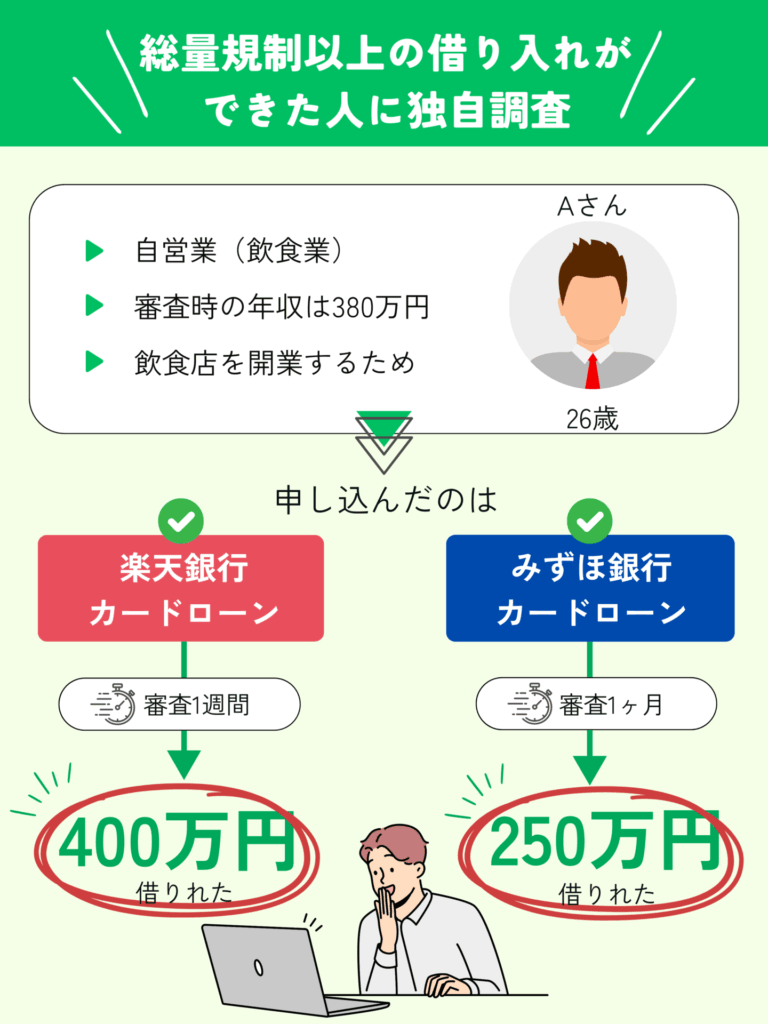

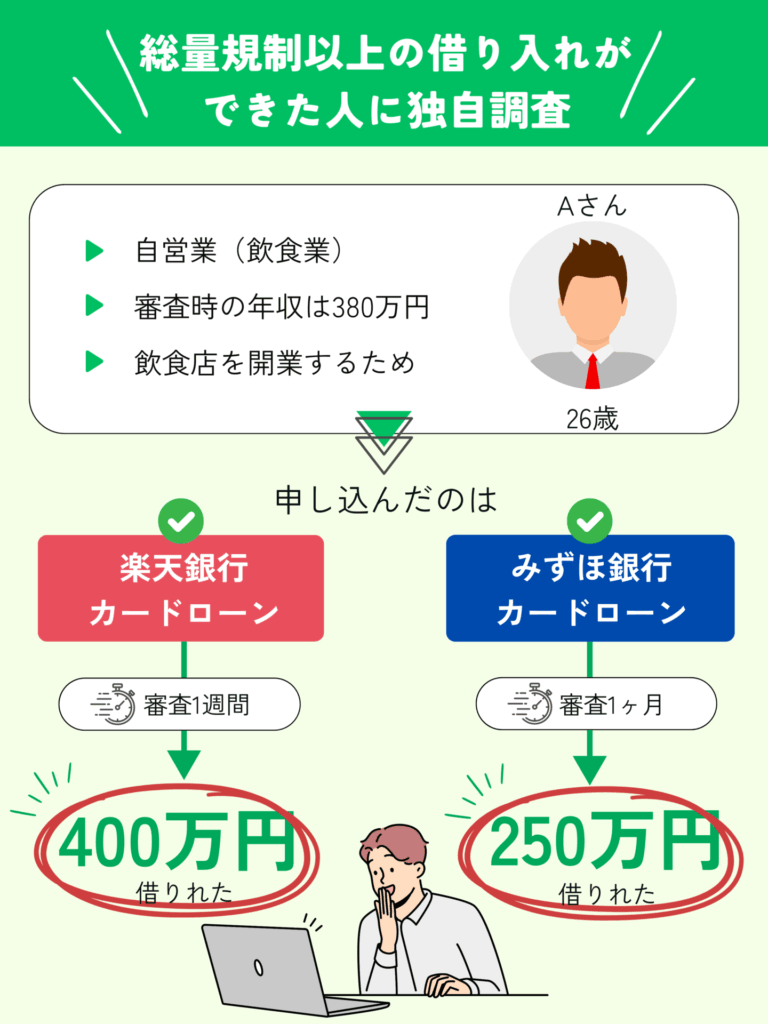

この記事では、総量規制以上の借り入れができた人に審査内容についてインタビューを実施しました。

- 総量規制対象外のカードローンなら年収3分の1を超える借り入れが可能

- 大手消費者金融のカードローンなら最短即日融資も可能

- 総量規制以上の借り入れを実現するには収入証明書を提出して返済能力を示すことが大事

金融情報に詳しい烏谷さんに記事監修いただき、総量規制対象外のカードローンの審査に通過するための対策も紹介しているので、ぜひ最後までチェックしてください。

鳥谷 威

鳥谷 威総量規制があるからこそ、安心して賃金業者を利用することができます。

その一方で、総量規制が適用とならない例外のケースも存在します。

正しくルールの範囲内で借りるためにも、事前に理解を深めておきましょう。

【総量規制対象外のおすすめカードローン】

| カードローン | 公式サイト | 金利 | 限度額 | 融資時間 | 返済期間 | 返済回数 |

|---|---|---|---|---|---|---|

| アイフルかりかえMAX | 公式サイト | 3.0~17.5% | 800万円 | 最短18分※ | 最長10年 | 最大120回 |

| プロミスおまとめローン | 公式サイト | 6.3~17.8% | 300万円 | 最短即日 | 最長10年 | 最大146回 |

| SMBCモビットおまとめローン | 公式サイト | 3.0~18.0% | 500万円 | 最短即日 | 最長13年4ヵ月 | 最大160回 |

| レイクdeおまとめ | 公式サイト | 6.0~17.5% | 500万円 | 最短即日 | 最長10年 | 最大120回 |

なお、総量規制対象外のカードローンを含む人気のカードローンについては、カードローンおすすめランキングで紹介しているので、ぜひ参考にしてみてください。

ちなみにまだ借りたことない、、ブラックで借りれない、、

という方は以下の消費者金融・キャッシングがおすすめです。

福岡の大学を卒業後、大手ガス会社にて家庭の光熱費削減や新電力の業務に約4年間従事。クレカ請求業務も経験。FP業務を通じ『家計と心を豊かにしたい』という想いのもと、約3年かけてCFP®資格を取得。現在は、各種金融メディアでの執筆・監修・日本FP協会にて支部相談員としても活動中。とくに 同世代 である20・30代に、早いうちから家計の見直しや資産形成の大切さを伝えたく、日々奮闘中。

総量規制対象外のカードローンは年収の3分の1以上が借入できる金融商品

総量規制対象外のカードローンは、貸金業法で定められた「年収の3分の1を超える貸付けができない」という制限を受けない金融商品です。

これにより、年収を基準とした借入上限に縛られることなく、必要な資金を調達することが可能です。大きく分けて「除外貸付」「例外貸付」「適用外貸付」の3種類に分類されます。

除外貸付:住宅ローンや自動車ローン、医療費の立て替え資金、大学の学費ローンなど、社会的に必要と認められる貸付が該当します。これらは総量規制の計算対象に含まれません。

例外貸付:配偶者貸付(夫婦の年収合算での借入れ)や緊急の医療費、事業資金などが含まれます。一定の条件を満たせば、年収の3分の1を超える融資を受けることが可能です。

適用外貸付:銀行カードローンや信用金庫の融資は、貸金業法ではなく銀行法の管轄となるため、総量規制の対象になりません。そのため、審査基準は異なりますが、年収の3分の1を超える借入れも可能です。

総量規制対象外のカードローンを利用する際は、どの種類に該当するのかを理解し、自身の状況に適した選択をすることが重要でしょう。

この仕組みは、多重債務者への救済措置や緊急時の資金調達手段として設けられています。

ただし、返済能力を超えた借入にはリスクが伴うため、利用には慎重な計画が求められるでしょう

貸金業法施行規則の改正によって総量規制は度々緩和されている

総量規制は、貸金業法施行規則の改正によって適用範囲や条件が見直されてきました。

特に、2020年の改正では、貸金業者が顧客の信用情報を適切に活用できるよう、貸付審査の厳格化と同時に柔軟な対応が求められるようになりました。

また、個人事業主向けの融資については、従来の制限が一部緩和され、事業資金の確保がしやすくなっています。

さらに、2024年1月の改正では、貸金業者の審査手続きに関する指針が明確化され、信用情報の適正な取り扱いや、過剰貸付を防ぐための措置が強化されました。

この改正により、事業者向けローンなど特定の融資については、総量規制の影響を受けにくい仕組みが整えられています。

こうした改正は、利用者の利便性と金融機関のリスク管理のバランスを取るために実施されていますが、規制緩和による借入の拡大には慎重な判断が求められるでしょう。

出典:2020年7月10日発表 貸金業法施行規則の改正について – 金融庁

出典:2024年1月 貸金業法の改正動向

日本信用情報機構の統計によると、全国で37万件以上の借入実績あり

日本信用情報機構(JICC)の統計によると、総量規制対象外のカードローンを利用している件数は全国で37万件以上にのぼります。

このデータは、銀行系カードローンや信用金庫の融資などが一定の需要を持っていることを示しています。

また、これらの借入は指定信用情報機関を通じて管理されており、不適切な利用や過剰貸付を防ぐ仕組みが整備されています。

利用者側としても、自身の信用情報を把握しながら計画的な利用を心掛けることが重要です。

おまとめローン・借り換えローンは総量規制の対象外である「例外貸付け」に分類される

一般的なカードローンは総量規制の対象ですが、おまとめローンと借り換えローンは総量規制の対象外のため、年収の3分の1を超える借り入れが可能です。

Q2 「おまとめローン」で金利が有利な貸金業者にローンを一本化したいのですが、貸金業者の「おまとめローン」には総量規制が適用されるのですか?

引用元:総量規制が適用されない場合について – 日本貸金業協会

A2 複数の借入れを一本化する、いわゆる「おまとめローン」は、法令が規定する一定の条件を満たせば、「顧客に一方的有利となる借換え」として総量規制の「例外貸付け」に該当し、貸金業者から年収の3分の1を超えて利用できる場合があります。

総量規制には「除外貸付け」と「例外貸付け」があり、おまとめローンと借り換えローンは「例外貸付け」に該当します。

| 除外貸付け | 例外貸付け |

|---|---|

| 住宅ローン 自動車ローン 高額医療費貸付制度 証券担保ローン 不動産担保ローン 不動産売却つなぎローン | おまとめローン 借り換えローン ビジネスローン 配偶者貸付 |

そのため、すでに借入総額が年収3分の1を超えている場合でも追加で融資を受けられます。

しかし、例外貸付けとして認められるには以下の条件を満たす必要があるのでチェックしておきましょう。

・金利が現在の借入先よりも低くなること。

・毎月の返済額が借り換え前よりも増加しないこと。

・借り換えにより、利用者が返済負担を軽減できることが明確であること

これらの条件は、利用者が過剰な負担を抱えることなく返済を進められるよう配慮されたものです。

また、おまとめローンについては返済を目的とした商品のため、契約後の追加借り入れはできません。

「除外貸付け」と「例外貸付け」は借入金の用途が限られていることが多く、カードローンのように自由に使用できない点にも注意が必要です。

年収の3分の1を超える借入をしても本当に問題ない?

総量規制の枠を超えて借入れができるカードローンは便利な一方で、慎重な判断が求められます。

収入に見合わない借入れをすると、返済負担が大きくなり、最悪の場合は延滞や債務整理に陥るリスクもあるでしょう。

特に、高額な借入れを行う際は、金利や返済期間を十分に確認し、無理のない返済計画を立てることが重要です。

SMBCモビットなどの大手金融機関が提供するカードローンでも、事業性資金の場合は総量規制対象外となり、審査から融資までのスピードも早いため即日融資に対応している点が魅力です。

しかし金融機関によっては、利用者の返済能力を厳しく審査するため、希望額を満額借りられないケースもあります。

総量規制対象外だからといって安易に借りすぎず、計画的に利用しましょう。

総量規制対象外のカードローンでも即日融資に対応しているところはある?

総量規制対象外のカードローンでも、即日融資に対応している金融機関は複数存在します。

総量規制対象外とは、貸金業法の「総量規制」(年収の3分の1を超える貸付を禁止するルール)の適用外となるローンのことで、主に「おまとめローン」や「借り換えローン」などが該当します。

次の貸付けは、顧客の利益の保護に支障を生ずることがない貸付けとして、総量規制の「例外貸付け」に分類されます。

・借入残高を段階的に減少させるための借換え

引用元:総量規制にかかわらず、お借入れできる貸付けの契約があります|日本賃金業協会

例えば、アイフルの「おまとめMAX」「かりかえMAX」は、Web申し込みで審査時間が短縮され、最短18分で借り入れが可能です。

総量規制の例外商品であり、年収の3分の1を超える借入にも対応しています。

公式サイトにも「最短18分融資」「総量規制の例外商品」と明記されています。

最短18分での即日融資 ※お申込み時間帯や審査状況によりご希望にそえない場合があります。

引用元:即日融資でのお借入れ|アコム

このように、総量規制対象外のカードローンでも、消費者金融が提供する「おまとめローン」や「借り換えローン」などは即日融資に対応しているケースが多く、急ぎで資金が必要な場合に活用できます。

総量規制対象外のカードローンを即日で借りる選択肢は3つ

総量規制対象外のカードローンで即日融資を希望する場合、主に以下の3つの選択肢があります。

・消費者金融系カードローン(例外貸付)

・クレジットカードのショッピング枠利用(除外貸付)

・銀行カードローン(ただし即日融資は不可)

それぞれの特徴と注意点を詳しく解説します。

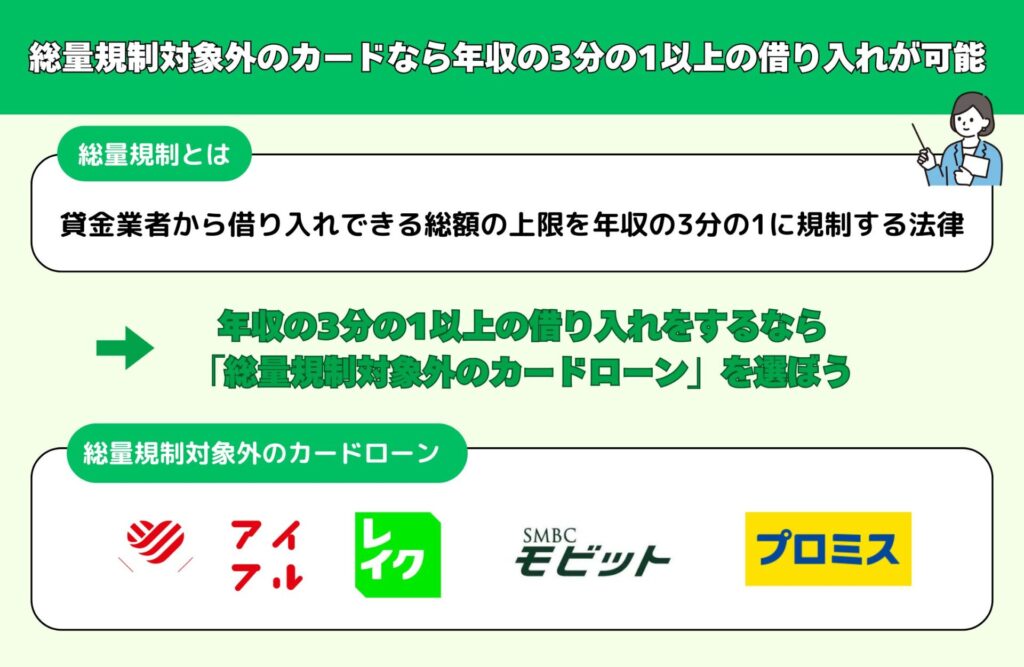

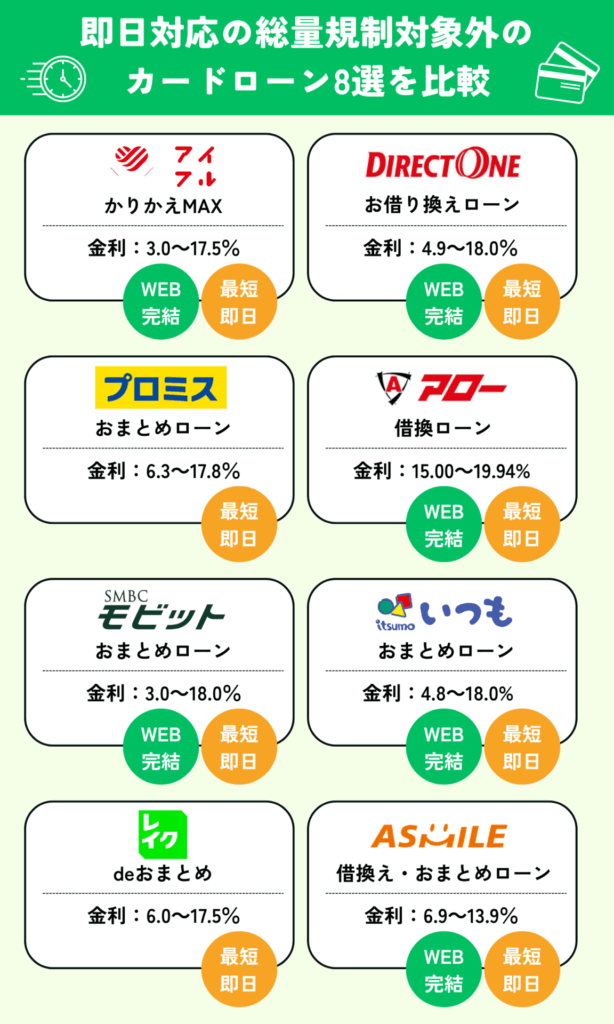

例外貸付なら総量規制オーバーでも借入可能な即日対応の消費者金融系カードローン8選を比較!

消費者金融が提供しているおまとめローンや借り換えローンは総量規制の対象外となるため、年収の3分の1以上の借り入れができます。

補足ですが、おまとめローンは「顧客に一方的有利となる借換え」については例外貸付とみなされます。

原則として、おまとめローンを利用することによって金利や月々の返済額が下がるなど、あくまでも消費者(借りている)側が有利となることが要件のようです。

「総量規制の『例外貸付』や『除外貸付』に該当する場合、年収の3分の1を超える借入が可能です。」

引用元:貸金業法のキホン|金融庁

大手消費者金融では、即日融資に対応している商品も多く、総量規制オーバーの方でも利用できます。

総量規制対象外の消費者金融系カードローンは、以下のとおりです。

| 金利 | 限度額 | 融資時間 | 返済期間 | 返済回数 | |

|---|---|---|---|---|---|

アイフルかりかえMAX | 3.0~17.5% | 800万円 | 最短即日 | 最長10年 | 最大120回 |

プロミスおまとめローン | 6.3~17.8% | 300万円 | 最短即日 | 最長10年 | 最大146回 |

SMBCモビット おまとめローン | 3.0~18.0% | 500万円 | 最短即日 | 最長13年4ヵ月 | 最大160回 |

レイクdeおまとめ | 6.0~17.5% | 500万円 | 最短即日 | 最長10年 | 最大120回 |

ORIX MONEY おまとめローン | 5.0~17.8% | 500万円 | ー | 最長8年 | 最大96回 |

ダイレクトワン お借り換えローン | 4.9~18.0% | 300万円 | 最短即日 | 最長10年 | 最大120回 |

フクホー借換えローン | 7.30~20.0% | 200万円 | ー | 最長10年 | 最大120回 |

アロー借換ローン | 15.00%~19.94% | 200万円 | 最短即日 | 最長15年 | 最大180回 |

消費者金融系カードローンは融資スピードが早く利便性が高いのが魅力ですが、金利が高いというデメリットがあります。

返済期間が長引くと、支払う利息額も増えるので注意が必要です。

ここからは各カードローンのおすすめポイントを紹介するので、自分に合う借り入れ先を見つけてみてください。

アイフルかりかえMAXは最短18分で融資可能!最高800万円までの融資に対応

アイフルかりかえMAXは申し込みから契約までWeb完結に対応しており、スピーディーな融資が可能です。

- 最短18分で審査・融資可能

- 最大800万円まで借り入れ可能

- 銀行ローン・クレジットカードのリボ払いが借り換え対象

アイフルかりかえMAXは最大800万円までの高額融資に対応しており、最短18分ですぐに借り入れできます。

総量規制以上の借り入れでも、郵送物・電話連絡なしで手続きが可能です。カードレス契約に対応しているため、家族に内緒でお金を借りられます。

また、他社ローンを借り換える場合は、銀行ローンやクレジットカードのリボ払いも対象になります。

他の消費者金融では、銀行ローンやクレジットカードのリボ払いの借り換えは対象外のケースが多いですが、アイフルかりかえMAXなら金融機関の種別問わず複数ローンを一つにまとめることが可能です。

借り入れ先が複数ある人は、アイフルかりかえMAXを利用することで毎月の返済負担を軽減できるでしょう。

| 金利 | 3.0~17.5% |

|---|---|

| 限度額 | 800万円 |

| 審査時間 | 最短18分※ |

| 融資時間 | 最短18分※ |

| 返済期間・回数 | 最長10年・最大120回 |

| 返済方式 | 元金定額返済方式 |

| 対象年齢 | 20〜69歳 |

※お申込み時間や審査状況によりご希望にそえない場合があります。

プロミスおまとめローンは現在利用中のローンより低い金利で借り換え可能

プロミスおまとめローンは最短即日融資に対応しており、低金利で既存ローンからの借り換えが可能です。

- 既存ローンよりも低い金利で借り換え可能

- 返済日は4つから選択可能

- プロミス利用者の切り替えも可能

プロミスのおまとめローンの金利は6.3~17.8%ですが、他社から借り換える場合は現在の適用金利よりも低い金利で借り換えできます。

現在借入しているローンよりも低い金利での借換で、毎月のご返済金額・金利負担を軽減できます。

引用元:おまとめローン(借換用ローン)|プロミス公式サイト

既存ローンの適用金利が高い人は、プロミスおまとめローンに借り換えることで返済負担を減らせるでしょう。

また返済日は5日・15日・25日・末日の4つから選択できるため、給料日に合わせて返済日を選べば残高不足を防止できます。

すでにプロミスで契約していて他社で追加融資を受けられない人も、おまとめローンへの切り替えが可能です。

借入総額が年収3分の1を超える人で返済負担を軽減したい人は、プロミスおまとめローンに申し込んでみましょう。

ただし、申し込み方法は「電話」もしくは「自動契約機」のみとなります。Web完結には対応していないので注意が必要です。

| 金利 | 6.3~17.8% |

|---|---|

| 限度額 | 300万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 返済期間・回数 | 最長10年・最大146回 |

| 返済方式 | 元利定額返済方式 |

| 対象年齢 | 20~69歳 |

※お申込み時間や審査によりご希望に添えない場合がございます。

SMBCモビットおまとめローンは返済期間を最長13年4ヶ月まで設定可能

SMBCモビットおまとめローンは来店不要で自宅で手続きが完結し、早ければ当日中に融資を受けられます。

- 手続きはWebで完結

- 最短即日融資に対応

- 返済期間は最長13年4ヶ月まで設定可能

申し込みから借り入れまでの手続きはすべてWebで完結するため、来店や郵送などの面倒な手間は原則不要です。最短即日で融資を受けられるため、「今日中にお金が必要」という場合に便利です。

審査結果はメールまたはSNSで知らせてもらえるため、原則として電話を受け取る必要はありません。

返済期間を長く設定できるのも魅力の一つ。SMBCモビットなら返済期間は最長13年4ヶ月、返済回数は最大160回まで設定できます。

他社は返済期間最長10年、返済回数は最大120回のケースが多いので、無理なく自分のペースで支払いを続けたいならSMBCモビットを選んだほうが良いでしょう。

| 金利 | 3.0~18.0% |

|---|---|

| 限度額 | 500万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 返済期間・回数 | 最長13年4ヵ月・最大160回 |

| 返済方式 | 元利定額返済方式 |

| 対象年齢 | 20〜65歳 |

※申込の曜日、時間帯によっては翌日以降の取扱いとなる場合があります。

レイクdeおまとめは100万円以上の借り入れで金利を15.0%以下に引き下げ

レイクdeおまとめは複数の借り入れを一本化でき、早ければ当日中に借り入れできます。

- 銀行やクレジットカードのおまとめに対応

- 100万円以上の借り入れは適用金利を15.0%以下に引き下げ

- 最短即日審査・融資に対応

レイクdeおまとめは、消費者金融・クレジットカード・銀行からの借り入れをすべてまとめることが可能です。

通常金利は6.0~17.5%ですが、借り入れ金額が100万円を超える場合は金利を15.0%以下に引き下げてもらえます。

そのため、現在複数他社から15.0%以上の金利でお金を借りている人は、レイクdeおまとめに一本化すれば金利が下がり、利息の支払いを大幅に節約できます。

最短即日融資にも対応しているため、総量規制以上の借り入れを急ぐ人にもおすすめです。

ただし、申し込み方法は専用フリーダイヤルのみとなっており、審査通過後は自動契約機での手続きが必要です。

自宅で手続きを完結することはできませんが、自動契約機で契約手続きをすれば自宅に郵送物が送られてくる心配はありません。

家族に内緒で借り入れしたい人も、レイクdeおまとめなら安心して利用できるでしょう。

| 金利 | 6.0~17.5% |

|---|---|

| 限度額 | 500万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 返済期間・回数 | 最長10年・最大120回 |

| 返済方式 | 元利定額返済方式 |

| 対象年齢 | 満20~70歳 |

ベルーナカードローンは最短即日融資で高額借入ができる

ベルーナカードローンは通販大手のベルーナが提供するカードローンで、最短即日融資に対応しており、高額な借り入れが可能です。

- 最大800万円までの高額融資に対応

- 最短即日融資が可能

- 申し込みから契約までWebで完結

最大800万円までの高額融資に対応しており、年収の3分の1を超える借り入れが可能です。総量規制の対象外となるため、他社からの借り入れ総額が年収の3分の1を超えている場合でも追加融資を受けられます。

申し込みから契約までの手続きはすべてWebで完結するため、来店や郵送の手間がかかりません。最短即日融資に対応しているため、急いでお金が必要な人にも安心です。

また、ベルーナカードローンは銀行ローンやクレジットカードのリボ払いの借り換えにも対応しているため、複数の借り入れを一本化して毎月の返済負担を軽減したい人にもおすすめです。

ただし、総量規制対象外のカードローンとして借り入れを行う場合は、返済能力を示すために収入証明書の提出が必要になります。安定した収入があることを証明できれば、審査に通過する可能性が高まるでしょう。

| 金利 | 4.5~18.0% |

|---|---|

| 限度額 | 800万円 |

| 審査時間 | 最短翌営業日 |

| 融資時間 | ー |

| 返済期間・回数 | 最長8年・最大96回 |

| 返済方式 | 元利込定額返済 |

| 対象年齢 | 20〜69歳 |

| 金利 | 4.5~18.0% |

|---|---|

| 限度額 | 800万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 返済期間・回数 | 最長10年・最大120回 |

| 返済方式 | 元利均等返済方式 |

| 対象年齢 | 20〜69歳 |

ORIX MONEYおまとめローンは手続きがアプリで完結!ボーナス返済に対応

ORIX MONEYおまとめローンは、申し込みから返済までのすべての手続きがアプリで完結します。

- カードレスで契約可能

- 銀行カードローンとショッピングリボのおまとめに対応

- ボーナス返済に対応

申し込み時にアプリ型を選択すれば、ローンカード不要で借り入れができます。カードレス契約なら自宅に郵送物が届く心配がなく、審査に通過した後すぐに借り入れが可能です。

公式アプリ「ORIX MONEY」を利用することによって、残高の確認や返済の手続きがアプリだけで完結します。

なお、おまとめの対象には銀行カードローンとショッピングリボも含まれているため、借り入れ先が複数ある人におすすめです。

また、ボーナス返済に対応しているのも特徴の一つ。ボーナスが入った月に多く支払えるため、月収が少ない人も毎月の返済金額を抑えられます。

| 金利 | 5.0~17.8% |

|---|---|

| 限度額 | 500万円 |

| 審査時間 | 最短翌営業日 |

| 融資時間 | ー |

| 返済期間・回数 | 最長8年・最大96回 |

| 返済方式 | 元利込定額返済 |

| 対象年齢 | 20〜69歳 |

ダイレクトワンお借り換えローンは銀行ローンとリボ払いの借り換えに対応

ダイレクトワンお借り換えローンは複数他社からの借り入れを一本化でき、毎月の返済負担を減らせます。

- 銀行ローン・リボ払いの借り換えに対応

- 最短翌日に融資可能

- 申し込み手続きはWebで完結

ダイレクトワンのお借り換えローンは貸金業者としては珍しく、銀行ローンとクレジットカードのリボ払いの借り換えに対応しています。

他社では消費者金融の借り換えのみに対応しているケースが多いですが、ダイレクトワンなら金融機関の種別に関係なく借入金を一本化できます。

またWebからの申し込みに対応しており、早ければ申し込んだ翌日に借り入れが可能です。審査通過後の契約手続きは、郵送または店頭の2通りから選択できます。

ただし、対象年齢が25歳以上となっている点に注意が必要です。他社では20歳以上から申し込めるケースが多いですが、ダイレクトワンお借り換えローンは25歳未満は申し込めません。

25歳未満の人は、総量規制以上の借り入れができる他社カードローンに申し込みましょう。

| 金利 | 4.9~18.0% |

|---|---|

| 限度額 | 300万円 |

| 審査時間 | ー |

| 融資時間 | 最短翌日 |

| 返済期間・回数 | 最長10年・最大120回 |

| 返済方式 | 元利均等返済方式 |

| 対象年齢 | 25歳以上 |

フクホー借換えローンは年齢に上限なし!100万円以上の融資は低金利を適用

フクホー借換えローンは、20歳以上で定期的な収入がある人なら誰でも申し込みが可能です。

- 借入額100万円以上の適用金利は7.30~15.00%

- 対象年齢の上限なし

- 大手とは異なる独自審査で融資を実施

借入額10万円未満の適用金利は7.30~20.00%ですが、借入額100~200万円なら7.30~15.00%の低金利で借り入れできます。

既存ローンの適用金利が18.0%の場合は、フクホーに借り換えることで金利が最大3.0%も下がり、利息総額を大幅に節約できます。

また、貸付対象年齢に上限がないことも嬉しいポイントです。他社は年齢の上限を69歳に設定しているケースが多いですが、フクホーなら70歳以上の人でも借り入れできる可能性があります。

独自審査で融資を行っているため、大手消費者金融の審査に落ちた人や年齢を理由に他社で融資を断られた人は、フクホー借換えローンへの申し込みをおすすめします。

| 金利 | 7.30~20.0% |

|---|---|

| 限度額 | 200万円 |

| 審査時間 | ー |

| 融資時間 | ー |

| 返済期間・回数 | 最長10年・最大120回 |

| 返済方式 | 元利均等返済方式 |

| 対象年齢 | 20歳以上 |

アロー借換ローンは最短即日融資可能!手続きはWebで完結

アロー借換ローンは24時間365日Webからの申し込みに対応しており、最短当日中に融資を受けられます。

- 申し込みはWebで完結

- 返済期間は最長15年まで設定可能

- 最短即日融資が可能

申し込みから借り入れまでWeb・アプリで手続きが完結するため、自宅への郵送物は一切ありません。無担保・無保証で借り入れでき、借入金はさまざまな用途に使用できます。

返済期間を最長15年まで設定できるのも魅力の一つ。返済回数は最大180回まで設定できるため、毎月の返済負担を減らしながら無理なく完済を目指せます。

最短即日審査・融資に対応しており、対応が早いのもメリット。借り入れまで何日も待たされずに済むため、すぐにお金が必要な人や面倒な手続き不要で融資を受けたい人におすすめです。

| 金利 | 15.00~19.94% |

|---|---|

| 限度額 | 200万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 返済期間・回数 | 最長15年・最大180回 |

| 返済方式 | 元利均等返済 |

| 対象年齢 | 満20歳以上70歳以下 |

除外貸付であるクレジットカードのショッピング枠は総量規制以上の借り入れが可能

クレジットカードのショッピング枠は、貸金業法の総量規制ではなく「割賦販売法」が適用されるため、年収の3分の1を超えて利用できます。

ショッピング枠は借入ではなく立替払いという扱いのため、総量規制の制限を受けません。ただし、クレジットカードのキャッシング枠は総量規制の対象となるため注意が必要です。

銀行カードローンは審査が厳しいため総量規制対象外で借入が不可

銀行カードローンは「銀行法」に基づいて運営されているため、法律上は総量規制の対象外です。

しかし、過剰融資問題への対応として審査が非常に厳格化されており、実質的には総量規制に近い基準で審査されることが一般的です。

この総量規制が適用されるのは、貸金業者から個人が借入れを行う場合です。銀行からの借入れや法人名義での借入れは対象外です。

引用元:貸金業法のキホン|金融庁

そのため、総量規制オーバーの状態で銀行カードローンに申し込んでも、審査に通る可能性は極めて低く、即日融資にも対応していません。

銀行からお金を借りるという場合は、収入の確認なしで借り入れしやすいフリーローンを利用しましょう。

総量規制以上の借り入れができるおすすめ銀行カードローンは、以下のとおりです。

| カードローン | 金利 | 限度額 | 融資時間 | 返済期間 | 返済回数 |

|---|---|---|---|---|---|

| ろうきんカードローン | 3.875〜8.475% | 500万円 | 最短1週間 | ー | ー |

| JAバンク カードローン | 4.5~12.0% | ー | 数週間 | ー | ー |

| 横浜銀行フリーローン | 1.9~14.6% | 1,000万円 | 最短2営業日 | 最長10年 | |

| 千葉銀行ちばぎんフリーローン | 1.7〜14.8% | 800万円 | ー | 最長15年 | 最大180回 |

| りそなフリーローン | 6.0~14.0% | 1,000万円 | 2週間 | 最長10年 | 最大120回 |

ここからは、総量規制対象外の銀行カードローンのおすすめポイントを紹介していきます。

ろうきんカードローンは上限金利が業界最低水準の8.475%!

ろうきんカードローンは一般勤労者への融資にも対応しており、他社より低い金利で借り入れができます。

- 上限金利は業界最低水準の8.475%

- 借入限度額に関わらず金利一律

- 銀行ローン・リボ払いの借り換えに対応

ろうきんカードローンは、最大金利8.475%という業界トップクラスの低さが特徴です。適用金利はろうきんの会員階級によって異なり、会員の人ならさらに低金利で借り入れできます。

- 一般勤労者:5.275~8.475%

- 生協会員の組合員および同一生計家族:4.055〜7.255%

- 団体会員の構成員:3.875〜7,075%

借入限度額に応じて金利を設定する一般的なカードローンと異なり、ろうきんカードローンは借入限度額に関わらず金利が一律で設定されます。

そのため、少額でも8.475%以下の低金利で借り入れできます。

また、団体会員の構成員は借り換えローンとしての利用も可能です。消費者金融だけでなく、銀行ローンやクレジットカードのリボ払いも借り換えできるため、複数の借り入れを一つにまとめたい人に適しています。

ただし、申込条件や契約内容はエリアによって異なるため、申し込む前に該当エリアのろうきんの公式サイトで詳細をよく確認しておきましょう。

| 金利 | 3.875〜8.475% |

|---|---|

| 限度額 | 500万円 |

| 審査時間 | 最短1週間 |

| 融資時間 | 最短1週間 |

| 返済期間・回数 | ー |

| 返済方式 | 定額型または残高スライド型 |

| 対象年齢 | 満20歳以上65歳未満 |

JAバンク(農協) カードローンは組合員なら12.0%以下の低金利で借り入れ可能

JAバンク(農協) カードローンは組合員向けに融資を行っており、低金利で借り入れできるのが特徴です。

- 組合員は12.0%以下の低金利で借り入れ可能

- 1,000円以上の出資で組合員として加入可能

- 組合員は審査優遇あり

JAバンクのカードローンは総量規制が適用されないため、年収の3分の1以上の借り入れが可能です。契約手続きはWebで完結し、組合員なら12.0%以下の低金利が適用されます。

農業を営んでいない人でも、1,000円以上の出資金を支払えば誰でも組合員として加入可能です。

組合員として出資していれば審査で優遇してもらえるうえ、一般顧客よりも好条件でお金を借りられる可能性があります。

JAに口座がなくても申し込みは可能ですが、本申し込みの際にJA店頭または郵送で普通貯金口座を開設手続きが必要になるので注意しましょう。

| 金利 | 4.5~12.0%(JA東京中央) ※金利は各JAによって異なります |

|---|---|

| 限度額 | ー |

| 審査時間 | 数週間 |

| 融資時間 | 数週間 |

| 返済期間・回数 | ー |

| 返済方式 | ー |

| 対象年齢 | 20〜65歳未満 |

横浜銀行フリーローンは申し込みがWebで完結!1,000万円の高額融資に対応

横浜銀行フリーローンはインターネットで申し込み手続きができ、最短2営業日で借り入れできます。

- 申し込みはWebで完結

- 1,000万円の高額融資に対応

- 最短2営業日で融資可能

横浜銀行フリーローンはPC・スマホで24時間365日申し込みを受け付けており、契約から借り入れまでの手続きがすべてWebで完結します。

最高限度額が1,000万円と高く、金利も1.9~14.6%と低いため、おまとめ・借り換えとしての利用におすすめです。

審査結果は最短翌日、融資は最短2営業日というスピード対応もメリット。銀行カードローンは融資まで1週間以上かかるケースが多いですが、横浜銀行フリーローンなら融資まで何日も待たされる心配がありません。

ただし、横浜銀行フリーローンを利用できるのは神奈川・東京・群馬(前橋市・高崎市・桐生市)に勤務・居住している人のみです。

他のエリアからは申し込めないため、全国に対応しているカードローン・フリーローンを利用しましょう。

| 金利 | 1.9~14.6% |

|---|---|

| 限度額 | 1,000万円 |

| 審査時間 | 最短翌日 |

| 融資時間 | 最短2営業日 |

| 返済期間・回数 | 最長10年 |

| 返済方式 | 元利均等返済、ボーナス時増額返済 |

| 対象年齢 | 20歳以上69歳以下 |

千葉銀行ちばぎんフリーローンはWeb完結に対応!返済期間は最長15年

千葉銀行ちばぎんフリーローンは来店不要で申し込みの手続きができ、借入金は用途を問わず利用できます。

- 申し込み手続きはWebで完結

- 最大800万円の高額融資に対応

- 返済期間は最長15年まで設定可能

千葉銀行に普通預金口座を持っている人なら、手続きはすべてWebで完結します。自宅への郵送物はないため、家族に借り入れのことがバレる心配がありません。

最大800万円の高額融資に対応しており、1.7〜14.8%の低金利で借り入れできるため、複数のローンを1つにまとめれば返済負担を軽減できます。

返済期間が最長15年まであり、マイペースに無理せず返済を続けられる点も魅力です。

ただし、ちばぎんフリーローンは原則、千葉県・東京都・茨城県・埼玉県・神奈川県に居住している人のみ申し込みが可能です。地方銀行のため、対応エリアが限られる点に注意しましょう。

| 金利 | 1.7〜14.8% |

|---|---|

| 限度額 | 800万円 |

| 審査時間 | 最短翌日 |

| 融資時間 | ー |

| 返済期間・回数 | 最長15年・最大180回 |

| 返済方式 | 元利均等毎月返済、ボーナス時増額併用返済 |

| 対象年齢 | 満20歳以上満70歳未満 |

りそなフリーローンはWeb完結に対応!年0.5%の金利優遇あり

りそなフリーローンは高額融資に対応しており、複数ローンの借り換えやおまとめが可能です。

- 申し込みから契約までWebで完結

- 金利変動のない固定金利を採用

- 返済日は任意で設定可能

りそなフリーローンはWeb申し込みに対応しており、来店不要で自宅で手続きが完結します。最高1,000万円までの高額融資に対応しており、1万円単位で借り入れが可能です。

通常金利は6.0~14.0%ですが、りそな銀行で住宅ローンを利用している人なら年0.5%の金利優遇を受けられます。

また、りそなフリーローンは固定金利なので、金利変動によって途中で返済額が増える心配がありません。毎月の返済額が一定のため、返済計画を立てやすいのがメリットです。

返済日を任意で設定できるのも嬉しいポイント。 給料日に返済日を設定するなど都合に合わせて自由に選べるため、返済忘れを防止しながら自分のペースで支払いを続けられるでしょう。

| 金利 | 6.0~14.0% |

|---|---|

| 限度額 | 1,000万円 |

| 審査時間 | 1週間程度 |

| 融資時間 | 2週間 |

| 返済期間・回数 | 最長10年・最大120回 |

| 返済方式 | 毎月元利均等返済方式 |

| 対象年齢 | 満20~69歳 |

総量規制とは年収の3分の1以上の借り入れを制限する法律のこと

総量規制とは、貸金業者から借り入れできる総額の上限を年収の3分の1に規制する法律です。

例えば年収が600万円の場合、貸金業者から借り入れできる総額は200万円までとなります。

- 年収の3分の1を超えると追加融資を拒否される

- 借り入れ金額や借り入れ件数は信用情報で確認される

- おまとめローン・借り換えローンは総量規制の対象外になる

総量規制は多重債務者が増え続けている状況を改善する目的で作られた法律で、2010年6月から施行されています。

カードローンに申し込む前に、総量規制の基本的なルールを確認しておきましょう。

総量規制は、「消費者の借りすぎ」あるいは「賃金業者の貸しすぎ」の双方を防ぐための制度です。

具体的に、改正前まで年29.2%まではいわゆるグレーゾーン金利でした。

その結果、多重債務者が社会問題となり2010年6月以降の改正後は、出資法の上限金利を超えるとすべて罰則の対象となっています。

この総量規制は、無担保ローンやクレジットカードのキャッシングなどに適用されますが、住宅ローンや自動車ローンといった担保付き融資は対象外です。

②借入残高が年収の3分の1を超えていても、以下の借入れは可能

・住宅ローン、自動車ローン

・有価証券担保貸付け、不動産担保貸付け 等

また、教育資金や医療費など特定用途に限られる「例外貸付」も規制対象外とされています。この制度は、過剰な借り入れを抑えつつ、利用者が計画的に資金を活用できるよう設計されています。

貸金業法の改正で2010年6月から施行された

貸金業法は、多重債務問題の解決と消費者保護を目的として2006年12月に抜本改正され、その後段階的に施行されました。

そして2010年6月、総量規制を含む改正内容が完全施行されました。この改正では、過剰貸付の抑制や上限金利の引き下げなど、多くの改革が行われています。

「貸金業法」は、消費者や事業者の皆さまに貸付けを行う貸金業者に関する規制などを定めた法律です。多重債務問題の解決と安心して利用できる貸金市場の構築を目指し、2006年12月に抜本改正され、段階的に施行後、2010年6月に完全施行されました。

具体的には、指定信用情報機関制度が導入され、貸金業者は顧客の借入残高を把握する義務を負うようになりました。

また、上限金利も29.2%から15〜20%へ引き下げられ、利用者の負担軽減が図られています。さらに、無担保無保証で容易に借りられる仕組みが多重債務を助長していたため、返済能力調査が義務化されました。

利用者の皆さまの金利負担の軽減を図るため、法律が改正され2010年6月に上限金利が引き下げられました。お借入れの上限金利は、借入金額に応じて15%~20%となっています。

これらの改正により、安全かつ健全な借り入れ環境が整備され、多重債務リスクが大幅に軽減されたとされています。

年収の3分の1を超えると追加融資を拒否される

他社からの借り入れ額がすでに年収の3分の1を超えている場合、新たな借り入れはできません。

契約中のカードローンに新規借り入れを申し込んでも、融資は拒否されます。 また、限度額の増額申請をしても、年収が増えていない限り申請は許可されません。

ただし、借り入れ残高が年収の3分の1より減少すれば新たな借り入れが可能になります。

年収を増やす、または借り入れ残高を減らすことが困難な場合は、総量規制対象外のカードローンに申し込みましょう。

ちなみに、総量規制は1社からではなく複数の貸金業者の借入総額に対して適用されます。

例えば年収300万円(総量規制は100万円)の方がすでにA社・B社からそれぞれ50万円を借入れをしていれば、新たにC社から借入れることは禁止されています。

借り入れ金額や借り入れ件数は信用情報で確認される

貸金業者は審査する際に、申込者の他社借り入れ金額や借り入れ件数を信用情報で確認しています。

信用情報には個人のローン履歴が記録されているため、他社借り入れ金額をごまかして申請してもすぐにバレます。

Q3 借入残高が「年収の3分の1」を超えているかどうか、貸金業者はどうして分かるのですか?

引用元: お借入れは年収の3分の1まで(総量規制について) – 日本貸金業協会

A3 貸金業者からの借入残高のデータは、厳格な情報管理のもと、「指定信用情報機関」に集められています。貸金業者は、指定信用情報機関を利用し、借り手の借入残高を把握します。 また、借り手の年収については、一定の場合「収入を証明する書類」を借り手から受け取ることで、把握する仕組みになっています。「収入を証明する書類」とは、例えば、「源泉徴収票」、「確定申告書」、「給与明細」など、1年間の収入が分かるような書類です。

ローン残高や件数を偽って申請をすると信用度が下がって審査で不利になるので、借り入れ状況は正直に申請しましょう。

なお、他社から多額の借り入れをしていても、滞りなく返済をしていれば審査への影響をある程度回避できます。

審査を有利に進めたい気持ちも分かりますが、嘘をついても必ず後からバレます。

自分自身の信用情報を守るためにも、くれぐれも審査の際には正確な情報で申込むことが大事です。

おまとめローン・借り換えローンは総量規制の対象外になる

一般的なカードローンは総量規制の対象ですが、おまとめローンと借り換えローンは総量規制の対象外のため、年収の3分の1を超える借り入れが可能です。

Q2 「おまとめローン」で金利が有利な貸金業者にローンを一本化したいのですが、貸金業者の「おまとめローン」には総量規制が適用されるのですか?

引用元:総量規制が適用されない場合について – 日本貸金業協会

A2 複数の借入れを一本化する、いわゆる「おまとめローン」は、法令が規定する一定の条件を満たせば、「顧客に一方的有利となる借換え」として総量規制の「例外貸付け」に該当し、貸金業者から年収の3分の1を超えて利用できる場合があります。

総量規制には「除外貸付け」と「例外貸付け」があり、おまとめローンと借り換えローンは「例外貸付け」に該当します。

そのため、すでに借入総額が年収3分の1を超えている場合でも追加で融資を受けられます。

| 除外貸付け | 例外貸付け |

|---|---|

| 住宅ローン 自動車ローン 高額医療費貸付制度 証券担保ローン 不動産担保ローン 不動産売却つなぎローン | おまとめローン 借り換えローン ビジネスローン 配偶者貸付 |

「除外貸付け」と「例外貸付け」のどちらかに該当するローンを利用する場合は、年収3分の1を超える借り入れができます。

ただし、おまとめローンは返済を目的とした商品のため、契約後の追加借り入れはできません。

「除外貸付け」と「例外貸付け」は借入金の用途が限られていることが多く、カードローンのように自由に使用できない点に注意が必要です。

総量規制対象外ローンが即日可能な理由

総量規制対象外のカードローンが即日融資に対応できる理由は、主に「おまとめローン」や「借り換えローン」などの例外貸付や除外貸付に該当するためです。

これらは貸金業法の総量規制(年収の3分の1を超える貸付の禁止)の対象外となり、返済能力が認められれば年収を超える金額でも借入が可能です。

また、厚生労働省も「借入残高を段階的に減らしていくための借換えの推進」として、総量規制に抵触している場合でも段階的な返済のための借換えが可能となるよう措置が取られていることを公表しています。

総量規制に抵触している借り手が、これまでのリボルビング契約に基 づく借入れについて、返済期間が長く、月々の返済負担も少ない、一本の借 入れに借り換えることによって、段階的に借入残高を減らすことが可能とな る措置を講じる。このため、「段階的な返済のための借換えを総量規制の例 外とする」旨の府令改正を行う。

引用元:改正貸金業法に関する内閣府令の改正の概要 |厚生労働省

中でも消費者金融が提供する総量規制対象外ローンは、AIスコアリングなどの最新の審査システムを導入しており、申込から審査、融資までのプロセスが非常にスピーディーです。

適合性チェック

5つの質問に答えて、

最適なカードローンを見つけましょう

即日融資を成功させるために必要なポイント

急ぎでお金が必要なときに便利なのが「即日融資」に対応したカードローン。

ただし、申し込みの流れや審査の仕組みを理解しておかないと、当日中に借り入れできない可能性もあります。

ここでは、即日融資を成功させるために意識すべき3つのポイントを紹介します。

必要書類を事前に用意しておく

即日融資をスムーズに受けるためには、申し込み時に必要な書類をあらかじめ準備しておくことが大切です。

多くのカードローンでは「本人確認書類(運転免許証など)」に加えて、「収入証明書(源泉徴収票や給与明細)」が必要になる場合があります。

提出書類に不備があると審査が遅れる原因になるため、早めの準備が肝心です。

在籍確認に柔軟に対応する

カードローン審査では、勤務先への「在籍確認」が行われることがあります。その場合、この在籍確認が取れないと、即日融資がストップするケースもあります。

多くのカードローンではプロミスのように、在籍確認を行わないのが一般的ですが、状況に応じて必要になる人もいるでしょう。

そういった際は、無視せずにかならず対応しましょう。

原則、お勤めされていることの確認はお電話では行いません。ただし審査の結果によりお電話する場合でも、お客さまの同意を得ずに実施することはございませんので、ご安心ください。プロミスでは、実際に98%のお客さまには電話での在籍確認を実施しておりません。

引用元:申込をしたら、勤務先に電話はかかってきますか?|プロミス

在籍確認に不安がある場合は、申し込み時に相談できる会社もあるので、事前に確認しておくと安心です。

ちなみに「在籍確認に不安がある」「とにかく急いで借りたい...」

という方は以下の消費者金融・キャッシングがおすすめです。

| サービス名 | サービスの特徴 | 公式サイト |

|---|---|---|

セントラル | 2025年の注目カードローン、いざという時に頼れるNo.1 初回利用30日間無利息 Webから即日最短で融資が可能 | 公式サイトへ |

フクホー | 50年以上運営の安心と信頼 独自の審査基準により、ブラックでも対応可能 スピーディな融資決定と即日振込 | 公式サイトへ |

キャレント | 1万円からの融資に対応 WEB完結で即日振込対応 法人向けの実績多数 | 公式サイトへ |

いつも | WEB申し込みで最短30分で借入可能 在籍確認の電話、自宅への郵送物なし 最大最大60日間利息0円 | 公式サイトへ |

フタバ | 無担保で安心して利用可能なローン ブラックリストの方も審査対象 最大50万円までの融資が可能 | 公式サイトへ |

申込は午前中までに完了させる

即日融資を狙うなら、申込のタイミングも重要です。

一般的に、カードローンの審査や振込対応は平日の営業時間内に行われるため、午後に申し込むと当日中の融資が間に合わないことがあります。

午前中のうちに必要情報を入力・提出し、確認の連絡にもすぐ対応できる状態を整えておくのが理想的です。

総量規制対象外のカードローンのリスクと注意点

総量規制対象外のカードローンには、多くの利便性がありますが、その分リスクも伴います。

過剰な借入や返済負担が発生する可能性があり、特に高額な借入が可能な場合は、慎重な選択が求められます。

最後に、総量規制対象外のカードローンについて、注意すべきリスクとポイントについて説明します。

高額借入が可能なカードローンに潜む違法業者の見分け方

総量規制対象外のカードローンを利用する際には、違法業者(いわゆるヤミ金)に注意が必要です。

これらの業者は、財務局長または都道府県知事の登録を受けていない無許可業者であり、高額な金利や違法な取り立てを行うことがあります。

違法業者を見分けるためには、以下のポイントを確認しましょう。

貸金業者登録の有無:正規の貸金業者は、財務局または都道府県知事に登録されており、その登録番号を公開しています。金融庁の「登録貸金業者情報検索ページ」を利用して、業者が適切に登録されているか確認することが重要です。

甘い勧誘文句に注意:「審査なし」「即日融資」「ブラックでもOK」などの甘い言葉で勧誘してくる場合、その業者は違法である可能性が高いです。正規業者は、貸金業法に基づき厳格な審査を行う義務があります。

上限金利の確認:出資法では上限金利を年利20%と定めています。これを超える金利を提示する場合は違法です。契約書や条件を確認し、法定範囲内であることを確かめましょう。

もし違法業者と関わってしまった場合は、すぐに警察や消費生活センターに相談してください。

また、トラブル防止のためにも、事前に金融庁や日本貸金業協会が提供する情報を活用し、安全な取引先を選ぶことが大切です。

総量規制対象外のローンを利用する際の金利と返済計画

総量規制対象外のカードローンは、年収の3分の1を超える借入れが可能ですが、その分金利が高く設定されることが一般的です。

消費者金融系カードローンでは、金利が年利18%程度に設定されることが多いため、計画的な返済が重要です。

高金利で借入れを行う場合、返済額が大きくなるため、返済計画をしっかりと立てておきましょう。

また、長期的な返済計画には、不測の事態への対応も考慮する必要があります。

収入減少や急な出費があった場合でも返済可能な範囲内で借入することが重要です。

自分で返済計画を立てるのが不安という方は、日本賃金業協会などが公開している「返済シミュレーション」などを活用してみましょう。

利用するカードローンによっては、公式サイトにてシミュレーション機能を用意してくれているところもあります。

審査前にチェック!総量規制対象外の借り入れには安定した収入が不可欠

総量規制対象外のカードローンの審査に通るには、安定した収入があることを示すことが大事です。

年収3分の1以上の借り入れを希望する場合、審査のハードルが高くなるため、通常のカードローンの審査よりも返済能力をより細かくチェックされます。

そのため、安定した収入を示せないと「返済できる見込みのない人」と判断され、融資を受けられません。

- 在籍確認に前向きな姿勢を示すと融資を受けやすい

- 他社借り入れ金額・件数を減らしておくと印象が良くなる

- 返済の遅延や延滞を解消しておくと信頼されやすい

ここでは、総量規制以上の借り入れを実現するためのポイントを解説します。

在籍確認に前向きな姿勢を示すと融資を受けやすい

総量規制対象外のカードローンでは返済能力を詳しくチェックされるため、在籍確認の電話連絡に応じたほうが返済能力における信用度が高くなり、審査に通りやすくなります。

最近では電話連絡なしのカードローンが増えていますが、年収の3分の1を超える借り入れを希望する場合は、在籍確認が取れないと融資が否決になる可能性があります。

多くのカードローン会社は電話連絡の際に会社名を名乗らずに担当者の個人名を名乗ってくれるため、勤務先に借り入れがバレる心配はほぼありません。

審査に通過したいなら、在籍確認の電話連絡に対応できるように準備しておく必要があります。

どうしても電話連絡を避けたい人は、収入証明書の提出によって電話連絡を免除してもらえないか事前に相談してみましょう。

在籍確認については、最近は利用者の口コミなどもあがっていますので、こちらも参考になるかと思います。

心配であれば、事前に担当者の方へ相談しておくのも有効な方法でしょう。

他社借り入れ金額・件数を減らしておくと印象が良くなる

複数他社からお金を借りている人は、少しでも借り入れ金額・件数を減らしておくと審査に通りやすくなります。

他社からの借り入れが多い人は「お金に困っている人」というイメージがあり、貸し倒れリスクが高いと判断されます。

返済の滞納や遅延がなくても、他社からの借り入れが多いと返済能力を疑われてしまい、審査が慎重に実施されるため注意が必要です。

3~4件以上の借り入れがある人は、1~2件まで減らしておきましょう。臨時返済やボーナス返済などを利用すれば支払い金額がすべて元本に充てられるため、返済総額を減らすことが可能です。

今すぐ借入れ金額を減らすことが難しい人は、借入れ件数を軽減できるおまとめローンを活用することも一つの手段だといえます。

元本がなくならない限り金利を払い続けることになりますので、可能な限り借入件数を減らしておくことは重要です。

審査の面だと、とくに銀行カードローンは借入件数が2件目以降となれば、融資を受けづらくなる傾向にあります。

返済面でも審査面でも借入件数が少ない方が有利でしょう。

以下の記事でおすすめのおまとめローンについて解説しているため、ぜひ参考にしてください。

返済の遅延や延滞を解消しておくと信頼されやすい

融資の審査では信用情報が確認されるため、他社ローンで遅延や延滞がある場合は事前に解消しておきましょう。

返済の遅延や延滞があると、返済能力が低いと判断されて審査で不利に働きます。1社でも滞納があるとマイナス評価を受けてしまうため、滞納を解消してから申し込むことが大切です。

自分の信用情報を知りたい場合は、インターネットや郵送で情報開示請求ができます。

| 個人信用情報機関 | 開示方法 | 金額 |

|---|---|---|

| JICC(日本信用情報機構) | スマホアプリ 郵送 | 1,000円 |

| CIC(シー・アイ・シー) | Web 郵送 | Web:500円 郵送:1,500円 |

| KSC(全国銀行個人信用情報センター) | Web 郵送 | Web:1,000円 郵送:1,124~1,200円 |

借入額と返済期間を入力するだけで、月々の返済額と総返済額を表示します

| 金融会社 | 適用金利(最低) | 月々の返済額 | 総返済額 | 総利息 | 無利息期間 | 詳細 |

|---|---|---|---|---|---|---|

| いつも | 4.50% | ¥21,824 | ¥523,774 | ¥19,783 | 初回60日間 | 詳細 |

| セントラル | 4.50% | ¥21,824 | ¥523,774 | ¥21,730 | 初回30日間 | 詳細 |

| フタバ | 4.80% | ¥21,891 | ¥525,383 | ¥23,190 | 初回30日間 | 詳細 |

| フクホー | 4.80% | ¥21,891 | ¥525,383 | ¥25,383 | - | 詳細 |

| キャレント | 7.30% | ¥22,454 | ¥538,904 | ¥38,904 | - | 詳細 |

| アロー | 15.00% | ¥24,243 | ¥581,840 | ¥81,840 | - | 詳細 |

有料ですがネット上で手続きできるため、審査に通るか不安な人は申し込む前に確認しておくと良いでしょう。

融資を申込めば審査の可否に関係なく1件の審査履歴として、信用情報機関に約6ヶ月間は情報が残ります。

審査を有利に進めるためにも、あらかじめ信用情報を確認しておくのもおすすめです。

総量規制以上の借り入れができた人に審査内容を調査

今回は、総量規制以上の借り入れができた人に審査内容や審査難易度を調査しました。

年収の3分の1を超える借り入れを検討している人や追加融資を受けたい人は、参考にしてみてください。

なお、インタビューに応じてくれた人の経済状況は、以下のとおりです。

- 年齢:26歳

- 職業:自営業(飲食店)

- 年収:カードローンの審査を受けた当時は380万円

総量規制以上の借り入れをした人へのインタビュー内容を公開

- 総量規制以上の借り入れを考えた理由を教えてください。

-

飲食店舗の開業をするため、店舗設備や什器類の設備など投資のための補填として借り入れました。

- 審査を受けたカードローン名を教えてください。また、審査には通過しましたか?

-

楽天銀行とみずほ銀行カードローンです。どちらも審査に通過しました。

- 当時の年収と借入金額について教えてください。

-

当時の年収は350万円です。楽天銀行からは400万円、みずほ銀行からは250万円借り入れできました。

- 楽天銀行カードローンとみずほ銀行カードローンの審査を受けた時期は同時期ですか?

-

はい、ほとんど同時期です。1ヶ月くらいの差でした。

- それぞれ、審査結果が出るまでにどのくらいの時間がかかったか教えてください。

-

楽天銀行カードローンは約1週間、みずほ銀行カードローンは1ヶ月近くかかったと思います。

- 提出した書類はどんなものがありましたか?

-

審査段階に必要な手続き関連の書類+事業計画書、現職時の在籍証明(源泉徴収票)です。

- 総量規制以上の借り入れをするために審査の際に意識したポイントを教えてください。

-

事業計画書を入念にしっかり項目別に練ること、基準自体がなるべく通りやすいところかつ、自分が普段利用しているところで信頼性の高いところからの融資を受けることです。

- 楽天銀行カードローンとみずほ銀行カードローンにおいて、それぞれサービスの魅力を教えてください。

-

楽天銀行は審査基準も比較的に緩く、審査から借り入れまでの期間が早い点が一番の魅力だと思います。 みずほ銀行は、審査基準、借り入れまでのハードルはやや高いものの、金利がある程度安く、メガバンクの信頼性が高いところです。

【結論】総量規制以上の借り入れは可能!しっかりと返済能力を示そう

結論として、総量規制以上の借り入れは可能です。

しかし、返済能力が乏しかったり、利用目的が明確でなかったりすると審査に落ちる可能性が高まります。

インタビューに応じてくれた人は「飲食店を開業するための事業投資」と明確な目的があったことから、前向きな審査結果になったと考えられます。

一方、「別の金融機関から借りているお金を返したい」などの理由では借り入れはできません。

金融機関にとって総量規制以上の貸付はリスクが大きくなることから、積極的に行っておらず、簡単に借り入れることは不可能なことを頭に入れておきましょう。

一般的に、銀行や信用組合などは賃金業者ではないため、賃金業法の適用対象とはなりません。

とはいえ、消費者保護の観点から過剰な貸付を防ぐために独自の規制を設けている場合も多いです。

返済の目途が立つことが前提で、利用目的が明確な貸し付けであることは融資の最低条件となるでしょう。

どうしても総量規制以上の借り入れをしたいときは、しっかりと返済能力を示すことが重要です。

総量規制対象外の借入方法5選!年収3分の1を超えてても借り入れできる

結論、総量規制対象外で審査が甘いカードローンはありません。

年収の3分の1を超える融資は貸金業者や金融機関にとって貸し倒れリスクが高くなるため、通常よりも返済能力が詳しくチェックされます。

返済能力が低いと判断されれば審査落ちする可能もあるので、安易な申し込みは避けたほうが無難です。

- 借入残高が年収の3分の1以上の人は収入証明書が必要

- 勤務先への在籍確認(電話連絡)は避けられない

- 借り入れ件数が多いほど審査通過の可能性は低くなる

- 銀行カードローンは自主規制により貸付上限額を制限している

ここでは、総量規制対象外のカードローンの審査の特徴を解説します。

借入残高が年収の3分の1以上の人は収入証明書が必要

借り入れ残高が年収の3分の1に抵触している人は、返済能力を確認するために収入証明書の提出を求められます。

収入証明書が提出できない場合は信用度が下がって審査に落ちる可能性があるため、総量規制以上を借りたい場合はあらかじめ用意しておきましょう。

ただし、年収の3分の1に抵触していなくても、借り入れ金額が50万円を超える場合や他社との借り入れ総額が100万円を超える場合は、収入証明書の提出が必要です。

個人が借入れをしようとする場合において、①ある貸金業者から50万円を超えて借入れる場合、②他の貸金業者から借入れている分も合わせて合計100万円を超えて借入れる場合、のどちらかに当てはまると、「収入を証明する書類」の提出が必要です。

引用元:年収を証明する書類とは – 日本貸金業協会

収入証明書として提出できるものは、法令によって定められています。

- 源泉徴収票(直近の期間に係るもの)

- 支払調書(直近の期間に係るもの)

- 給与の支払明細書(直近の2ヶ月分以上(地方税額の記載があれば1ヶ月分)のもの)

- 確定申告書(直近の期間に係るもの)

- 青色申告決算書(直近の期間に係るもの)

- 収支内訳書(直近の期間に係るもの)

- 納税通知書(直近の期間に係るもの)

- 納税証明書(直近の期間に係るもの)

- 所得証明書(直近の期間に係るもの)

- 年金証書

- 年金通知書(直近の期間に係るもの)

収入証明書を提出すると審査で不利になるイメージを持つかもしれませんが、安定した収入があることを証明したほうが信用度が上がり審査に通過しやすくなります。

収入証明書によっては発行までに時間がかかるため、時間に余裕をもって早めに用意しておきましょう。

収入証明書は、賃金業者や金融機関が融資の可否を判断するために必要な書類です。

とくに50万円以上の高額な借入れをする場合は、必ずあらかじめ準備をしておきましょう。

なお、手元に収入証明書を用意できていない場合は、収入証明書不要のカードローンを以下の記事でまとめているので参考にしてみてください。

勤務先への在籍確認(電話連絡)は避けられない

総量規制対象外のカードローンの審査では在籍確認が徹底して行われるため、勤務先への電話連絡は避けられません。

勤務先に所属している事実が確認できれば安定した収入の裏付けとなるため、審査を通過しやすくなります。

一般的なカードローンでは勤務先への電話連絡を回避できる場合もありますが、総量規制以上を借りる場合は返済能力の調査が細かくなるため注意が必要です。

電話連絡によって勤務先に借り入れがバレたくない人は、利用者への配慮があるカードローンを選びましょう。

電話をかけるときに個人名で名乗ってもらえるカードローンなら、本人以外の人が電話に出ても借り入れがバレるリスクを最小限に抑えられます。

借り入れ件数が多いほど審査通過の可能性は低くなる

総量規制対象外のカードローンであっても、他社の借り入れ件数が多いと審査で不利に働きます。

日本信用情報機構(JICC)が行った調査では、借入件数が増えるほど利用者数も大幅に減少しています。

| 借入件数 | 登録人数 |

|---|---|

| 1件 | 689.2万人 |

| 2件 | 241.5万人 |

| 3件 | 96.3万人 |

| 4件 | 35.9万人 |

| 5件以上 | 14.8万人 |

他社借り入れの件数が5社以上でも利用者数は一定数いるため、審査に通過することは可能です。

しかし、借入件数が1件の場合と比べて5社以上になると利用者数が大幅に減少していることから、審査通過の可能性が低くなる点は否めません。

一般的に、審査に通過できる他社借り入れ件数の目安は3社までといわれています。

現在の収入との兼ね合いもあるため、他社借り入れ件数だけで融資可否が決まるわけではありませんが、審査通過に不安がある場合は借り入れ件数を少しでも減らしておきましょう。

できれば複数社から借り入れるのではなく、1社で借り入れることが肝要です。

焦ってるいるときは「どこでもいいから早く借りたい」と思われるかもしれませんが、そんなときこそ冷静な判断が欠かせません。

それぞれ金利面やサービス面を比較しながら、少しでも自分に合った1社を見つけてみてください。

なお、借入れ件数が多い人は、以下の記事も参考にしてみてください。

銀行カードローンは自主規制により貸付上限額を制限している

総量規制は消費者金融やクレジットカード会社などの貸金業者を対象にした法律であり、銀行や信用金庫は貸金業者ではないため総量規制は適用されません。

Q7 銀行のカードローンも総量規制の対象となりますか?

引用元: お借入れは年収の3分の1まで(総量規制について) – 日本貸金業協会

A7 総量規制は、貸金業者からの借入れを対象としていますので、貸金業者に該当しない銀行、信用金庫、信用組合、労働金庫などからの借入れは、貸金業法の規制(総量規制)の対象外となっています。

銀行は総量規制対象外のため、年収の3分の1以上の借り入れも可能ですが、現在は銀行が自主規制によって総量規制と同等の基準で貸付上限額を制限しています。

そのため、銀行カードローンに申し込んでも年収の3分の1以上の借り入れは難しいのが実情です。

信用保証会社による代弁率や応諾率の推移、年収に対する借入の状況と代弁率との相関関係等を定期的に分析・把握し、審査の適切性につ いて信用保証会社と深度あるコミュニケーションに努める。例えば、個人の年収に対する借入額の比率を1/3以内に制限する総量規制の効果 として、多重債務の発生が一定程度に抑制されている状況等を踏まえ、銀行カードローンにおいても、個人の年収に対する借入額の比率を意識した代弁率のコントロール等を行うべく信用保証会社と審査方針等を協議するよう努める。

引用元:銀行カードローンに関する全銀協の取組みについて – 一般社団法人 全国銀行協会

銀行は2017年から貸付金額の自主規制を始めており、貸金業者と同様に年収の3分の1を目安に借り入れの限度額が設定されるようになりました。

メガバンクから地方銀行、ネット銀行にいたるまで、銀行カードローンは貸金業法に倣った審査基準を設けているため、年収に合わない高額融資を受けるのは困難です。

過去の延滞履歴がある場合の審査への影響

過去に延滞履歴がある場合、総量規制対象外カードローンの審査においても影響を受ける可能性があります。

延滞情報は信用情報機関(CIC、JICC、KSC)に登録され、契約期間中および契約終了後最長5年間記録されます。この履歴は、金融機関が審査時に確認するため、返済能力に不安があると判断される場合があります。

クレジット情報 保有期間:契約期間中および契約終了後5年以内

ただし、延滞履歴があっても必ず審査に落ちるわけではありません。延滞が単発であり、その後の返済状況が良好であれば、審査通過の可能性は残ります。

一方で、長期延滞や複数回の遅延がある場合は、リスクが高いとみなされるため、審査通過は難しくなるでしょう。

新たな借り入れを検討する際は、自身の信用情報を確認し、延滞履歴が解消されているか確認することが重要です。信用情報の改善には時間を要するため、計画的な返済を心掛けることが大切です。