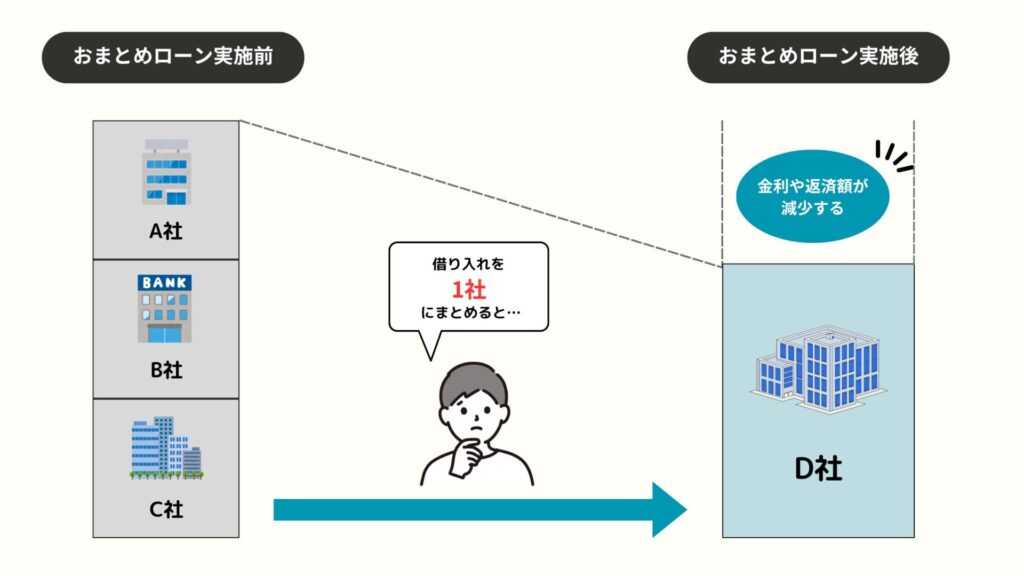

おまとめローンのおすすめは、「現在より総返済額が減る見込みがあり、返済管理を1本化できる商品」です。

目安としては、借入が2社以上で金利が年15.0〜18.0%前後に偏っている場合、一本化で負担が軽くなる可能性があります。

ただし、総量規制の例外になり得ても審査が不要になるわけではなく、返済期間を延ばしすぎると利息総額が増える点に注意が必要です。

- おすすめ15社の比較

- 金利と返済期間の見方

- 借り換え後の月返済額の試算

- 審査で見られやすいポイント

- 一本化後に再借入を防ぐ工夫

借入状況を整理したうえで、各社の条件を同じ基準で並べて判断する際の参考にしてください。

【おまとめローンおすすめランキング】

| おまとめローン | 公式サイト | 金利 | 限度額 | 審査時間 | 返済期間 | 返済回数 |

|---|---|---|---|---|---|---|

| アイフルおまとめMAX | 公式サイト | 3.0~17.5% | 800万円 | 最短即日 | 最長10年 | 最大120回 |

| プロミスおまとめローン | 公式サイト | 6.3~17.8% | 300万円 | 最短即日 | 最長10年 | 最大146回 |

| SMBCモビットおまとめローン | 公式サイト | 3.0~18.0% | 500万円 | 最短即日 | 最長13年4ヶ月 | 最大160回 |

| レイクdeおまとめ | 公式サイト | 6.0~17.5% | 500万円 | 最短即日 | 最長10年 | 最大120回 |

人気おまとめローンおすすめ15社の比較ランキング

おまとめローン選びは「いくらまでまとめられるか」「金利(実質年率)」「審査の考え方」「手続きのしやすさ」で結果が変わります。

ここでは、消費者金融・中小金融・フィンテック系まで含め、一本化(借り換え)に使いやすい15社を特徴別に整理しました。

比較の前に、現在の残債・金利・毎月返済額・返済日を一覧化しておくと、借り換えの効果(総返済額・月返済額)が判断しやすくなります。

以下の表は「選ぶときに差が出やすい項目」を横並びにしたものです。

| サービス名 | 向いている人 | 特徴(要点) | 注意点 |

|---|---|---|---|

| アイフル おまとめMAX/かりかえMAX | 借入総額が大きい・柔軟性重視 | 最大800万円まで一本化を狙える | 返済専用の設計が中心 |

| アコム 借換え専用ローン | 複数社をまとめたい | 総量規制の例外で借換えしやすい | 追加借入は基本想定しない |

| プロミス おまとめローン | スピード重視 | 最短即日で返済管理を一本化 | 審査状況で日数は変動 |

| SMBCモビット おまとめローン | 月々の返済負担を抑えたい | 返済計画を組み直しやすい | 返済期間が延びると総利息増の可能性 |

| ダイレクトワン | 中小の相談しやすさ重視 | 事情を踏まえた審査に期待 | 条件は個別確認が必須 |

| セントラル | 返済負担を軽くしたい | 相談型で進めやすい | 地域・手続き条件の確認が必要 |

| フクホー | 過去の延滞が気になる | 状況次第で相談余地 | 信用情報の内容で可否が分かれる |

| アロー | 多重債務を整理したい | 一本化の実務に強い傾向 | 借入状況の説明が重要 |

| ベルーナノーティス | 少額中心の整理 | 小口の借入をまとめやすい | 金利差が出にくいケースも |

| いつものローン | 小口で返済管理を改善したい | 返済日・返済先の整理に向く | 条件は都度確認が必要 |

| ORIXMONEY | ネット完結で進めたい | オンライン中心で手続きしやすい | 本人確認・書類提出の不備に注意 |

| J.Score | 低金利を狙いたい | AIスコアで金利条件が変動 | スコア次第で条件差が大きい |

| PayPayカードローン | スマホで管理したい | アプリ中心で返済管理がしやすい | 借換え用途の適合性は要確認 |

| キャネット | 地域密着で相談したい | 対面・相談型の強み | 利用可能エリアの確認が必要 |

| ライフティ | 少額中心でまとめたい | 小口の整理に向く | 借入額が大きいとミスマッチ |

以降では、各社の「どんな人に向くか」と「選ぶ際の注意点」を短時間で判断できるように整理します。

- アイフル「おまとめMAX/かりかえMAX」は最大800万円まで一本化できる柔軟ローン

- アコム「借換え専用ローン」は総量規制の例外で複数社をまとめやすい

- プロミス「おまとめローン」は最短即日で返済管理を一本化できる

- SMBCモビット「おまとめローン」は返済額を下げたい人に向いている

- ダイレクトワンのおまとめローンは中小ならではの柔軟審査が魅力

- セントラルのおまとめ相談は複数借入の返済負担を軽くしたい人向け

- フクホーのおまとめローンは過去の延滞がある人でも相談しやすい

- アローのおまとめ対応は多重債務の整理に強い柔軟型ローン

- ベルーナノーティスのおまとめは少額借入の整理に使いやすい

- いつものローンは小口借入の返済管理を見直したい人向け

- ORIXMONEYはネット完結で借り換え・一本化を進めやすい

- J.ScoreはAIスコアで低金利を狙える借り換え向きフィンテックローン

- PayPayカードローンはスマホで返済管理しやすい借り換え向け

- キャネットのおまとめ対応は地域密着で相談しやすい中小ローン

- ライフティのおまとめ相談は少額中心の借入を整理したい人に最適

アイフル「おまとめMAX/かりかえMAX」は最大800万円まで一本化できる柔軟ローン

借入総額が大きい人でも、最大800万円までの一本化を視野に入れやすい点が強みです。

おまとめローンは、複数のカードローンやクレジットのキャッシング残債などを借換えし、返済先と返済日を一つにまとめる設計が一般的です。

アイフルの「おまとめMAX/かりかえMAX」は、上限額が大きく、借入件数・残高が膨らんだケースでも検討しやすい枠組みといえます。

たとえば、消費者金融とクレジットカードのキャッシングが混在している場合、毎月の返済日が複数になり延滞リスクが上がります。

一本化で返済日が1回になれば、家計管理の見通しが立ちやすく、返済計画を作り直しやすくなるでしょう。

ただし、返済期間を長く取りすぎると総返済額(利息総額)が増える可能性があるため、契約前に返済シミュレーションで確認することが大切です。

アコム「借換え専用ローン」は総量規制の例外で複数社をまとめやすい

年収の3分の1を超える借換えでも、条件を満たせば総量規制の例外として審査対象になり得る点が特徴です。

貸金業法の総量規制は、原則として貸金業者からの借入残高が年収の3分の1を超えないようにする仕組みです。

一方で、おまとめローンや借換えローンは「顧客に一方的に有利となる借換え」に該当する場合、例外貸付として取り扱われることがあります。

そのため、複数社からの借入を整理したい局面で、選択肢に入りやすい商品です。

ただし、例外だからといって誰でも通るわけではなく、返済能力の審査や信用情報(延滞・債務整理の履歴など)の確認は通常どおり行われます。

借換え後は返済専用となることが多いため、「借入を続けながら回す」のではなく「返済を進める」前提で検討するのが安全です。

プロミス「おまとめローン」は最短即日で返済管理を一本化できる

スピード感を重視しつつ、複数の返済を一本化したい人に向く選択肢です。

返済が複数に分かれていると、返済日を忘れて遅延損害金が発生したり、信用情報に延滞として記録されたりするリスクが高まります。

おまとめで返済日が一つになれば、口座残高の管理も単純になり、延滞リスクの低減につながるでしょう。

プロミスのようにスピード審査・スピード融資を打ち出すサービスは、書類不備がなければ短期間で結論が出やすい傾向があります。

一方で、最短即日はあくまで目安で、在籍確認の状況や申込内容の確認に時間がかかれば翌日以降になることもあります。

申込前に必要書類(本人確認書類、収入証明書が必要となるケースなど)をそろえ、借入先・残高を正確に申告することが審査の近道です。

SMBCモビット「おまとめローン」は返済額を下げたい人に向いている

月々の返済額の圧縮を優先し、家計のキャッシュフローを整えたい人に向きます。

複数借入があると、各社の最低返済額が積み上がり、合計の月返済額が想像以上に大きくなることがあります。

おまとめローンでは、借換え後の返済額を一つに再設定できるため、毎月の支出を見直すきっかけになるでしょう。

たとえば、返済日が分散していると、給料日とのズレで一時的な資金不足が起きやすくなります。

返済日が一本化されると、引落日と収入のタイミングを合わせやすく、延滞の芽を摘みやすい点もメリットです。

ただし、月返済額を下げるほど返済期間が延び、総利息が増える可能性があります。

「月々を下げる」だけでなく「総返済額がどう変わるか」まで確認して契約することが重要です。

ダイレクトワンのおまとめローンは中小ならではの柔軟審査が魅力

大手で否決だった場合でも、事情を丁寧に伝えながら相談したい人に向く可能性があります。

中小の貸金業者は、申込者の属性や現在の返済状況を踏まえて個別に判断する傾向があるといわれています。

そのため、借入件数が多い、勤続年数が短いなどの要素がある場合でも、条件次第で検討余地が生まれることがあるのです。

一方で、柔軟さは「審査が甘い」という意味ではありません。

信用情報の照会、収入と返済のバランス確認、他社借入の内容確認は行われるのが一般的です。

申込前に、借入先の社数、残債、金利、毎月返済額、直近の延滞有無を整理し、説明できる状態にしておくと話が早くなります。

セントラルのおまとめ相談は複数借入の返済負担を軽くしたい人向け

複数社の返済を一本化し、返済負担を軽くする相談先として検討しやすいサービスになります。

おまとめローンは「金利が下がるか」だけでなく、「返済日が一つになることで延滞を防げるか」という観点も重要です。

特に、クレジットカードのキャッシングとカードローンが混在していると、返済日・返済方式の違いで管理が複雑になりがちです。

相談型のサービスでは、現状の借入状況を共有しながら、一本化後の返済プランをすり合わせやすい点が利点といえます。

ただし、手続き方法(来店の要否、郵送の有無)や対応エリアは事前確認が必要です。

借換え後に再度借入を増やすと多重債務が悪化しやすいため、一本化を「完済に向けた仕切り直し」と位置づけることが大切です。

フクホーのおまとめローンは過去の延滞がある人でも相談しやすい

過去に延滞があり不安がある人でも、状況を整理して相談しやすい選択肢の一つです。

信用情報に延滞が記録されていると、一般的に審査は不利になりやすいとされています。

ただし、延滞が「いつ」「どの程度」「現在は解消しているか」によって評価は分かれる点に注意が必要です。

中小の貸金業者では、現在の収入の安定性や返済の立て直し意欲を含め、総合的に判断するケースもあります。

たとえば、直近は遅れなく返済できている、借入が増える要因(転職・病気など)が解消している、といった事情が説明できると検討が進みやすくなります。

一方で、延滞が継続している、返済原資が不足している場合は、おまとめではなく債務整理の検討が適切になることもあるでしょう。

アローのおまとめ対応は多重債務の整理に強い柔軟型ローン

借入件数が多く、返済の整理を優先したい人に向くタイプです。

おまとめは「借入を減らす」ための手段であり、借入を増やして回すための手段ではありません。

多重債務の状態では、返済日が増えるほど延滞が起きやすく、結果として信用情報の悪化や追加借入の難化につながります。

一本化で返済先が一つになれば、返済計画の立て直しがしやすくなり、完済までの道筋を作りやすくなります。

ただし、審査では他社借入の内容が細かく確認されるため、申込内容の正確さが重要です。

借入先ごとの残高証明や返済予定表など、提出を求められる書類がある場合に備えて準備しておくと安心です。

ベルーナノーティスのおまとめは少額借入の整理に使いやすい

少額の借入が複数あり、返済管理の手間を減らしたい人に向きます。

借入総額がそれほど大きくなくても、返済先が3社、4社と増えると管理コストは上がってしまうでしょう。

少額借入は金利が高めになりやすいケースもあるため、条件が合えば借換えで負担が軽くなる可能性があります。

一方で、もともとの金利が低い借入を含む場合、一本化しても金利差が出にくく、効果が薄いことがあります。

この場合は「月返済額」「総返済額」「完済までの期間」を並べて比較し、数字で判断するのが確実です。

返済専用の設計が中心の商品では、追加借入ができない前提で生活防衛資金も別途確保しておくと安心につながります。

いつものローンは小口借入の返済管理を見直したい人向け

小口の借入が点在しており、返済日や返済額の管理を立て直したい人に合います。

返済管理の難しさは、借入額の大小よりも「件数」と「返済ルールの違い」から生まれることが少なくありません。

カードローン、クレジットのキャッシング、リボ払いなどが混ざると、利息計算や返済方式が異なり、把握が難しくなります。

一本化で返済先が一つになれば、家計簿や口座残高のチェックが単純になり、延滞の予防につながります。

ただし、借換え条件は申込者の属性や借入状況で変わるため、提示された金利と返済期間で総返済額を確認することが欠かせません。

一本化後に再度借入を増やすと、結果的に負担が増えるため、返済計画と支出の見直しをセットで考える必要があります。

ORIXMONEYはネット完結で借り換え・一本化を進めやすい

申込から手続きまでオンライン中心で進めたい人に向きます。

借換えは、複数社の残高確認や書類提出が必要になりやすく、手続きの手間がネックになります。

ネット完結型は、申込時間を確保しにくい人でも進めやすく、必要書類の提出もオンラインで完了するケースが多いのが特徴です。

一方で、入力ミスや書類の撮影不備があると審査が止まり、結果として時間がかかることがあります。

本人確認書類の住所が現住所と一致しているか、収入証明書の提出要否、勤務先情報の整合性などを事前に確認しておくと安心です。

借換えの目的は返済負担の軽減なので、利率だけでなく、返済方式や繰上返済の可否も合わせて確認すると判断しやすくなります。

J.ScoreはAIスコアで低金利を狙える借り換え向きフィンテックローン

条件が合えば低金利を狙いやすく、借換えで利息負担を減らしたい人に向きます。

J.Scoreは、AIスコア(行動データ等も含むスコアリングの考え方)を用いて、金利や利用条件が変わる仕組みが特徴です。

一般的なカードローンよりも、属性やスコアに応じて金利条件の幅が出やすい点がメリットになり得ます。

たとえば、安定収入があり、他社借入が過度でない場合は、借換えで実質年率が下がる可能性があります。

一方で、スコアが伸びない場合は希望条件に届かないこともあり、誰にとっても有利とは限りません。

提示条件が出た段階で、現在の借入金利・残債と比較し、「総返済額が減るか」を数字で確認することが重要です。

PayPayカードローンはスマホで返済管理しやすい借り換え向け

スマホ中心で残高や返済状況を把握したい人に向く選択肢です。

返済が滞る原因は、資金不足だけでなく「見落とし」や「管理の煩雑さ」であることも少なくありません。

アプリ等で返済状況を確認しやすいサービスは、返済日までの準備や、追加返済の検討がしやすくなる利点があります。

ただし、カードローンの性質上、借換え専用ではなく追加借入が可能な設計の場合、使い方次第で借入が増えるリスクがあります。

借換え目的で使うなら、一本化後は追加借入をしないルールを決め、返済専用口座を分けるなど運用面の工夫が有効です。

借換えに適しているかは、資金使途、金利、返済方式、借入上限などを事前に確認して判断するとよいでしょう。

キャネットのおまとめ対応は地域密着で相談しやすい中小ローン

対面や相談ベースで進めたい人にとって、地域密着型の選択肢になります。

おまとめでは、借入先の数や契約形態が人によって異なるため、画一的な案内だけでは不安が残ることがあります。

地域密着型の中小金融は、相談しながら必要書類や手続きの流れを確認しやすい点がメリットです。

たとえば、借入先が多く、残高証明の取得方法が分からない場合でも、段取りを聞けると準備が進みやすくなります。

一方で、対応エリアや来店の要否など、利用条件が限定されることがあります。

申込前に、公式情報で営業地域、申込方法、必要書類、金利・返済期間の目安を確認し、無理のない手続きか見極めることが大切です。

ライフティのおまとめ相談は少額中心の借入を整理したい人に最適

借入額は小さめでも件数が多く、返済管理を一本化したい人に向きます。

少額借入が複数ある状態は、利息負担以上に「返済日の分散」「最低返済額の積み上げ」が問題になりやすい傾向があります。

一本化で返済先が一つになれば、毎月の資金繰りが読みやすくなり、延滞を防ぐ効果が期待できるでしょう。

たとえば、2万円〜5万円程度の借入が複数ある場合、合計残高は小さくても返済日が多く、管理ミスが起きやすくなります。

ただし、借入総額が大きい人には枠が合わない可能性があるため、希望額と商品性が一致するかの確認が必要です。

一本化の目的が「完済」からずれないよう、返済期間と月返済額のバランスを見ながら検討すると安心です。

失敗しないために!おまとめローンの選び方5つのポイント

おまとめローン選びで重要なのは、「月々が下がるか」ではなく「総返済額が減るか」と「完済まで無理なく続くか」です。

金利(実質年率)・返済期間・手続き方法・審査条件を整理して比べると、一本化の効果とリスクを数字で判断できます。

特に注意したいのは、返済期間を延ばして月返済額を下げた結果、利息が増えてしまうケースです。

ここでは、申込前に確認すべきポイントを5つに絞り、比較しやすいように整理していきます。

| ポイント | 見るべき項目 | チェックのコツ | 見落としがちな注意点 |

|---|---|---|---|

| ①総返済額 | 実質年率・返済期間・返済方式 | 「利息合計」を試算して比較 | 期間を延ばすほど利息が増えやすい |

| ②月返済額 | 借換え後の返済額・返済日 | 家計の固定費として無理がないか確認 | 下げすぎると完済が遠のく |

| ③審査条件 | 担保・保証人の要否、必要書類 | 収入証明や在籍確認の準備をする | 「総量規制の例外」でも審査はある |

| ④手続きのしやすさ | ネット完結/来店、郵送の有無 | 自分の生活動線に合う手続きか | 書類不備で審査が長引くことがある |

| ⑤借入の棚卸し | 残債・金利・返済日・契約形態 | 一覧化して「まとめる順番」も検討 | 申告ミスは審査で不利になり得る |

この5点を押さえておくと、「おすすめ」とされる商品が自分に合うかを、条件と数字で見極めやすくなります。

利息(実質年率)と返済期間で総返済額をシミュレーションする

結論として、おまとめローンは「金利が下がるか」より先に「総返済額が減るか」を試算して判断するのが安全です。

一本化で月々の返済額が下がっても、返済期間が長くなると利息総額が増えることがあります。

利息は実質年率だけで決まるわけではなく、返済期間と返済方式(元利均等返済など)で大きく変わります。

たとえば、複数社の借入をまとめて返済期間を延ばすと、毎月は楽でも完済までの利息が積み上がりやすくなるので注意が必要です。

一方で、現在の借入の実質年率が高めで、借換え後に金利が下がり、返済期間も極端に延びないなら総返済額が減る可能性があります。

試算は難しく感じますが、比較の軸はシンプルで、「現在の残債と金利での総返済見込み」と「借換え後の条件での総返済見込み」を並べるだけです。

なお、繰上返済(追加返済)が可能か、手数料がかかるかも総返済額に影響します。

契約前に、提示された返済予定表やシミュレーション結果で、利息合計と完済時期まで確認しておくと判断がぶれにくくなります。

借入総額と現在の返済状況を整理し「借り換え後の月返済額」を試算する

結論として、審査に通るかどうか以前に「借換え後の月返済額で生活が回るか」を現実的に見積もることが重要です。

おまとめローンは返済を一本化して管理を楽にする一方、返済専用の設計が多く、資金繰りの余裕がないと再び行き詰まりやすくなります。

そこで、借入総額(元金)だけでなく、各社の毎月返済額、返済日、直近の延滞有無、リボ払いの有無など「返済状況」を整理します。

たとえば、給料日より前に返済日が集中している場合、合計額は同じでも資金不足が起きやすく、延滞リスクが高くなってしまうでしょう。

借換え後に返済日を一本化できれば、口座残高の管理が単純になり、遅延損害金の発生や信用情報への延滞登録を避けやすくなります。

月返済額の目安は、家賃や通信費と同じ「固定費」として見て、家計の余剰(生活費・予備費を差し引いた残り)に収まる水準かで判断すると現実的です。

無理がある場合は、一本化にこだわらず、返済日変更の相談や支出の見直し、必要に応じて専門家(弁護士・司法書士等)への相談も選択肢になります。

保証人・担保不要か・審査基準は柔軟かを確認する

結論として、条件面は「保証人・担保が不要か」と「どんな審査書類が必要か」を事前に確認すると、申込後のトラブルを減らせます。

一般的に、消費者金融や中小金融のおまとめローンは無担保・保証人不要が多い一方、審査では返済能力の確認が丁寧に行われます。

特に重要なのが信用情報で、延滞の履歴、債務整理の履歴、申込情報などが信用情報機関に登録され、審査で参照されるのが通常です。

また、おまとめローンは貸金業法の総量規制(原則、年収の3分の1まで)の例外になり得るとされていますが、例外は「審査が不要」という意味ではありません。

たとえば、借換えが「顧客に一方的に有利となる借換え」に該当するか、借換え後に無理なく返済できるかが見られ、勤務先や収入証明書類の提出を求められることがあります。

中小金融は個別事情を踏まえて判断する傾向があるといわれていますが、その分、借入状況の説明の正確さが重要になります。

申込前に、借入先・残高・金利・返済額を整理し、提出書類(本人確認書類、収入証明書、場合によっては残高証明等)を準備しておくと、審査がスムーズになりやすいでしょう。

ネット完結or来店型、どちらが自分に合うか選ぶ

結論として、手続きの負担を減らすならネット完結、相談しながら進めたいなら来店型が向きやすいといえます。

おまとめローンは、通常のカードローンよりも確認事項が多く、借入先ごとの情報整理や書類提出が必要になりがちです。

ネット完結型は、申込から本人確認、書類提出までオンラインで進められる場合があり、平日に時間を取りにくい方でも検討しやすい利点があります。

一方で、入力ミスや書類の撮影不備、勤務先情報の不一致があると確認が長引き、結果として融資まで時間がかかることもあります。

来店型・相談型は、必要書類や段取りをその場で確認でき、借入状況が複雑なケースでも不安を減らしやすい点がメリットです。

ただし、来店の手間や営業時間の制約があるため、生活圏で無理なく動けるか、対応エリアに含まれるかは事前に確認が必要です。

手続き方法は「早さ」だけでなく、「ミスなく完了できるか」という観点で選ぶと、結果的に負担が少なくなります。

複数借入がある場合、残債・金利・返済日をリスト化して比較する

結論として、一本化の成否は「借入の棚卸し」が9割で、残債・金利・返済日のリスト化が最短ルートになります。

借入が複数あると、同じ借入額でも金利や返済方式が異なり、どれが負担を押し上げているか見えにくくなることも…。

リスト化すると、高金利の借入や返済日が厳しい契約が特定でき、借換えの優先順位を決めやすくなります。

また、申込時に他社借入の申告が不正確だと、信用情報との照合で確認が増え、審査で不利になり得ます。

以下のように、最低限の項目をそろえるだけでも比較の精度が上がります。

- 借入先(カードローン、クレジットのキャッシング、リボなど契約形態も)

- 残債(元金)と実質年率

- 毎月返済額と返済日(引落口座も)

- 直近の返済状況(遅れの有無、完済予定の見込み)

- 限度額と利用残高(枠が残っている契約の把握)

一覧ができたら、借換え後の条件と並べて「月返済額」「総返済額」「完済までの期間」の3点で比較すると、判断が数字に落ちます。

一本化はあくまで返済の再設計なので、管理を簡単にしつつ、完済に近づく条件になっているかを基準に選ぶことが大切です。

おまとめローンを利用するメリット

おまとめローンのメリットは、返済管理を簡単にしながら、利息や月々の負担を見直せる点にあります。

複数のカードローンやクレジットのキャッシング等を一本化すると、返済日・返済先・返済額が整理され、延滞の起点になりやすい「うっかり」を減らしやすくなります。

ここでは、検討中の方が実感しやすい5つのメリットを、注意点も交えて整理します。

まずは、一本化で何が変わるのかを俯瞰できるよう、効果の出やすいポイントを表にまとめます。

| メリット | 得られやすい効果 | 向いている状況 | 確認したい条件 |

|---|---|---|---|

| 返済管理が楽になる | 返済日・返済先の集約でミスが減る | 返済日が複数で口座管理が煩雑 | 返済日、引落口座、返済方法 |

| 総返済額が減る可能性 | 高金利の借入を低めの金利に寄せられる | 実質年率が高い借入が多い | 借換え後の実質年率、返済期間 |

| 月返済額を調整しやすい | 家計の固定費として見通しが立つ | 毎月の返済が家計を圧迫 | 毎月返済額、完済までの期間 |

| 延滞リスクの低下 | 遅延損害金や信用情報への影響を避けやすい | 支払忘れ・資金繰りのズレがある | 返済日設定、口座残高の管理方法 |

| 精神的負担の軽減 | 返済計画を立てやすく行動が具体化する | 借入先が多く不安が強い | 返済予定表、繰上返済の可否 |

メリットを最大化するコツは、「一本化」そのものより、返済条件が現状より改善しているかを数字で確認することです。

複数の返済日が1本になり返済管理が劇的に楽になる

返済日と返済先が1つにまとまることで、返済管理の手間とミスが減りやすくなります。

複数社から借入があると、返済日が月内に点在し、引落口座も分かれるケースが少なくありません。

この状態では、残高不足や支払忘れが起きやすく、延滞が発生すると遅延損害金が上乗せされる可能性があります。

おまとめローンで一本化できれば、返済日が月1回に集約されることが多く、給与日との関係で資金繰りを組み立てやすくなります。

たとえば、カードローン2社とクレジットのキャッシング1件がある場合、各社の返済額は小さくても合計の把握が難しく、口座残高の調整が毎月の作業になりがちです。

一本化後は返済予定表(返済回数・元金・利息の内訳)に沿って管理でき、家計簿アプリ等に「固定費」として登録しやすくなります。

なお、一本化しても返済日の変更可否や引落方法は商品で異なるため、申込前に確認しておくと安心です。

高金利の借入をまとめることで総返済額を減らせる可能性がある

借換え後の実質年率が下がり、返済期間が伸びすぎなければ、総返済額が減る可能性があります。

複数社借入では、上限金利に近い実質年率で借りている契約が混ざりやすく、利息負担が膨らみがちです。

おまとめローンは借入を一本化し、金利を一本に揃える仕組みのため、特に「高金利の残債が大きい」ほど改善余地が出やすいといえます。

たとえば、実質年率18.0%の残債が中心の状態から、借換え後が年12.0%程度で組めると、同じ元金でも利息の発生ペースは緩やかになります。

ただし、返済期間を長く設定しすぎると、金利が下がっても利息の支払総額が増えることがあるので注意が必要です。

効果を判断するには、提示条件の「月返済額」だけでなく、完済までの利息合計と完済時期を見比べることが欠かせません。

繰上返済ができる商品なら、余裕のある月に元金を前倒しすると利息を抑えやすい点も覚えておくとよいでしょう。

月々の返済額を調整でき生活に余裕を持たせやすい

返済額の見通しが立ち、家計の中で返済をコントロールしやすくなる点は大きなメリットです。

複数社への返済は、各社の最低返済額が積み上がるため、合計の月返済額が想定以上になりやすい傾向があります。

さらに、返済日がバラバラだと「月のどこかで必ず引き落としがある」状態になり、生活費の波を作りにくくなります。

一本化により返済日がまとまると、返済用口座に必要額を先取りで移すなど、資金管理のルールを作りやすくなるでしょう。

たとえば、毎月の返済が複数口座から引き落とされていた場合、残高不足を避けるために常に多めの預金を置く必要があり、可処分資金が目減りして見えることがあります。

返済先が1つなら、必要な金額とタイミングが明確になり、予備費の確保や支出の見直しも行いやすくなります。

ただし、月返済額を下げるために返済期間を延ばしすぎると完済が遠のくため、生活の余裕と完済スピードのバランスを取ることが重要です。

延滞リスクが減り信用情報を守りやすくなる

返済管理が単純になるほど延滞が起きにくくなり、信用情報への悪影響を避けやすくなります。

延滞は遅延損害金が発生するだけでなく、信用情報機関に延滞として登録される可能性がある点が重要です。

信用情報に延滞が残ると、新たなローン審査やクレジットカードの審査で不利になり得るため、返済の遅れは早い段階で防ぐ必要があります。

おまとめローンで返済先を一本化すると、返済日・金額・引落口座が固定され、管理の複雑さが原因の延滞を減らしやすくなります。

実際に多いのが、「返済日を勘違いしていた」「複数口座の残高調整が間に合わなかった」といった、意思とは別のミスです。

一本化後は、返済日前に口座残高を確認するルーチンが作りやすく、家計の中で返済を優先順位の高い固定費として扱いやすくなります。

なお、一本化しても返済が厳しい状態のままでは延滞リスクは残るため、月返済額が現実的かどうかの試算は欠かせません。

精神的なストレスが減り返済計画を立てやすくなる

借入が整理されることで見通しが立ち、不安を「具体的な返済計画」に置き換えやすくなります。

複数社借入では、残債・金利・返済日が分散し、全体像がつかみにくいこと自体がストレスの原因になります。

とくにクレジットのキャッシングやリボ払いが混在すると、利息の発生と元金の減り方が見えにくく、「いつ終わるのか分からない」感覚につながりがちです。

おまとめローンは、返済先が1つになり、返済予定表で完済時期が見えるため、行動目標を設定しやすくなります。

たとえば、「ボーナス月に繰上返済を入れる」「固定費を見直して毎月1万円上乗せ返済する」など、具体策が立てやすくなり、家計改善とも連動させやすくなります。

このほか、返済専用の商品が多い点は、借入枠が手元に残り続ける状況よりも、借り増しの誘惑を減らす方向に働くことがあります。

ただし、一本化は問題の先送りではないため、完済までの道筋が現実的かどうかを前提に、無理のない計画に落とし込むことが大切です。

おまとめローンを利用する際のデメリット・注意点

おまとめローンは返済管理を楽にしやすい一方で、条件の選び方を誤ると「総返済額が増える」「完済が遠のく」など逆効果になることがあります。

特に重要なのは、金利(実質年率)だけでなく返済期間・月返済額・手数料の有無まで含めて、一本化前後の数字を並べて判断することです。

ここでは、申し込み前に把握しておきたい代表的な注意点を、起こりやすい失敗パターンと一緒に整理します。

全体像をつかむために、デメリットと対策を表でまとめます。

| デメリット・注意点 | 起こりやすい状況 | 影響 | 事前に確認したいこと |

|---|---|---|---|

| 返済期間が長くなる | 月返済額を下げる目的で期間を延ばす | 総返済額が増える可能性 | 完済時期、利息総額、繰上返済の可否 |

| 審査が厳しめ | 多重債務・返済遅れがある、収入が不安定 | 否決や希望額減額 | 信用情報、返済比率、必要書類(収入証明など) |

| おまとめ後の再借入 | 生活費不足が続く、カードの枠が残る | 多重債務の再発 | 家計の固定費、緊急資金、借入枠の扱い |

| 金利が下がらない | 一本化だけを優先し条件比較が不足 | 効果が薄い、むしろ負担増 | 現在の上限金利、借換え後金利、諸費用 |

| 債務整理のほうが適切 | 延滞が常態化、返済原資が不足 | 借換えで解決しない | 返済継続可能性、専門家(弁護士等)への相談 |

注意点を押さえたうえで、提示条件を「月返済額」だけで判断せず、総返済額と完済までの道筋で検討することが大切です。

返済期間が長くなると総返済額が増えることがある

月々の返済額を下げるために返済期間を延ばすと、利息の支払いが増えて総返済額が上がることがあります。

利息は元金に対して日々(または月々)発生するため、金利が下がっても返済期間が長くなるほど利息が積み上がりやすい仕組みです。

おまとめローンは「返済を一本化して家計を立て直す」目的で、月返済額が抑えめに設計されるケースもあります。

その結果、返済負担は軽く感じても、完済までの時間が延びて利息総額が増えることがある点は押さえておきたいところです。

たとえば、複数社の返済を合算すると月7万円を払っていた人が、おまとめ後に月4万円へ下がると家計は楽になります。

一方で、返済期間が大幅に延びると、利息の合計が増えて「トータルでは損だった」と感じるケースも起こり得ます。

判断の軸は、提示された返済予定表で「利息総額」「完済時期」を確認し、現状と並べて比較することです。

繰上返済に対応している商品なら、余裕が出た月に元金を前倒しすると、期間短縮と利息圧縮の両方を狙えます。

審査難易度は通常のカードローンより高い傾向がある

おまとめローンは借入総額が大きくなりやすいため、通常のカードローンより審査が厳しめになる傾向があります。

一本化では、貸付側が複数の残債を肩代わりする形になり、融資額が高額になりやすい点が背景です。

また、資金使途が「返済」に限定される商品が多く、返済能力の見立てがより重視されると考えられます。

具体的には、年収に対する返済負担(返済比率)や勤務形態の安定性、信用情報(延滞・債務整理の履歴など)が確認対象になります。

「消費者金融は銀行より審査が甘いのでは」と見られがちですが、商品性が返済専用である点から一概に甘いとはいえません。

むしろ、延滞歴がある、借入件数が多い、直近で申し込みが集中している場合は、否決や希望額の減額につながりやすいでしょう。

申し込み前は、各社の必要書類(本人確認書類・収入証明書など)をそろえ、借入残高と返済状況を正確に整理しておくと手続きが滞りにくくなります。

すでに返済が逼迫している場合は、申し込みを繰り返す前に、家計の見直しや専門家への相談も選択肢に入れると安心です。

おまとめ後に再度借入すると多重債務が悪化しやすい

おまとめ後に追加借入をすると、一本化の効果が薄れるだけでなく、多重債務が再発しやすくなります。

おまとめローン自体は返済専用で追加借入できない商品が多いものの、既存のカードローン枠やクレジットカードのキャッシング枠が残っていることがあります。

返済が一本化されて月々が軽く見えると、「少しなら借りても大丈夫」と感じやすい点が落とし穴です。

しかし、借入を増やすと返済計画が崩れ、金利の高い借入が再び混ざって総返済額が膨らむ原因になります。

たとえば、おまとめで返済先が1つになった安心感から、生活費の不足分を別のカードローンで補うと、返済先が再び複数に戻ります。

この状態では、返済日が増え、残高管理が難しくなり、延滞リスクも上がりかねません。

対策としては、一本化と同時に家計の固定費を点検し、緊急用の資金(生活防衛費)を少額でも確保することが有効です。

加えて、不要なクレジットのキャッシング枠を見直す、カードローンの解約や限度額の減額を検討するなど、「借りられる状態」を減らす工夫も現実的です。

金利が下がらないおまとめローンを選ぶと効果が薄い

おまとめ後の実質年率が現在より下がらない場合、一本化しても利息負担の改善が小さく、効果が薄くなります。

一本化のメリットは返済管理の簡素化だけでなく、高金利の借入を低めの金利へ寄せられる点にあります。

ところが、提示金利が想定より高い、返済期間が長い、手数料がかかるといった条件が重なると、総返済額があまり減らないことがあるのです。

特に注意したいのは「月返済額が下がった=得をした」と早合点してしまうケースです。

たとえば、現在は年18.0%の借入が中心でも、借換え後が年15.0%程度にとどまり、返済期間が延びれば利息総額は思ったほど下がりません。

比較では、各社の上限金利だけでなく、実際に適用される金利(審査後に決まる)と返済回数をセットで見る必要があります。

確認の手順としては、一本化前後で「残債合計」「実質年率」「月返済額」「完済時期」「利息総額」を同じフォーマットで並べることです。

条件の見方に不安がある場合は、各社の返済シミュレーションや相談窓口を使い、数字の前提(返済回数、繰上返済の扱い)をそろえて比較すると判断しやすくなります。

借入状況によっては債務整理のほうが適切な場合もある

すでに返済が破綻しかけている場合は、おまとめローンより債務整理のほうが解決につながることがあります。

おまとめローンは「借り換え」であり、元金そのものが減る仕組みではありません。

そのため、延滞が続いている、毎月の返済原資が足りない、生活費を借入で補っている状態では、借り換えで改善しない可能性があります。

さらに、審査に通らないリスクもあり、申し込みを重ねるほど時間だけが過ぎて状況が悪化するケースも見られます。

- 将来利息のカットを交渉する任意整理

- 返済額を圧縮して立て直す個人再生

- 支払義務の免除を目指す自己破産など

どれが適切かは、借入総額、収入の見通し、資産状況、家族への影響などで変わるため、一律に決められません。

目安として、すでに延滞が常態化している、返済しても元金がほとんど減らない、取り立てや督促で生活に支障が出ている場合は、早めの相談が有効です。

弁護士や司法書士などの専門家に現状を整理してもらうことで、おまとめローンを含めた現実的な選択肢が見えやすくなります。

おまとめローンの利用がおすすめな人・おすすめしない人

おまとめローンが向くのは「複数の借入を一本化して、返済管理と利息負担を同時に見直したい人」です。

一方で、借入が少ない人や、すでに延滞が続いて返済原資が不足している人は、借り換えでは解決しにくい場合があります。

おまとめローンは、複数のカードローンやクレジットのキャッシング残高を1本にまとめる金融商品で、返済計画を立て直す手段として使われます。

判断の軸は「借入件数」「金利と返済期間」「収入の安定性」「延滞の有無」「一本化後に追加借入しない仕組みを作れるか」です。

以下に、向いている人・向かない人の目安を表で整理します。

| 区分 | 当てはまりやすい状況 | おまとめローンの効果 | 注意点・代替案 |

|---|---|---|---|

| おすすめ | 2〜5社以上の借入があり、返済日・金額の管理が煩雑 | 返済日が1つになり、延滞リスクを下げやすい | 一本化後は追加借入をしない運用が重要 |

| おすすめ | 金利が年15.0〜18.0%の借入が中心で、利息負担が重い | 借換え後の金利が下がれば総返済額を圧縮できる可能性 | 返済期間が延びると利息が増えることがある |

| おすすめ | 毎月の返済が家計を圧迫しているが、収入は安定している | 月返済額の調整で資金繰りを立て直しやすい | 完済時期と利息総額を必ず確認 |

| おすすめしない | 借入が1社のみ、または少額で返済管理に困っていない | 一本化メリットが小さい | 繰上返済や借入条件の見直しで足りる場合がある |

| おすすめしない | 延滞が常態化し、返済原資が不足している | 審査通過が難しく、借換えでも改善しにくい | 任意整理など債務整理の検討余地 |

結局のところ、「一本化で何を改善したいか」を数値(利息総額・完済時期・月返済額)で確認できる人ほど、満足度が上がりやすいといえます。

複数社借入れで毎月の返済額や金利が高く返済管理が煩雑な人

借入先が複数あり返済日や金額がバラバラな人は、おまとめローンの優先度が高いタイプです。

返済先が増えるほど、口座残高の不足や振込忘れが起きやすく、延滞による遅延損害金や信用情報への影響リスクが上がります。

特に、消費者金融のカードローンやクレジットカードのキャッシングは上限金利が高めになりやすく、借入残高が減りにくいと感じるケースもあります。

たとえば、A社は毎月10日、B社は20日、C社は月末と返済日が散らばっていると、給料日とのズレで資金繰りが難しくなりがちです。

一本化できれば返済日は原則1つになり、毎月の引落しに集中できるため、返済管理の手間と延滞リスクをまとめて下げやすくなります。

なお、一本化すると借入総額は大きく見えるため、審査では返済比率や信用情報がより重視される傾向があります。

申し込み前に、残債・実質年率・毎月返済額・返済日をリスト化し、一本化後の条件と同じ形式で比較すると判断がぶれにくくなるでしょう。

銀行カードローンや低金利ローンで返済負担を減らしたい人

利息負担の軽減を狙うなら、「借換え後の実質年率が下がる見込みがあるか」が最大のポイントです。

おまとめローンは返済先をまとめるだけでなく、高金利の借入をより低い金利へ寄せられると、利息総額が減る可能性があります。

一方で、金利が下がっても返済期間が長くなると、支払う利息が積み上がって総返済額が増えることもあります。

比較では上限金利だけで判断せず、審査後に適用される金利、返済回数、繰上返済の可否まで含めて確認することが大切です。

また、貸金業者のおまとめローンには総量規制の例外(返済負担の軽減を目的とする借換え等)として扱われる商品があり、年収の3分の1超でも審査対象になり得ます。

ただし「借りられる=返済が楽になる」とは限らないため、返済予定表で完済時期と利息総額を必ず押さえておくと安心です。

収入が安定し返済能力に見通しがある人

おまとめローンは返済専用の性格が強いため、収入の安定性があり完済までの道筋を描ける人ほど相性がよいです。

審査では、年収の額面だけでなく、勤続年数、雇用形態、他社借入件数、返済の遅れがないかなど、返済能力を裏づける情報が見られます。

月々の返済額を下げて家計を立て直す目的でも、返済期間を延ばしすぎると利息が増えやすい点は注意が必要です。

たとえば、毎月の返済に追われて貯蓄ができない状態でも、収入が安定していて固定費の見直し余地があれば、一本化後に繰上返済で期間短縮を狙えるかもしれません。

実務上は、家計簿アプリや口座引落しの設定で「返済日に必ず資金がある状態」を作ると、延滞の芽を早めに摘めます。

加えて、クレジットカードのキャッシング枠や未使用のカードローン枠が残ると再借入の誘惑が増えるため、限度額の減額や解約も検討対象になります。

一本化はゴールではなく、完済までの運用が成否を分けるため、無理のない返済計画を数字で確認してから進める姿勢が重要です。

借入状況が少なく、返済管理に困っていない人には不要な可能性もあること

借入が少額または1社程度で、返済日や利息の負担感が小さい人は、おまとめローンの優先度が下がります。

おまとめローンは「複数の返済を一本化する」ことで効率が出やすい一方、借換えの手続きや審査、条件比較の手間が発生します。

また、借換え後に返済期間が延びると、結果的に利息総額が増える可能性があるため、一本化そのものが目的になると逆効果になりかねません。

たとえば、借入が1社で金利も低め、口座引落しで延滞なく返せているなら、繰上返済や返済額の増額で早期完済を目指すほうが合理的な場合があります。

一方で、借入が少なくても「近い時期に返済日が集中して資金繰りが苦しい」「カードのリボ残高が増えている」といった兆候があれば、早めの見直しが有効です。

判断に迷う場合は、一本化後の月返済額だけでなく、完済時期と利息総額が改善するかをシミュレーションし、改善幅が小さいなら無理に借り換えない選択も現実的です。

【Q&A】おすすめのおまとめローンに関するよくある質問

おまとめローンは便利な一方で、「総量規制」「審査」「信用情報」などの仕組みを誤解すると、期待した効果が得られないことがあります。

この章では、申込前に多くの方がつまずきやすい疑問を10項目に整理し、判断に必要な前提と注意点を短時間で確認できるようにまとめています。

おまとめローンと借り換えローンの違いは何?どちらを選ぶべき?

結論として、複数社の借入を1本に集約したいなら「おまとめローン」、1社の借入条件を見直したいなら「借り換えローン」が向いています。

おまとめローンは、カードローンやクレジットのキャッシング、場合によってはリボ残高などをまとめ、返済先と返済日を原則1つにする設計が中心です。

一方の借り換えローンは、すでにある借入を別の金融機関へ移し、金利や返済期間などの条件改善を狙う意味合いが強いといえます。

たとえば、4社から借りていて返済日が分散しているなら、おまとめで管理負担と延滞リスクを下げやすくなります。

対して、借入が1社のみで金利が高い場合は、借り換えで金利が下がるか、繰上返済がしやすいかを比較したほうが合理的です。

なお、商品名に「借換え専用」「おまとめ」と書かれていても、実態は返済専用(追加借入不可)のローンであることが多いです。

申込前は、まとめたい対象(カードローン/キャッシング/リボ)と、改善したい指標(月返済額・完済時期・利息総額)を先に決めておくと選びやすくなります。

おまとめローンは総量規制の対象外って本当?なぜ例外になるの?

結論として、貸金業者(消費者金融など)のおまとめローンは、条件を満たすと総量規制(年収の3分の1の上限)の「例外貸付」として扱われることがあります。

総量規制は貸金業法に基づくルールで、原則として個人の貸付残高が年収の3分の1を超える貸付を制限します。

ただし、返済負担の軽減を目的とする「借換え」などは、利用者保護の観点から例外として認められる枠組みがあり、これが「対象外といわれる」理由です。

具体的には、資金使途が他社借入の返済で、契約が返済専用(追加借入ができない、または用途が限定される)として設計されている商品が多い傾向があります。

注意点として、例外貸付は「上限が消える」制度ではなく、返済能力の審査が厳格になる方向に働きやすい点です。

また、銀行カードローンは総量規制の直接の対象ではありませんが、銀行側の審査で年収や返済比率を重視する点は同様です。

結局は、総量規制の枠よりも「借り換え後に返済が現実的に軽くなるか」を、返済予定表で確認する姿勢が重要になります。

消費者金融のおまとめローンは銀行より審査が厳しい?甘い?

結論として、消費者金融と銀行で「どちらが甘い」とは一概にいえず、借入状況と商品設計によって体感が変わります。

消費者金融のおまとめローンは、返済専用であることが多く、総量規制の例外貸付として扱われ得る一方、返済能力の確認は慎重になりやすいです。

銀行のローンは金利が低めに見えることがありますが、その分、勤務先・勤続年数・信用情報・他社借入件数などを総合的に見て、条件が合わないと否決になることもあります。

また、審査の「厳しさ」は、結果(可否)だけでなく、提出書類や在籍確認の運用、融資までの時間でも印象が変わります。

たとえば、借入件数が多く返済管理が混乱しているケースでは、返済専用の一本化商品が合いやすい一方で、延滞履歴があると銀行・消費者金融ともに不利です。

比較では、金利(実質年率)だけでなく、返済回数、繰上返済のしやすさ、契約後に追加借入ができない設計かも確認したいところです。

審査に不安がある場合は、短期間に申込を重ねず、借入状況の整理と信用情報の確認(CIC/JICCの開示)から着手するほうが遠回りになりにくいといえます。

多重債務でもおまとめローンの審査に通る可能性はある?

結論として、多重債務でも審査に通る可能性はありますが、「延滞の有無」と「返済比率(収入に対する返済負担)」が大きな分かれ目になります。

おまとめローンは、借入件数が多い方の返済管理を立て直す目的で利用されるため、件数が多いこと自体が即否決とは限りません。

ただし、直近で延滞がある、遅延損害金が発生している、返済が自転車操業になっている場合は、返済能力の観点から厳しく見られやすいです。

具体例として、借入が4〜6社に分散していても、毎月の返済が安定しており、収入が継続しているなら、一本化で返済日を1つにして延滞リスクを下げる提案が成立します。

一方で、借入総額が大きいほど、金利が下がっても返済期間が長期化し、総返済額が増える可能性があります。

そのため、申込前に残債・金利・返済日をリスト化し、一本化後の月返済額だけでなく完済時期も試算しておくことが欠かせません。

どうしても返済原資が足りない場合は、借り換えではなく、弁護士や司法書士への相談を含めた債務整理の検討が現実的になることもあります。

おまとめローンの審査に落ちる主な原因は何?改善方法は?

結論として、審査落ちの主因は「信用情報の延滞」「申込過多」「返済比率の高さ」で、改善は”借入の見える化”と”申込の間隔調整”が基本です。

信用情報(CICやJICCなど)に延滞や強制解約、債務整理の履歴があると、返済能力以前にリスクが高いと判断されやすくなります。

また、短期間に複数社へ申し込むと申込情報が一定期間登録され、資金繰りが厳しい印象につながることがあります。

返済比率が高い場合は、一本化しても毎月の返済が過大になりやすく、審査上も「返せる見込み」を示しにくい点が課題です。

改善策としては、まず借入残高・金利・月返済額・返済日を整理し、家計の固定費削減や臨時収入の充当で返済原資を確保します。

次に、信用情報を開示して事実関係を確認し、誤登録があれば訂正手続きを検討するとよいでしょう。

最後に、申込は条件の合う商品に絞り、必要書類(本人確認書類、収入証明書など)をそろえたうえで、同時申込を避ける運用が無難です。

5社以上の借入でもおまとめローンで一本化できる?

結論として、5社以上でも一本化できる可能性はありますが、借入総額と返済状況によっては難易度が上がります。

おまとめローンは複数社の借入をまとめる前提があるため、件数が多いこと自体は想定内です。

一方で、件数が増えるほど「毎月の返済合計」「利用残高の合計」「過去の延滞の有無」など、リスク要因も増えやすいといえます。

たとえば、5社以上でも各社の残高が小さく、返済に遅れがなく、収入が安定しているなら、返済管理の簡素化という目的が明確になります。

反対に、リボやキャッシングが混在し、返済の一部が遅れがちで、すでに返済が回っていない場合は、一本化より先に立て直し策が必要です。

申込前は、まとめたい債務の種類(カードローン、クレジットのキャッシング、リボなど)と残債を整理し、金融機関に「何をまとめたいか」を説明できる状態にしておくと審査が進めやすくなります。

なお、一本化の実行時に各社への返済が金融機関から直接行われる方式かも確認し、資金が手元に残って再借入に回るリスクを減らす視点が大切です。

返済中でも新しいおまとめローンに申し込んで大丈夫?

結論として、返済中でも申込自体はできますが、条件改善が見込める場合に絞って検討するのが安全です。

借り換えは、金利が下がる、返済日が整理できる、月返済額が適正になるなどのメリットが見込めて初めて意味を持ちます。

一方で、返済中に追加でローンへ申し込むと、信用情報に申込情報が残り、短期の多重申込は審査上マイナスに働くことがあります。

また、おまとめ後の返済が始まって間もない時期は、返済実績が十分に積み上がっておらず、借換えの説得力が弱くなりがちです。

具体的には、現状より実質年率が下がり、返済期間を延ばしすぎずに総返済額が改善する場合は、借換えを検討する余地があります。

反対に「月々を下げたい」だけで返済期間を大幅に延ばすと、利息総額が増え、目的と逆方向に進むこともあります。

申し込み前は、返済予定表で完済時期と利息総額を比較し、改善幅が小さいなら見送る判断も合理的です。

おまとめ後に追加借入しないための対処法はある?

結論として、追加借入を防ぐには「借入枠を物理的に減らす」「家計のクッションを作る」「返済を自動化する」の3点が有効です。

おまとめローンで一本化しても、クレジットカードのキャッシング枠や他社カードローン枠が残っていると、資金不足のたびに借りやすい状態が続きます。

対処として、カードローンの解約や限度額の減額、キャッシング枠の停止を検討すると、再借入の入口を狭められます。

あわせて、家計の中に小さくても予備費を作ることが重要です。

急な出費のたびに借入に頼る流れを断つため、固定費の見直しや、給料日に先取りで積立をする方法が現実的です。

返済面では、口座引落しに統一し、返済日の数日前に残高不足が起きないよう入金ルールを決めると延滞リスクも下がります。

一本化はスタート地点であり、完済までの運用設計が結果を左右します。

信用情報に傷があってもおまとめローンは利用できる?

結論として、信用情報に「傷」といわれる延滞等の履歴がある場合、利用できる可能性は残りますが、審査は不利になりやすいです。

信用情報は、CICやJICCなどの指定信用情報機関に登録される取引履歴で、延滞・債務整理・強制解約などは一定期間記録が残ります。

軽微な遅れが過去に一度あった程度なのか、直近で長期延滞があるのかで、見られ方は大きく変わるとされています。

また、「傷があるかどうか」は自己判断が難しいため、信用情報を開示して事実を確認してみましょう。

仮に延滞が解消しており、収入が安定していて返済比率も適正なら、返済負担軽減を目的とする商品で相談できる余地はあります。

一方で、延滞が継続中の場合は、おまとめ以前に返済の正常化が優先です。

どうしても返済が追いつかない状況では、借り換えよりも債務整理の相談のほうが適切になることがあります。

おまとめローンが向かないケースは?債務整理を検討すべき人は?

結論として、返済原資が不足している状態や延滞が常態化している場合は、おまとめローンより債務整理の検討が現実的になることがあります。

おまとめローンは「返済を続けられる」ことが前提の商品です。

月返済額を下げられても、返済期間が延びて利息が積み上がれば、家計が持ち直す前に再度行き詰まるリスクがあります。

向かない典型例は、直近で延滞が続いている、生活費が不足して借入で補っている、収入が不安定で今後の見通しが立たないケースです。

まとめ:自分の借入状況に合ったおまとめローンで返済をラクにしよう

おまとめローン選びで大切なのは、「月々の返済額」だけでなく「総返済額」と「完済までの見通し」を同時に整えることです。

この記事で紹介した比較軸に沿って条件をそろえれば、返済管理の手間と延滞リスクを下げつつ、無理のない返済計画を作りやすくなるでしょう。

最後にこの記事のポイントをまとめておくので、参考にしてみてください。

- おまとめは「返済管理の簡素化」と「返済負担の見直し」が主目的で、月返済額の減少と総返済額の減少は一致しないことがある

- 比較は実質年率だけでなく、返済期間・総返済額・返済専用(追加借入不可)の条件まで含めて判断する

- 審査では延滞の有無、返済比率、借入件数、申込過多、信用情報の内容が重要になりやすい

- 一本化後はキャッシング枠の停止や限度額の減額などで再借入の入口を減らすと安全性が高まる

- 返済原資が不足している場合は、おまとめより債務整理の相談が適切なこともある