「急ぎでクレジットカードが必要だけど、審査に自信がない…」そんな不安を抱えていませんか?

本記事では、即日発行が可能で審査が比較的ゆるい・甘いとされるクレジットカードを厳選して10枚ご紹介します。

さらに、審査に通りやすくするための具体的なテクニックや、万が一審査に落ちてしまった場合の対処法も徹底解説。

審査基準の傾向やカード選びのポイントも押さえているので、「できるだけ早くカードが欲しい」「審査に落ちた経験がある」という方も安心して次の一歩を踏み出せます。

この記事を読むことで、あなたにぴったりのクレジットカードがきっと見つかり、スムーズなカード発行につながるはずです。

即日発行で審査がゆるい・甘いクレジットカードおすすめ10選

| クレジットカード | 公式サイト | 年会費 | 還元率 | 発行スピード | 申込年齢 |

|---|---|---|---|---|---|

| ACマスターカード | 公式サイト | 永年無料 | 0.25% | 最短即日 | 18歳以上 |

| プロミスVisaカード | 公式サイト | 永年無料 | 0.5% | 最短3営業日 | 18歳以上 |

| エポスカード | 公式サイト | 永年無料 | 0.5% | 最短即日 | 18歳以上 |

| セゾンカードインターナショナル | 公式サイト | 永年無料 | 0.5% | 最短即日 | 18歳以上 |

| PayPayカード | 公式サイト | 永年無料 | 1.0% | 最短7分 | 18歳以上 |

| イオンカード(WAON一体型) | 公式サイト | 永年無料 | 0.5% | 最短5分 | 18歳以上 |

| 三井住友カード(NL) | 公式サイト | 永年無料 | 0.5% | 最短10秒 | 18歳以上 |

| JCB CARD W | 公式サイト | 永年無料 | 1.0% | 最短即日 | 18歳以上 |

| Nudgeカード | 公式サイト | 永年無料 | なし | 最短3分 | 18歳以上 |

| Olive | 公式サイト | 永年無料 | 0.5% | 最短3営業日 | 18歳以上 |

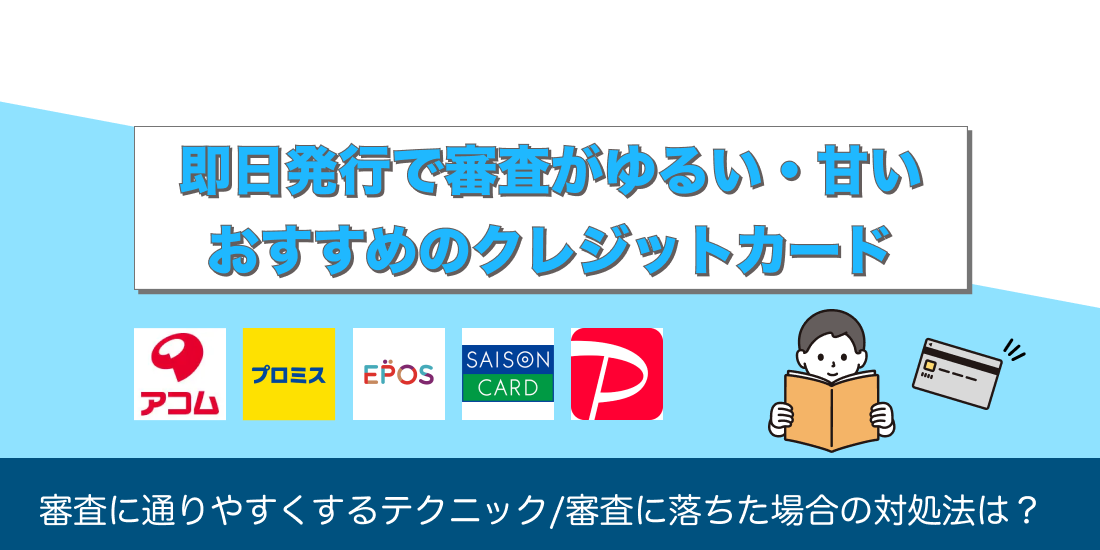

審査がゆるいクレジットカードの特徴

「審査がゆるい(甘い)」と言われるクレジットカードには、いくつか共通する特徴があります。ここでは、主な5つの特徴について説明します。

独自審査を採用している

審査が比較的甘めのカード会社は、独自の審査基準・スコアリングを採用していることがあります。

たとえば、AIを活用したスコアリングで申し込み者の多面的な信用度を評価したり、他社と異なる基準で柔軟に審査を行うケースです。

一般的な銀行系カードが勤続年数や過去の信用履歴を重視するのに対し、消費者金融系のカード会社などでは「現時点で返済能力があるか」を重視する傾向があり、過去に多少の傷があっても安定収入があれば通りやすい場合があります。

また、フィンテック系の新しいカードでは勤務先情報の入力を省略できるなど、ユニークな審査プロセスを導入しており、学生やフリーランスでも作りやすくしている例もあります。

流通系や信販系

カード発行会社の種類によっても審査難易度は異なります。

一般に銀行系(メガバンク系)のカードが最も厳しく、逆に消費者金融系や流通系(小売・通販系)、一部の信販系(クレジット専門会社)のカードは審査の間口が広い傾向があります。

流通系カードとは、スーパーやデパート、ネット通販会社などが発行するカードで、利用者拡大を重視しているためアルバイト・パートや主婦でも申し込みやすいのが特徴です。

また、信販系(例:クレディセゾン、オリコなど)の一般カードも銀行系に比べ柔軟な審査基準を採る場合が多く、申込条件に収入要件がないものもあります。

即日発行が可能

即日発行に対応しているカードも、比較的審査がスピーディーかつ通りやすいケースがあります。

申し込みから最短○分~即日で審査完了し、そのままデジタルカード発行や店頭受け取りができるカードは、裏を返せばスコアリングによる迅速な審査を行っているということです。

そのため審査基準もシンプルで、極端に厳しい属性チェックはしない傾向があります。

即時発行可能なカードはスマホやPCから申し込めば最短5分~10秒でカード番号が発行され、すぐにネットショッピングやスマホ決済に利用可能です。

利用限度額が低く設定されている

初期利用限度額が低めのカードも審査が柔軟な傾向です。カード会社にとって利用枠が小さいほどリスクが低いため、信用情報に不安がある人でも発行しやすくなります。

例えば新興系のNudgeカードでは初期限度額が数万円~十数万円程度と低く設定されることが多く、その代わり学生やフリーターでも発行しやすいカードになっています。

またデポジット(保証金)を預けるタイプのカードも、実質的に利用可能枠が預け金の範囲内となるため貸し倒れリスクが非常に低く、その分審査基準を下げて発行されています。

このように「まずは小さい枠からスタートし、問題なく使ってもらえれば徐々に増枠する」というスタンスのカード会社は、入口の審査を比較的通りやすくしているのです。

申込対象の幅が広い(主婦・学生・フリーランスOKなど)

クレジットカードの申込対象が広いカードは、審査も比較的やさしい傾向があります。

例えばイオンカードは「18歳以上(高校生不可)」であれば、学生や専業主婦(夫)、アルバイト、年金受給者でも申込可能です。

また、セゾンカードやNudgeカードも学生や主婦、フリーランスなど幅広い層が対象で、収入や勤務先の入力が不要な場合もあります。

ただし、全く収入がない場合は審査が不利になるため、世帯収入や年金など何らかの継続収入があるとより安心です。

即時発行可能な審査がゆるいクレジットカードおすすめ10選

本章では審査が比較的やさしく、さらに即日発行にも対応しているおすすめのクレジットカード10選をご紹介します。

気になるカードがあれば公式サイトもチェックしてみてください。

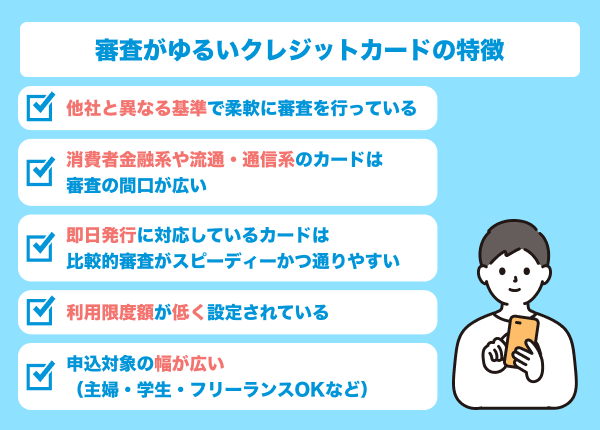

ACマスターカード

- 最短即日発行で急な出費にも素早く対応

- リボ専用だが繰上返済で金利を抑えやすい

- 消費者金融系でパートやバイトも申し込み可

ACマスターカードは大手消費者金融のアコムが発行するMastercardブランドのクレジットカードです。

消費者金融系ということもあり、パート・アルバイトなど非正規収入でも申し込みOKで、実際に「クレヒスに傷がなければ比較的通りやすい」とされています。

最大の特徴は審査のスピードと発行の早さで、最短20~30分で審査完了し、アコムの無人契約機(むじんくん)や店舗窓口で即日カードを受け取ることが可能です。

土日祝日でも対応しており、「今日中にカードが欲しい!」という場合に心強い存在でしょう。リボ払い専用ですが、支払額増額や繰上返済の手続きを行えば手数料をかけずに清算可能です。

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.25% |

| 発行スピード | 最短即日 |

| 付帯保険 | なし |

| 国際ブランド | Mastercard |

| 申込年齢 | 18歳以上 |

プロミスVisaカード

- プロミス会員、ローン返済でポイント付与

- 三井住友カード提携で充実のサポート体制

- 年会費無料、キャッシュレス初心者にも安心

プロミスVisaカードは、消費者金融のプロミス(SMBCコンシューマーファイナンス)と三井住友カードが提携して発行するVisaカードです。

プロミスのカードローン機能とクレジットカード機能が一体化しているのが特徴で、申し込むとプロミスと三井住友カードの2段階審査が行われます。

一見ハードルが高そうに感じますが、結論として審査基準は厳しくありません。

本人に安定収入が必要なものの、プロミス独自の柔軟な基準を採用しているため「他社カードに落ちた人でも作れた」という声もあります。実際、過去に金融事故がなければパート・アルバイトでも十分チャンスがあります。

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 発行スピード | 最短3営業日 |

| 付帯保険 | なし |

| 国際ブランド | VISA |

| 申込年齢 | 18~74歳 |

エポスカード

- マルイ即日発行で買い物好きに便利

- 年4回のセールで最大10%オフを実感

- 海外旅行保険自動付帯で予期せぬ出費も安心

エポスカードはファッションビル「マルイ」を運営する丸井グループのクレジットカードです。年会費無料で、若者から主婦まで幅広い層に人気があります。

流通系カードの代表格であり、マルイ店頭での即日発行にも対応しています。申し込み条件も高校生以外の18歳以上であれば収入を問わずOK(学生・専業主婦可)なので、審査の間口が広いカードといえます。

実際に「学生時代に初めて作ったクレジットカードがエポスだった」という人も多く、口コミでも「学生に人気の流通系カード」と紹介されています。

審査も比較的スピーディーで、ネット申し込み後に店舗受取にすれば当日中にカードを受け取ることが可能です。

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 発行スピード | 最短即日 |

| 付帯保険 | 海外旅行傷害保険 |

| 国際ブランド | VISA |

| 申込年齢 | 18歳以上 |

セゾンカードインターナショナル

- 永久不滅ポイントでじっくり貯められる

- 最短即日発行、西友5%オフの日も有利

- 年会費無料で初めてのカードにも最適

セゾンカードインターナショナルは、クレディセゾンが発行するスタンダードなクレジットカードです。年会費は永久に無料で、セゾンの「永久不滅ポイント」が貯まります。

申込資格に収入に関する記載がないため、学生や専業主婦、アルバイトでも申し込み可能なのが特徴です。

実際「初めてのクレジットカードとして安心して利用できる」と紹介されることも多く、クレジットカードデビューに適した一枚と言われています。

セゾンカウンター(パルコや西友などに併設のカウンター)での即日発行に古くから対応しており、ネット申し込み後に受取店舗を指定すれば当日中にカードを手にすることも可能です。

また最近は「セゾンカードデジタル」としてオンライン即時発行にも対応し、スマホにカードを表示させてすぐに買い物に使うこともできます。

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 発行スピード | 最短即日 |

| 付帯保険 | カード不正利用補償 |

| 国際ブランド | VISA、Mastercard、JCB |

| 申込年齢 | 18歳以上 |

PayPayカード

- PayPayチャージ可能で還元率も高水準

- ナンバーレスでセキュリティ面も安心

- ソフトバンク連携でヤフー通販がよりお得

PayPayカードは、ソフトバンクグループのPayPayカード株式会社が発行するクレジットカードです。スマホ決済「PayPay」と連携して使うことを前提に設計されており、年会費は永年無料。

ヤフーカードの後継として位置付けられる流通系カードで、比較的審査に通りやすいとされています。申し込みは原則Webから行い、審査結果は通常即日~数日以内に出ます。

審査通過後はカード到着前でもPayPayアプリにカードを登録することで即時利用可能となります。カード券面は番号が印字されない真っ黒のナンバーレスデザインで、セキュリティとスタイリッシュさを両立しています。

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 発行スピード | 最短7分(申込み5分、審査2分) |

| 付帯保険 | なし |

| 国際ブランド | VISA、Mastercard、JCB |

| 申込年齢 | 18歳以上 |

イオンカード(WAON一体型)

- イオンでの5%オフが頻繁に利用でき節約

- WAONオートチャージで小額決済も便利

- 主婦やパート収入でも審査通過事例多数

イオンカード(WAON一体型)は、イオングループが発行するクレジットカードで、電子マネー「WAON」が一体化した便利なカードです。

スーパーのイオンやイオンモールでのお買い物がお得になる特典が満載で、主婦層から高い支持を得ています。年会費は無料で、国際ブランドはVisa・Mastercard・JCBから選択可能です。

審査難易度は比較的優しめで、専業主婦や年金受給者でも申し込みOKとなっており、実際に「年収が多くなくても通った」という口コミが多くあります。

Webからの申し込みで最短5分でカード発行となり、スマホのイオンウォレットアプリにカード情報が即座に届くため、その日からオンラインショッピングやApple Pay等で利用できます。

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 発行スピード | 最短5分 |

| 付帯保険 | ショッピングセーフティ保険、クレジットカード盗難保障 |

| 国際ブランド | VISA、Mastercard、JCB |

| 申込年齢 | 18歳以上 |

三井住友カード(NL)

- ナンバーレス設計で紛失時も安心

- コンビニ還元率最大5%で日常生活をお得に

- オンライン即時発行でネット決済がすぐ開始

三井住友カード(NL)は、三井住友カード株式会社が発行するナンバーレスのクレジットカードです。

NLは「Numberless(ナンバーレス)」の略で、券面にカード番号や有効期限が一切印字されていない新世代のカードとして2021年に登場しました。

銀行系クレジットカードですが年会費無料で持て、スマホからの申し込みで最短5分で即時発行されます。審査もオンラインで自動化されており、早ければ受付から10秒程度で結果が出るケースもあります。

銀行系ゆえ本来審査は厳しめの部類ですが、このカードに関しては若年層や学生の入会実績も多く、「学生に選ばれるワケ」などと公式PRされている通り、比較的柔軟に審査が行われているようです。

実際、大学生でも問題なく申し込めますし、アルバイト収入のみの方でも取得報告があります。

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 発行スピード | 最短10秒 |

| 付帯保険 | 海外旅行傷害保険 |

| 国際ブランド | VISA、Mastercard |

| 申込年齢 | 18歳以上 |

JCB CARD W

- 39歳以下限定で常時ポイント2倍が魅力

- 年会費無料でAmazon利用還元率が上昇

- ショッピング保険で大きな買い物にも安心

JCB CARD Wは、日本発の国際ブランドであるJCBが発行する年会費無料カードです。

39歳以下限定で申し込み可能というユニークな条件があり、若い世代に向けた高還元カードとして人気があります。ポイント還元率が常に2倍なので、基本還元率は1.0%相当と高めです。

審査面では18歳以上であれば学生でも申し込み可能となっており、公式にも「学生の方にもおすすめ!」と案内されています。実際、大学生や新社会人でも作りやすいカードの一つとして知られています。

申し込みはWeb限定で、カードは最短3営業日程度で発送となります。JCB CARD Wのナンバーレスデジタルカードも登場し、スマホアプリでの即時発行が可能となりました。

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 発行スピード | 最短5分 |

| 付帯保険 | 海外旅行傷害保険 |

| 国際ブランド | JCB |

| 申込年齢 | 18〜39歳 |

Nudgeカード

- AI独自審査でフリーター学生も通りやすい

- 推し活クラブ参加で限定特典グッズ入手可能

- アプリで即時返済可能、使いすぎ防止できる

Nudge(ナッジ)カードは、株式会社Nudgeが発行する次世代型のVisaクレジットカードです。AIを用いた独自審査を行い、勤務先や雇用形態にとらわれない柔軟な審査が特徴です。

そのため、学生・フリーターなど収入が低い人でも作りやすいカードとされています。利用限度額は小さめですが、支払いをこまめに行うことで安心して使える仕組みです。

申し込みから審査完了までは最短5時間~翌日程度と比較的早く、審査に通れば専用アプリにカード情報が通知されすぐにデジタルカードを使い始めることができます。

| 年会費 | 無料 |

|---|---|

| 還元率 | なし |

| 発行スピード | 最短3分 |

| 付帯保険 | なし |

| 国際ブランド | VISA |

| 申込年齢 | 18歳以上 |

Olive

- 銀行口座と一体化しデビット切替も自由自在

- Vポイントアッププログラムでコンビニお得

- 口座開設からクレジット登録まで一括で済む

Olive(オリーブ)は、三井住友フィナンシャルグループが2023年に開始した新しい金融サービスで、銀行口座・クレジット・デビット・ポイントなどが一体となったオールインワンのサービスです。

中でもOliveフレキシブルペイと呼ばれるカードは、1枚でクレジットカード・デビットカード・電子マネー(iD)機能を兼ね備え、場面に応じて使い分けができます。

三井住友銀行の口座(Oliveアカウント)を開設することでセットで発行され、銀行系ながら最短3営業日でクレジットカード機能が利用可能となります。

申込条件に明確な収入要件はなく、専業主婦でも申込可能です。顧客誘致に非常に積極的なサービスで、ポイント還元やキャンペーンも手厚いため、審査も現時点では比較的柔軟との見方があります。

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 発行スピード | 最短3営業日 |

| 付帯保険 | 海外旅行傷害保険 |

| 国際ブランド | VISA |

| 申込年齢 | 18歳以上 |

審査のゆるいクレジットカードの審査に通りやすくするテクニック

「比較的審査が甘いカード」とはいえ、確実に審査通過する保証はありません。そこで、クレジットカードの審査に通りやすくするためのテクニックを5つご紹介します。

いずれも申し込み時に注意するだけで印象が良くなるポイントなので、ぜひ実践してみてください。

申込時は「ショッピング枠のみ」で申請する

クレジットカード申込時にキャッシング枠(現金借入枠)を付けず、ショッピング枠のみで申請すると、審査通過率が上がる傾向があります。

キャッシング枠を希望すると貸金業法に基づく追加審査や総量規制(年収の3分の1までの借入制限)が適用され、他社借入がある場合などは特に不利です。ショッピング枠のみなら総量規制の対象外で、審査も比較的スムーズに進みます。

キャッシング枠は後から必要に応じて増枠申請できるため、初めてカードを作る場合や借入が不要な方は、まずショッピング枠だけで申し込むのが無難です。

同時に複数のカードへ申し込まない

クレジットカードは同時に複数枚申し込むと「多重申し込み」と見なされ、審査に通りにくくなるリスクがあります。

カード会社は信用情報機関を通じて他社への申込状況を把握しており、短期間に複数の申込履歴があると「お金に困っている」「他で審査落ちしている」と判断され、不信感を持たれやすくなります。

一般的に1カ月で3枚以上の申込をすると多重申し込みと認識されやすく、審査落ちや希望限度額の減額につながることもあります。

申込履歴は6カ月間信用情報機関に残るため、1枚ずつ申し込み、結果を見てから次に進むのが安全です。既に多重申し込みをしてしまった場合は、半年ほど期間を空けてから再度申し込むのが望ましいでしょう。

年収は正直かつ過小申告しない

クレジットカード申込時の年収は、必ず正直かつ正確に、過小申告せず記入しましょう。

カード会社は勤務先や役職などから大まかな年収を推測できるため、虚偽申告はすぐに発覚し、審査落ちや契約解除のリスクがあります。

年収は手取りではなく税引前の「総支給額」(額面)を記載し、会社員は源泉徴収票の「支払金額」、自営業やフリーランスは経費を引いた所得額を記入します。

アルバイトやパートも同様に、年間の総収入を記載しましょう。年収を低く書きすぎると返済能力が低いと判断され審査に不利になるため、実際の金額を10万円単位で正確に申告するのがポイントです。

勤続年数・居住年数は長い方が有利

クレジットカード審査では、勤続年数や居住年数が長いほど「安定性が高い」と評価され、有利になります。

一般的に勤続年数は1年以上、居住年数も1年以上が目安とされており、特に勤続6カ月未満は試用期間中とみなされ審査で不利になることがあります。

ただし、転職や引越し直後でも他の審査項目(年収や信用情報など)が良好なら通過の可能性は十分あります。勤続・居住年数が短い場合は、半年~1年待ってから申し込むのも一つの方法です。

申込書には正確な年数を「○年○カ月」と記入し、持ち家の場合は安定性がより高く評価されます。短期間の場合は、今後の実績積み上げも意識しましょう。

勤務先・収入源は「明記」する

クレジットカード申込時は、勤務先や収入源欄を必ず明記しましょう。会社員やアルバイトの場合は勤務先名・連絡先を正確に記入し、フリーランスや個人事業主は屋号や職種、所在地も記載します。

専業主婦や学生で自分の勤務先がない場合も、「配偶者勤務先」や「アルバイト収入」など、収入の裏付けとなる情報をできる限り記入してください。

無職の場合も「年金受給」や「配偶者収入あり」など、何らかの収入源があれば必ず伝えましょう。職業欄や収入源欄が空欄だと、返済能力の確認ができず審査落ちのリスクが高まります。

記入できる情報はもれなく記載し、正確さと誠実さを意識することが審査通過のポイントです。

審査のゆるいクレジットカードの審査に落ちた場合の対処法

もし「審査がやさしい」と言われるカードに申し込んでも審査落ちしてしまった場合、落ち込む必要はありません。

審査に落ちたときに取るべき対処法を3つ解説します。今回だめでも次につなげるために、ぜひ実践してみてください。

クレジットヒストリー(信用情報)を育てる・改善する

クレジットカード審査で重要なのが、信用情報(クレジットヒストリー)です。

過去に長期延滞や債務整理があると「ブラック情報」として信用情報機関に登録され、新規カード発行は難しくなりますが、事故情報は通常5~7年で消えます。

ブラック状態でなければ、クレヒス不足(スーパーホワイト)の場合、携帯端末の分割払いや少額のクレジット利用を継続し、遅れずに支払うことで信用情報を積み重ねるのが有効です。

支払いは自動引き落としに設定し、支払い忘れを防ぐことも大切です。地道に良好な履歴を作ることで、将来的な審査通過率が上がります。

審査のない「デポジット型カード」を検討する

通常のクレジットカード審査に通らない場合は、デポジット型(保証金預託型)クレジットカードの利用が有効です。これは事前に保証金を預け、その金額が利用限度額となる仕組みで、審査が非常に緩やかです。

例えばライフカード(デポジット型)は、3万円や5万円など希望額を預ければ、その範囲でカード利用が可能です。保証金は解約時に返還され、ショッピング枠のみ利用できます。

年会費はカードによって異なりますが、審査は本人確認程度で、過去の延滞や収入状況に左右されにくいのが特徴です。

デポジット型カードで実績を積めば、将来的に通常のクレジットカード取得のチャンスも広がります。ただし、保証金の用意と年会費、サービス内容の違いには注意が必要です。

クレジットカード以外の代替手段を使う

クレジットカードが作れない場合でも、代替手段をつかってキャッシュレス決済が可能です。まずデビットカードは銀行口座があれば誰でも発行でき、VISAやJCBなどの国際ブランド付きならネットや実店舗でクレジットカード同様に利用できます。

プリペイドカードも事前チャージ式で審査不要、バンドルカードやKyashなどアプリ型も充実しています。家族カードは親や配偶者がカード本会員なら追加発行でき、本人審査なしで利用可能です。

これらの方法を活用すれば、ネット通販や海外旅行でも不便なく決済できます。半年~1年後、再度クレジットカード審査に挑戦する際は、こうした代替手段の利用実績もアピール材料になります。

審査のゆるいクレジットカードに関するよくある質問

債務整理中でも作れるクレジットカードはありますか?

債務整理中(自己破産や任意整理など)の場合、通常のクレジットカードは基本的に作れません。これは信用情報機関に事故情報が登録されているためで、カード会社の審査に通らないからです。

債務整理後も、完済や手続き終了から5~10年程度は新規発行が難しい状況が続きます。この期間は、デビットカードやプリペイドカード、家族カードなど審査不要の代替手段を利用するのが現実的です。

どうしてもクレジットカード形式が必要な場合は、保証金を預けて発行するデポジット型クレジットカード(例:Nexus Card)なら、ブラック状態でも作れる可能性があります。

審査のゆるいクレジットカードなら必ず審査が通る?

「審査がゆるい」とされるクレジットカードでも、必ず審査に通るわけではありません。

ACマスターカードやエポスカードなどは比較的通りやすい傾向ですが、それでも安定した収入や返済能力、信用情報に問題がないことが前提です。

過去に長期延滞がある、無収入、多重申し込みをしている場合などは「審査が甘い」とされるカードでも否決されることがあります。

また、審査基準は各社非公開で、口コミどおりの結果になる保証もありません。確実性を求めるならデビットカードなど審査不要の手段も検討しましょう。

無職や専業主婦でも審査に通るカードはある?

無職や専業主婦でも審査に通るクレジットカードはあります。

専業主婦(主夫)の場合、配偶者に安定した収入があれば審査に通る可能性が高く、イオンカードやセゾンカード、三井住友カードNLなどが該当します。

申込時は「専業主婦」や「配偶者収入あり」と正直に記入しましょう。年金受給者も、年金が安定収入とみなされるため、審査に通りやすいカードがあります。

一方、独身で無収入の場合は審査が厳しくなりますが、アルバイトやパートで少しでも収入があれば通過の可能性が上がります。

審査がゆるいカードのデメリットはありますか?

審査がゆるいクレジットカードには大きなデメリットはありませんが、いくつか注意点があります。

まず、初期の利用限度額が低めに設定されることが多く、高額な買い物には使いづらい場合があります。

また、旅行保険や空港ラウンジ利用などの付帯サービスや特典が少ない傾向があり、ステータス性も控えめです。

特にリボ払い専用カードの場合、仕組みを理解せず使うと手数料が膨らみやすいので注意が必要です。

まとめ

「審査がゆるい」とされるクレジットカードは、過去の延滞や収入に不安がある方でも比較的申し込みやすいのが特徴です。

代表的なカードにはACマスターカード、プロミスVisaカード、エポスカード、イオンカード、Nudgeカード、Oliveなどがあり、それぞれ年会費無料や即日発行、独自審査など多様なメリットがあります。

審査通過率を上げるコツとして、キャッシング枠を付けない、多重申し込みを避ける、年収や勤務先を正直に記入するなどのポイントも解説しました。

万が一審査に落ちても、デポジット型カードやデビットカード、家族カードなどの代替手段で対応可能です。

ただし「審査がゆるい=必ず通る」わけではなく、返済能力や信用情報が重視される点は変わりません。自分に合ったカードを選び、健全なクレジット利用を心がけましょう。