Warning: Undefined array key "snippetVars" in /home/ichiinc/1inc.co.jp/public_html/wp-content/plugins/post-snippets/src/PostSnippets/PSallSnippets.php on line 719

「ローンが通らない人の為のローンはある?」

「ローンの審査に通らない理由を知りたい」

「金融機関以外からお金を借りる方法はある?」

今すぐ現金が必要な場合に、ローンの審査に通らないと、どうして良いか迷ってしまうこともあるでしょう。

急いでいるときに「何とかして借りたい」と焦りや不安やを感じてしまうことは当然です。

しかし、諦める必要はありません。 この記事では、ローンが通らない人のためのローンや、ローン以外でお金を借りる方法は複数あります。

この記事では、ローンが通らない人の為のローンをケース別に紹介するので、自分の状況に適した借入先を探してみてください。

- 銀行カードローンに通らない人は、大手消費者金融やクレジットカード会社のカードローンがおすすめ

- 住宅ローンに通らない人は、ノンバンク系の住宅ローンか親子ローンの利用がおすすめ

- 車のローンに通らない人は、自社ローンか車のサブスクの利用がおすすめ

- 年収と返済負担率のバランスや信用情報が悪いとローンの審査に落ちやすい

- 頭金や連帯保証人を用意して勤続年数を増やすとローンの通過率が上がる

ローンの審査通過率を上げる方法と、審査に落ちたときの対処法も紹介しているので、ぜひ最後までチェックしてください。

なお、人気のカードローンについては、カードローンおすすめランキングで解説しているので、ぜひ参考にしてみてください。

ちなみにブラックで借りれない、、

という方は以下の消費者金融・キャッシングがおすすめです。

| サービス名 | サービスの特徴 | 公式サイト |

|---|---|---|

セントラル |

|

公式サイトへ |

フクホー |

|

公式サイトへ |

アロー |

|

公式サイトへ |

いつも |

|

公式サイトへ |

フタバ |

|

公式サイトへ |

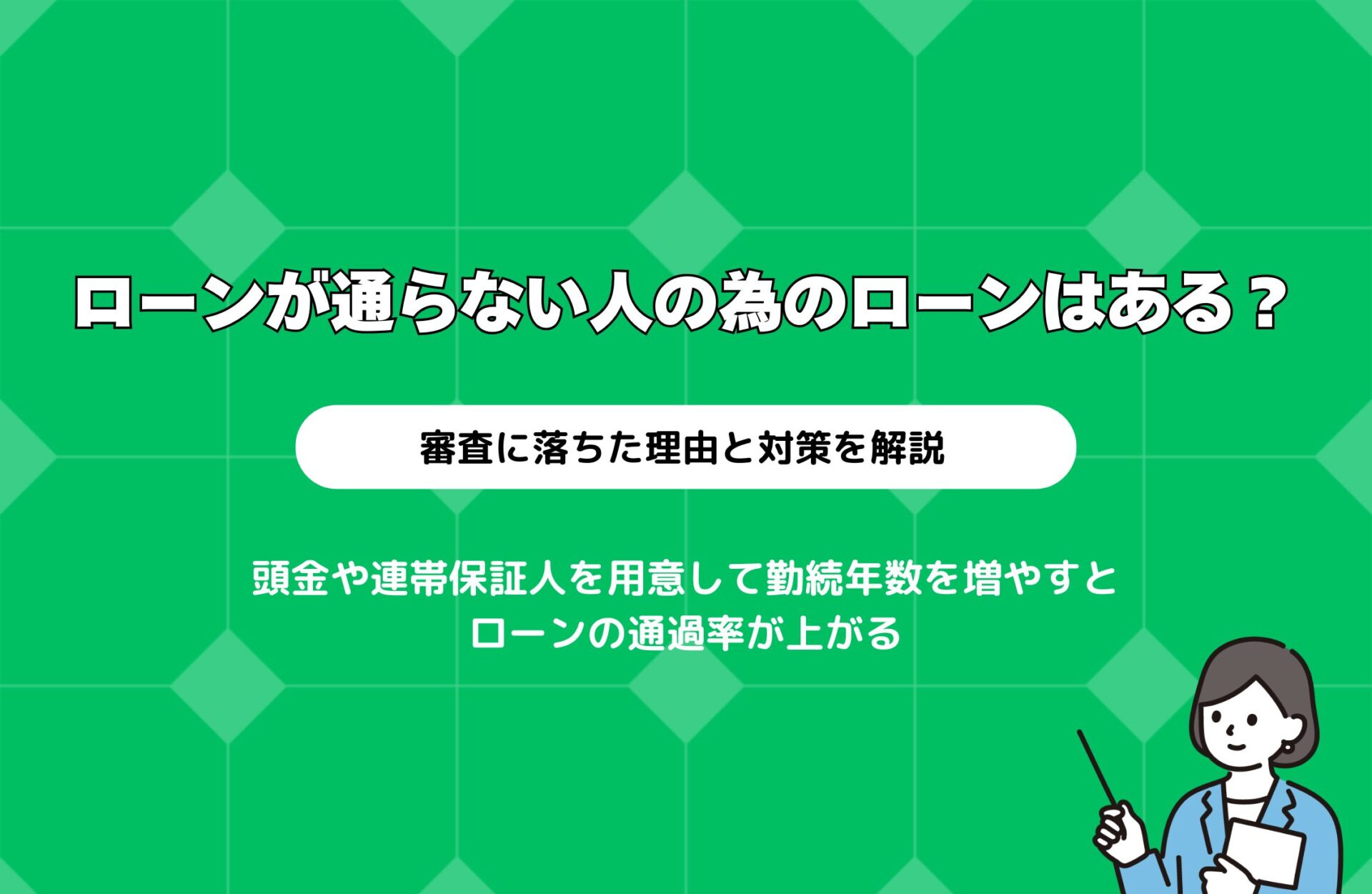

ローンが通らない人の為のローンは?状況別に有効な対応手段を解説

ローンが通らない人の為のローンは複数あり、それぞれ金利や審査の傾向が異なります。

自身の状況や用途によって選ぶべきローンは異なるので、それぞれの特徴を把握しておくことが大切です。

- 銀行カードローンが通らない人はクレジットカード会社のカードローンがおすすめ

- クレジットカード会社のカードローンが通らない人は大手消費者金融がおすすめ

- 大手消費者金融のカードローンが通らない人は中小消費者金融がおすすめ

- 銀行の住宅ローンが通らない人はノンバンク系住宅ローンがおすすめ

- 住宅ローンに通らない人は親子ローンがおすすめ

- 車のローンが通らない人は自社ローンがおすすめ

状況別に有効な対応手段を知り、自分に適した借入先を見つけましょう。

銀行カードローンが通らない人はクレジットカード会社のカードローンがおすすめ

銀行カードローンの審査に通らない人は、クレジットカード会社のカードローンに申し込みましょう。

銀行カードローンは金利が低い分、審査は厳しい傾向があり、返済能力や信用情報が細かくチェックされます。

金利が低いと銀行側が得られる利益が少ないため、契約者が返せなくなった場合に赤字経営に陥るリスクがあります。そのため、審査を慎重に行っているのです。

収入の安定性に欠ける人や過去に金融事故情報がある人は、返済が滞る可能性がある人と判断されやすく、審査通過は難しくなります。

一方でクレジットカード会社のカードローンは、銀行系ローンに比べて金利は高いですが、審査基準は緩和されています。

| 借入方法 | 金利(年率) |

|---|---|

| 銀行カードローン | 1.8~14.6% |

| 消費者金融 | 3.0~18.0% |

| クレジットカードのキャッシング機能 | 7.8~18.0% |

返済能力も銀行ほど厳しくチェックされないため、銀行カードローンの審査に通らない人でも利用できる可能性があります。

即日融資可能なローンも多く、審査スピードも早いので、借り入れを急ぐ人にも最適です。

ただし、金利がやや高めに設定されているので、延滞や滞納をしないように、事前に返済プランをしっかりと立ててから申し込みましょう。

クレジットカード会社のカードローンおすすめ一覧

| カードローン | 金利 | 限度額 | 審査時間 | 融資時間 |

|---|---|---|---|---|

| JCB CARD LOAN FAITH | 4.40〜12.50% | 500万円 | 最短即日 | 最短即日 |

| クレディセゾンMONEY CARD | 15.0% | 100万円 | 最短即日 | 最短即日 |

| オリコカードローン CREST | 4.5~18.0% | 500万円 | 最短即日 | 最短翌営業日 |

クレジットカード会社のカードローンが通らない人は大手消費者金融がおすすめ

クレジットカード会社のカードローンが通らない場合に、代替手段として検討できるのが大手消費者金融です。

大手消費者金融はクレジットカード会社のカードローンよりもさらに金利相場が高く、審査のハードルはより低い水準です。

そのため、クレジットカード会社のカードローンに通らなかった人でも、審査に通る可能性があります。

実際、大手消費者金融の審査通過率(新規成約率)は35〜45%の高い水準で推移しており、高い確率で融資を受けられます。

大手消費者金融の過去一年間の審査通過率(新規成約率)は、以下のとおりです。

| 期間 | アコム | アイフル | プロミス | レイク |

|---|---|---|---|---|

| 2024年3月 | 39.5% | 36.0% | 35.6% | – |

| 2024年2月 | 40.6% | 36.1% | 36.9% | – |

| 2024年1月 | 39.4% | 37.2% | 34.8% | – |

| 2023年12月 | 42.4% | 40.3% | 35.6% | – |

| 2023年11月 | 44.7% | 39.3% | 35.6% | – |

| 2023年10月 | 44.1% | 38.8% | 34.7% | – |

| 2023年9月 | 43.2% | 39.2% | 36.1% | – |

| 2023年8月 | 42.0% | 37.4% | 39.8% | – |

| 2023年7月 | 42.6% | 37.0% | 41.0% | – |

| 2023年6月 | 42.8% | 37.8% | 41.9% | 26.6% |

| 2023年5月 | 42.6% | 27.7% | 40.8% | – |

| 2023年4月 | 40.7% | 29.7% | 42.3% | – |

また、大手消費者金融は貸付対象者の幅が広く、アルバイトやパート、派遣社員や個人事業主などの非正規雇用者でも申し込みできます。

学生や主婦も、アルバイトやパートなどで安定した収入があれば申し込みは可能です。

また、在籍確認の電話連絡は原則ないため、勤務先に電話をかけられると困る人や、夜勤などで日中に電話に出られない人も安心して利用できます。

ただし、大手消費者金融は金利が高いので、長期借入する際は返済負担が重くなる点に注意が必要です。

なお、大手消費者金融の大半は無利息期間を用意しているので、短期間で完済できる人ならお得に借り入れできるでしょう。

大手消費者金融のカードローンが通らない人は中小消費者金融がおすすめ

大手消費者金融のローンが通らない人は、中小消費者金融のカードローンを検討してみましょう。

中小消費者金融は大手とは異なる独自審査を行っており、審査で融通が利きやすいのが利点です。

大手では独自のスコアリングシステム(自動与信審査システム)を使用し、申込者の情報を点数化して、合計点数から融資可否を決めます。

そのため、属性が低い人や信用情報に傷がある人は点数が低く、審査に通過できません。

一方で、中小消費者金融は大手に比べて資金が乏しく、スコアリングシステムを導入せずに人の手で審査を行う業者が多いため、コンピューターで即座に否決されることはありません。

例えば、中小消費者金融の「セントラル」では、審査時に人の手が入ることが公式サイトに記載されています。

弊社の強みとしてもう一つ特徴的なのが、人の感覚を大切にしていることです。 AIが加速度的に進化する中、同業大手さんは審査をAIに任せています。そんな中で、弊社は、『AIと人の融合』をこの数年間推し進めています。AIが良い悪いではなく、機械的な部分はAIに任せること。そして、やはり人の感覚をないがしろにしないこと。弊社の審査の特徴としては、審査時に人の手が入ることです。お客様の過去・現在・未来をAIと人が審査をし、AIだけでは見抜けないお客様の本質を見極めることを大切にしています。

引用元:セントラル

中小消費者金融の審査では、現在の収支状況を丁寧にヒアリングし、人柄や返済の意思を考慮することもあります。

そのため、過去に金融トラブルを起こしたブラックの人でも、現在の収支状況や返済能力に問題がないと判断されれば、収入に見合った金額を借り入れできます。

Q 過去に自己破産※や現在、複数社から借り入れていますが、利用できますか?

A 現在のお客様の収支のバランスを基準に、判断をさせて頂きます。

引用元:よくある質問 – ハローハッピー

※自己破産…民事再生・調停・債務整理など

また、利便性も大手に劣らない会社が多く、申し込みから借り入れまでの手続きもスムーズです。

知名度は大手に劣りますが、貸金業の登録番号を取得している正規の貸金業者なので、初めての人も安心して利用できるでしょう。

中小消費者金融のおすすめカードローン

| 中小消費者金融 | 金利 | 限度額 | 審査時間 | 融資時間 |

|---|---|---|---|---|

| ダイレクトワン | 4.9〜18.0% | 300万円 | 最短30分 | 最短30分 |

| セントラル | 1.7〜17.8% | 800万円 | 最短30分 | 最短即日 |

| フクホー | 7.3~18.0% | 200万円 | 最短30分 | 最短即日 |

| アロー | 15.00~19.94% | 200万円 | 最短45分 | 最短即日 |

| いつも | 4.8〜20.0% | 500万円 | 最短30分 | 最短30分 |

| フタバ | 14.959~17.950% | 50万円 | 最短30分 | 最短即日 |

| AZ株式会社 | 7.0~18.0% | 200万円 | 最短30分 | 最短即日 |

| キャッシングMOFF | 12.6~15.0% | 300万円 | 最短30分 | 最短即日 |

| エイワ | 17.9507~19.9436% | 50万円 | 最短即日 | 最短即日 |

| ハローハッピー | 10.00%~18.00% | 100万円 | 最短即日 | 最短即日 |

銀行の住宅ローンが通らない人はノンバンク系住宅ローンがおすすめ

銀行の住宅ローンが通らない人は、ノンバンク系の住宅ローンに申し込んでみましょう。

銀行の住宅ローンは金額が大きく、返済期間が長期になることから、審査も厳しい傾向にあります。銀行の審査では収入の安定性が重視されるため、正社員以外が審査に通るのは難しいのが実状です。

一方で、ノンバンク系の住宅ローンは、銀行との差別化を図っており、審査基準が銀行よりも柔軟です。

もともとノンバンクはローンを専門としており、融資によって経営が成り立っているので、銀行の審査に通過できない個人事業主や非正規雇用者も審査に通る可能性があります。

また、住宅金融支援機構が住宅ローンのお金を貸し出しており、貸し倒れを心配する必要がありません。そのような背景も、審査難易度が低い理由の一つです。

審査難易度が低い分、銀行よりも金利は高いですが、口座開設不要で融資スピードが早いため、利便性は良好です。

ノンバンク系のおすすめ住宅ローン

| 住宅ローン | 金利 | 借入金額 | 借入期間 |

|---|---|---|---|

| ARUHI | 1.03% | 3,000万円 | 20年 |

| クレディセゾン | 1.03% | 3,000万円 | 20年 |

| 日本生命保険相互会社 | 4.54% | ー | 16〜20年 |

| 日本住宅ローン | 1.52% | ー | 21〜35年 |

| 財形住宅金融株式会社 | 1.40% | ー | ー |

住宅ローンに通らない人は親子ローンがおすすめ

住宅ローンの審査が通らなかった場合は、親子ローンを利用することで審査通過の可能性が上がります。

親子ローンとは、親と子が共同でローンを組み、二世代で返済していくタイプです。親と子が共同で返済を行うため、金融機関にとってはリスクを分散しやすく、審査ハードルが低い傾向があります。

また、親の信用力を活用できるため、自身の信用力が低い人も審査に通りやすいのがメリットです。

1つのローンを親が返済してから子に引き継ぐ「リレーローン」と、親子で2つののローンを同時に返済していく「ペアローン」の2種類あります。

リレーローンは子どもの年齢を基準として契約できるため、すでに60歳を過ぎている親でも長期ローンを組みやすい利点があります。

また、ペアローンは親と子がそれぞれ住宅ローンを契約するため、単独でローンを組むよりも大きな金額を借り入れ可能です。

高齢で住宅ローンの審査に通りにくい親世帯と、まだ収入が多くない子供世代の双方にとっては、親子ローンは利用するメリットが大きいといえます。

親子ローンおすすめ一覧

| 親子ローン | 金利 | 借入限度額 | 返済期間 |

|---|---|---|---|

| りそな住宅ローン<親子二世代型> | 2.625% | 3億円 | 最長40年 |

| SBI新生銀行ペアローン | 1.70%〜 | 3億円 | 5年以上35年以内 |

| 群馬銀行親子二世代住宅ローン | 0.775%〜 | 8,000万円 | 3年以上40年以内 |

車のローンが通らない人は自社ローンがおすすめ

銀行系マイカーローンやディーラーローンに通らない人には、自社ローンがおすすめです。

金融機関が融資をする銀行系マイカーローンは、金利が低い分審査が厳しい傾向にあります。

車を購入するディーラーで契約するディーラーローンは金利が高いため、銀行系マイカーローンよりも審査のハードルは低いですが、100%通る保証はありません。

どちらのローンも審査する際に信用情報機関への照会が入るため、借入希望額や収入状況、信用情報などによっては審査に落ちる場合があります。

一方で自社ローンは、独自の基準で審査を行っており、審査する際に信用情報の照会がないため、銀行系マイカーローンやディーラーローンを組めない人でも審査に通る可能性があります。

自社ローンは販売店が立て替えてもらった購入代金を分割で支払う仕組みなので、厳密にはローンではありません。

そのため金利はかかりませんが、金利に相当する手数料や保証料が車の購入代金に上乗せされます。

また、購入できるのは中古車がメインであるため、新車に乗りたい人には不向きです。新車を購入したい場合は、クレジットカード会社や消費者金融など、審査の通りやすい業者からお金を借りましょう。

自社ローンおすすめ一覧

| 自社ローン | 取扱車種 | 審査通過率 | 審査時間 | 支払回数 | 保証人 |

|---|---|---|---|---|---|

| カーマッチ | 中古車 | 非公開 | 最短15分 | 回数上限なし | 原則必要 |

| オトロン | 中古車 | 95% | 最短15分 | 最大36回 | 必要 |

| カーライフグループ | 中古車 | 100%(審査なし) | ー | 最大60回 | 2名必要 |

ローンの審査に通らないよくある理由は?審査に影響する問題点と原因

ローンの審査に通らず悩んでいる場合は、なぜ審査に落ちるのか、その原因を把握しておく必要があります。

原因がわかっていないと、別のローンの審査にも落ちやすいので注意が必要です。

- 年収と返済負担率のバランスが悪いと返済能力が低いと判断される

- 他社の借入総額が総量規制の範囲を超えていると新規借り入れは難しい

- 在籍確認の電話に対応しないと審査落ちにつながる

- 30代以上の年齢で信用情報に履歴がないスーパーホワイトだと審査で不利になる

- 過去に延滞・滞納・債務整理などを起こしてブラックリストに登録されている

- 提出書類の不備や虚偽申告があるとネガディブな評価をされやすい

ローンの審査に通らない理由を把握して、今後の対策を考えてみましょう。

年収と返済負担率のバランスが悪いと返済能力が低いと判断される

年収に対して借入希望額が高すぎると、「返済が滞るのではないか」と疑われてしまい、審査にマイナスの影響を与える可能性があります。

一般的に、借入希望額額は年収の10~20%に抑えておくのが妥当です。例えば、年収300万円の人の場合、30〜60万円が妥当な借入金額といえます。

すでに他社で借り入れがある場合は、その限度額も考慮しておきましょう。

例えば、年収300万円の人が他社で20万円借りている場合、希望限度額は10〜40万円程度に抑えておくのが無難です。

借入希望額が高くなるほど審査ハードルも高くなるので、審査通過を最優先させたいなら必要最小限の金額で申し込みましょう。

他社の借入総額が総量規制の範囲を超えていると新規借り入れは難しい

他社の借入総額が年収の3分の1を超えていると総量規制に抵触するため、新規借り入れはできません。

総量規制とは、借り入れ可能額を年収の3分の1までに制限した法律のことです。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。

引用元:貸金業法について【貸金業界の状況】 – 日本貸金業協会

例えば年収120万円のパート社員の場合、貸金業者から借りられる金額は最大で40万円までとなります。

なお、年収の3分の1という金額は1社からの借入金額ではなく、すべての貸金業者からの借り入れを合計した金額です。

年収が120万円のパート社員が1社から30万円を借りている場合、別の貸金業者から借りられる金額は10万円までとなります。

10万円以上の借入金額を希望すると、借入総額が年収の3分の1を超えるため、審査に落ちてしまいます。

なお、総量規制の対象になるのは一般的なカードローンであり、住宅ローンなどは対象外です。

総量規制の「除外貸付け」に分類される契約次の貸付けは、総量規制になじまない貸付けとして、総量規制の「除外貸付け」に分類されます。総量規制にかかわらず借入れが可能で、借入額が借入残高に算入されないため、その後の借入れには影響を与えません。

引用元:総量規制が適用されない場合について – 日本貸金業協会

①不動産購入のための貸付け(いわゆる住宅ローン)

②自動車購入時の自動車担保貸付け(いわゆる自動車ローン)

③高額療養費の貸付け

④有価証券を担保とする貸付け

⑤不動産(個人顧客または担保提供者の居宅などを除く)を担保とする貸付け

⑥売却予定不動産の売却代金により返済される貸付け など

また、総量規制は貸金業者を対象にしたものであるため、銀行や信用金庫からの借り入れも対象外になります。

| 総量規制の対象になる金融機関 | 総量規制の対象にならない金融機関 |

|---|---|

| 消費者金融 信販会社 クレジットカード会社 | 銀行 信用金庫 信用組合 労働金庫 |

なお、他社の借入額は信用情報に記録されており、審査で必ずチェックされるため、隠すことはできません。

Q3 借入残高が「年収の3分の1」を超えているかどうか、貸金業者はどうして分かるのですか?

A3 貸金業者からの借入残高のデータは、厳格な情報管理のもと、「指定信用情報機関」に集められています。貸金業者は、指定信用情報機関を利用し、借り手の借入残高を把握します。 また、借り手の年収については、一定の場合「収入を証明する書類」を借り手から受け取ることで、把握する仕組みになっています。「収入を証明する書類」とは、例えば、「源泉徴収票」、「確定申告書」、「給与明細」など、1年間の収入が分かるような書類です。

引用元:お借入れは年収の3分の1まで(総量規制について) – 日本貸金業協会

他社借入金額を誤って申告すると、虚偽申告として信用を失い、審査に落ちる可能性があります。

申し込む際は、他社の借入金額を正確に申請することが大切です。

貸金業者からお金を借りている人は、新規借り入れを申し込む前に、他社借入金額の合計を確認しておきましょう。

在籍確認の電話に対応しないと審査落ちにつながる

在籍確認は審査の一環で行われるため、電話に出ないと審査が進みません。審査が進まない状況が長引くと審査は打ち切られ、融資を受けられない場合があります。

在籍確認が完了しない、電話に出られない原因は複数あります。

- 勤務先の休業日で電話がつながらない

- 会社の規模が大きくて電話を受けた人が申込者を認識していない

- 勤務先が個人情報の漏洩に対して厳しい

在籍確認の電話は平日の日中に行われることが多いため、夜勤や夜職は勤務先で電話を受けることが難しいです。

電話に出るのが難しい場合は、事前にローン会社に事情を説明して、電話以外の方法で在籍確認ができないか相談してみましょう。

柔軟に対応してくれる会社であれば、電話連絡の時間指定や書類による在籍確認が可能です。

勤務先に電話をかけられると困る場合は、電話の在籍確認がないカードローンに申し込むのがおすすめです。

在籍確認の電話連絡がないカードローン会社

| カードローン | 電話連絡なし | 金利 | 限度額 | 審査時間 | 融資時間 |

|---|---|---|---|---|---|

| アコム | ◯ | 3.0~18.0% | 800万円 | 最短20分 | 最短20分 |

| アイフル | ◯ | 3.0~18.0% | 800万円 | 最短18分 | 最短18分 |

| プロミス | ◯ | 4.5〜17.8% | 500万円 | 最短3分 | 最短3分 |

| レイク | ◯ | 4.5〜18.0% | 500万円 | 最短15秒 | 最短25分 |

| SMBCモビット | ◯ | 3.0~18.0% | 800万円 | 最短15分 | 最短15分 |

| ORIXMONEY | ◯ | 1.5〜17.8% | 800万円 | 最短60分 | 最短即日 |

| メルペイスマートマネー | ◯ | 3.0~15.0% | 50万円 | 最短3分 | 最短1〜2営業日 |

| いつも | ◯ | 4.8〜20.0% | 500万円 | 最短30分 | 最短30分 |

| アロー | ◯ | 15.00~19.94% | 200万円 | 最短45分 | 最短即日 |

| アムザ | ◯ | 15.0〜20.0% | 100万円 | 最短30分 | 最短30分 |

| みんなの銀行Loan | ◯ | 1.5~14.5% | 1,000万円 | 最短2分 | 最短翌日 |

| セブン銀行カードローン | ◯ | 12.0〜15.0% | 300万円 | 最短翌日 | 最短翌日 |

カードローンの審査では、勤務先に電話連絡が入るのが一般的ですが、最近は書類提出のみで在籍確認ができるケースが増えています。

電話での在籍確認がなければ、工場勤務などで電話を受け取りにくい人でも、スムーズに審査を進められます。

30代以上の年齢で信用情報に履歴がないスーパーホワイトだと審査で不利になる

30代以上でクレジットカードやローンの利用歴(クレジットヒストリー)がない人は、審査に落ちる可能性があります。

クレジットカードやローンを利用したことがない人は、信用情報に何も書かれていない「スーパーホワイト」の状態です。

若い人がスーパーホワイトなら不審がられることはありませんが、30代以上でクレヒスがない人は、金融ブラックを疑われて審査で不利になります。

金融ブラックの人は、金融事故を起こしてから5〜7年が経過すると、信用情報から自動的に事故情報が削除されます。

情報が削除される時はクレジットヒストリーもすべて消えてしまい、スーパーホワイトの人と同じ状態になります。

カード会社は、スーパーホワイトと金融ブラックを判別できないため、「リスクが高い」と判断されて審査に通りにくくなるのです。

現在30代以上でスーパーホワイトの人は、カードローンに申し込む前にクレジットヒストリーを作成しておきましょう。

- クレジットカードに申し込む

- 携帯電話の端末を分割払いにする

- リース契約をする

- ショッピングローンを利用する

- 住宅ローンを利用する

最も簡単な方法は、携帯電話の個品割賦契約です。

携帯電話本体の分割払いも立派なクレジットヒストリーになるため、スーパーホワイトから脱する方法として効果的です。

過去に延滞・滞納・債務整理などを起こしてブラックリストに登録されている

過去に長期延滞や債務整理などの金融事故を起こした人は信用情報に傷があるブラックの状態なので、審査で不利になります。

金融機関は融資の審査をする際に、信用情報機関に照会して他社の借り入れ状況などを確認しています。

そのため、ブラックリストに登録されている人は高確率で融資を受けられません。

- 長期延滞(2〜3ヶ月以上)

- 債務整理(自己破産・個人再生・特定調停・任意整理など)

- クレジットカードの強制解約

- 携帯電話の分割払いで返済延滞

- 奨学金の返済を3ヶ月以上延滞

金融事故の記録は5〜7年残ります。

5〜7年が経過すると自動的に削除されるため、信用情報に問題がある人は保有期間が過ぎるまで申し込みを避けましょう。

提出書類の不備や虚偽申告があるとネガディブな評価をされやすい

年収や他社借入額を偽って申告すると、信用を失って審査落ちの原因になります。

些細な誤入力なら訂正を求められるくらいなので、審査に悪影響は出ません。

しかし、明らかに虚偽の申し込みだと判断できる場合は、詐欺の可能性を疑われて審査に落ちてしまいます。

- 年収を実際より多く記入する

- アルバイト・パートなのに正社員と申告する

- 勤続年数を実際より多く申告する

- 他社借入があることを申告しない、または少なく申告する

年収や勤務先、勤続年数などは、収入証明書の確認または在籍確認を行うことで事実が明らかになります。 また、他社借入状況も信用情報にすべて登録されているため、隠すことはできません。

事実と異なる情報を申告すると、かえって審査に落ちる可能性が高まります。カードローンは無担保で融資を行っており、信用できる人にしかお金を貸しません。

そのため、嘘や不正があると審査に落ちるだけでなく、二度と申し込めなくなる可能性や、法的に責任を追及されて重大な問題に発展する可能性もあるので注意が必要です。

高額融資を受けたいからといって年収を偽って申し込んだり、他社借り入れ額を少なく申請したりするのはやめましょう。

正直に申告した方が信用性も高まり、審査に通過できる確率も上がります。

なお、嘘の申告をしたつもりではなく、単なる記入ミスだとしても、不信感を招いて審査で不利になります。信用を落とすと審査通過が難しくなるので、誤字脱字のないように正確に入力しましょう。

ローンが通らない人の為のローンを利用するには?審査通過率を上げる対策法

ローンが通らない人の為のローンを利用するには、事前準備が不可欠です。

申し込む前からしっかり準備をしておくことで、審査に通る可能性を高められます。

- 転職1年未満の場合は勤続年数を増やして安定した収入があることを示す

- 連帯保証人を用意して借金を返済できないときの不安を解消する

- 頭金を増やして借入希望額を少なくすると返済能力を細かくチェックされずに済む

- 事前に他社借入金額の返済を進めるか完済しておくと審査への影響が少ない

- 信用情報機関に開示請求をする|任意整理や自己破産をした人は金融事故情報が消えるまで待つ

- 短期間で複数ローンへの申し込みを避けて一社に絞る

ローンに申し込む前に、できる対策はすべて行っておきましょう。

転職1年未満の場合は勤続年数を増やして安定した収入があることを示す

新しい職場で働き始めたばかりの人は、収入が不安定だと判断され、審査に落ちやすくなります。

融資の審査では、勤続年数が長いほど審査で有利です。長期間にわたって同じ職場で働き続けている人は、昇給の回数が多くて時給も高いため、働き始めたばかりの社員と比べると収入が安定しています。

そのため、審査ではプラスの評価を得ることができ、審査通過率が上がります。

勤続年数の基準は金融機関によって異なりますが、一般的に同じ職場で1年以上働くことが審査通過の目安です。

国土交通省が発表した「令和5年度民間住宅ローンの実態に関する調査結果報告書」によると、融資を行う際の勤続年数の基準について、以下のような回答結果が出ています。

| 勤続年数の基準 | 回答した機関(全914機関、重複回答あり) |

|---|---|

| 3年以上 | 138機関 |

| 2年以上 | 47機関 |

| 1年以上 | 598機関 |

| その他 | 175機関 |

住宅ローンの審査では、勤続年数の基準を「1年以上」と回答した機関が最も多いことから、他のローン審査でも同じ職場で1年以上働くことが審査通過の目安となります。

数ヶ月程度働いただけでは審査通過は厳しいので、職場を転々とするのは控えて、少なくとも1年以上は同じ職場で働き続けましょう。

連帯保証人を用意して借金を返済できないときの不安を解消する

金融機関からの信頼を得て審査に通りやすくするには、連帯保証人を立てることが有効な方法です。

申込者の収入や信用情報に不安要素がある場合でも、連帯保証人を立てれば審査通過の後押しとなります。

一般のカードローンは連帯保証人なしで借り入れできますが、連帯保証人がいない分、申込者の信用力が細かくチェックされるため、審査は厳しくなりがちです。

その点、連帯保証人がいれば、万が一返済が滞ったときに代わりに返済してもらえるため、審査のハードルが低くなります。

安定した収入のある人や信用情報の良好な人に連帯保証人を依頼すれば、審査通過の可能性がより高まるでしょう。

ただし、保証人にも返済責任が生じるため、迷惑をかけるとお互いの関係に悪影響が生じてしまいます。

社会人になったばかりで収入が少ない場合は、両親に保証人を依頼するなど、保証人になる相手は慎重に検討することが大切です。

頭金を増やして借入希望額を少なくすると返済能力を細かくチェックされずに済む

住宅ローン等の審査では、頭金を増やすと審査に通りやすくなる可能性があります。

- 貯蓄があることを金融機関に印象づけられる

- 借入額が減って返済比率が下がり、返済リスクが軽減する

- 貸し倒れリスクが低くなり、承認される確率が高まる

- 頭金の割合が高いと、金利優遇を受けやすい

頭金の金額が多ければ多いほど、金融機関にとっては滞納リスクが減るため、審査通過率も高まります。属性や信用情報に不安がある人は、できる限り頭金を増やしておきましょう。

なお、頭金の目安は総額費用の1~2割程度です。たとえば住宅の完成までにかかる費用総額が2500万円であれば、頭金は250万円ほどが目安になります。

頭金が必要ないカードローンに申し込む際は、借入希望金額を50万円以内に設定すると審査に通りやすくなります。借入希望額が高くなるほど審査のハードルも上がるので、注意が必要です。

事前に他社借入金額の返済を進めるか完済しておくと審査への影響が少ない

他社から借り入れがある場合は、申し込む前に残高を減らしておくと返済負担率が下がるため、審査に通りやすくなります。

逆に、残高が多いと返済能力に不安を持たれてしまい、審査落ちするリスクが高まるので注意が必要です。

特に年収3分の1近くの借り入れがある人は、総量規制に抵触するため審査に落ちやすくなります。すでに他社から借り入れをしている人は、申し込む前に可能な限り返済しておきましょう。

他社の借入額が多くて、なかなか返済が進まない場合は、おまとめローンを利用するのも一つの方法です。

また、おまとめローンは総量規制の対象外なので、既存ローンの借入残高が年収の3分の1を超えていても、上限なしで借り入れできます。

低金利で利用できるおまとめローンについては、おまとめローンおすすめランキングで解説しているので、ぜひ参考にしてみてください。

信用情報機関に開示請求をする|任意整理や自己破産をした人は金融事故情報が消えるまで待つ

過去に任意整理や自己破産などの金融事故を起こしていて審査に通るか不安な人は、信用情報機関に開示請求をして、自身の信用情報を事前に確認しておきましょう。

現在、日本には3つの信用情報機関があります。

- JICC(日本信用情報機構)

- CIC(シー・アイ・シー)

- KSC(JBA)(一般社団法人全国銀行協会)

銀行や貸金業者などの金融機関は、3つのいずれかに加盟しており、いずれも相互に登録情報を確認できる状態です。

そのため、3つのうち1つでもブラックリストに登録されていれば、他の信用情報機関でも金融事故の情報が共有されてしまいます。

信用情報を確認する際は、3つの信用情報機関すべてで金融事故情報が載っていないかチェックすることが大切です。

信用情報機関に開示請求をすれば、個人でも信用情報の内容は確認できます。なお、開示方法や手数料は信用情報機関によって異なります。

| 個人信用情報機関 | 開示方法 | 金額 |

|---|---|---|

| JICC (日本信用情報機構) | スマホアプリ 郵送 | 1,000円 |

| CIC (シー・アイ・シー) | Web 郵送 | Web:500円 郵送:1,500円 |

| KSC(JBA) (一般社団法人 全国銀行協会) | Web 郵送 | Web:1,000円 郵送:1,124~1,200円 |

開示請求は有料ですが、アプリやWebならネット上で簡単に手続きができるので、誰にも知られる心配がなく便利です。

Webやアプリで信用情報を開示する手順は、以下のとおりです。

| 個人信用情報機関 | 信用情報を開示する手順 |

|---|---|

| JICC(日本信用情報機構) | 1.JICC専用スマホアプリをダウンロード 2.トップページで「信用情報開示の申込」を選択 3.本人認証 4.氏名や生年月日等を入力 5.手数料の支払い 6.開示結果の受取り |

| CIC(シー・アイ・シー) | 1.利用環境・ お支払い方法の確認 2.クレジット契約で利用した電話番号から指定の電話番号にかけて受付番号を取得 3.取得した受付番号と受付番号を取得した電話番号を入力 4.入力した電話番号あてにSMSで認証コードを送信 5.必要事項を入力(キャリア決済の場合は認証コードも入力) 6.利用手数料の決済 7.パスワードを入力して開示情報を表示 |

| KSC(JBA)(一般社団法人 全国銀行協会) | 1.メールアドレスを登録 2.名前、住所、電話番号などを入力 3.オンラインで本人確認 4.メールアドレスに手数料の支払いに必要なURLを送信 5.URLから決済サイトにアクセスして手数料を支払い 6.メールアドレスにダウンロードに必要なURLを送信 7.URLからダウンロードサイトにアクセスして開示報告書を取得 |

信用情報の返済状況の欄に「異動」と記載されていれば、一般的に「ブラックリスト入り」と呼ばれる状態になります。

ブラックリスト入りしていると、どのローンも審査通過は難しいので、金融事故情報が消えるまで5〜7年待ちましょう。

情報が消えるまで待てない場合は、後で紹介する「金融機関以外から資金を調達する方法」の利用をおすすめします。

短期間で複数ローンへの申し込みを避けて一社に絞る

審査に通るために、短期間で複数ローンに申し込むのは避けましょう。

複数他社のカードローンに同時期に申し込むと、「お金に困っている人」「返済能力が低い人」というマイナスイメージを与えてしまい、審査で不利になります。

一般的に1ヶ月以内に3〜4社以上に申し込んでる人は「申し込みブラック」と判断され、どのローンにも通りにくくなります。

ローンの申込履歴は信用情報に記録されており、審査で必ずチェックされるため、隠すことはできません。

「複数のカードローンに申し込んだ方が審査通過率が高まるのでは?」と考える人もいますが、実際は逆効果です。ローンに申し込む際は、1社に絞りましょう。

すでに複数のローンに申し込んで審査に落ちてしまった場合は、6ヶ月以上の期間をあけてから再度申し込みましょう。

ローンの申込状況が信用情報に登録されている期間は6ヶ月であり、6ヶ月経過すると自動的に削除されます。

そのため、審査に落ちてから6ヶ月以上経過していれば、審査で不利になる状況を回避でき、借り入れしやすくなります。

ローンが通らない人の為のローンを選ぶときの注意点

どのローンの審査にも通らないと、焦ってしまい、間違った判断をしやすくなります。

違法業者など危険な方法でお金を借りると、かえってお金に困ることになるので注意が必要です。

- 審査なしを謳うローンは危険しかない!利用するメリットはなし

- 闇金業者の可能性がある高金利ローンへの申込みは避ける

- 個人間融資をすると個人情報を悪用されるリスクがある

事態を悪化させないためにも、ローンを選ぶときの注意点を事前に把握しておきましょう。

審査なしを謳うローンは危険しかない!利用するメリットはなし

「審査なし」などの謳い文句で勧誘する業者は、違法業者である可能性が高いので利用するのはやめましょう。

金融機関は貸金業法や銀行法により、申込者の返済能力を調査することが義務付けられています。そのため、審査なしでお金を借りることはできません。

(返済能力の調査)

引用元:貸金業法 | e-Gov 法令検索

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

借入額が1万円程度の少額融資であっても、必ず審査は必要です。審査に通らなければ、お金を借りられません。

にも関わらず、審査なしでお金を貸す業者は、法律を守らずに営業している違法業者ということになります。

また、貸金業者が「審査が甘い」「ブラックでも融資OK」などの誇大広告を出すことも、貸金業法で禁じられています。

(誇大広告の禁止等)

第十六条 貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。

引用元:貸金業法 | e-Gov 法令検索

違法業者からお金を借りると、法外な高金利を請求され、多重債務に陥る可能性が高いです。

返済が滞ると、自宅への取り立てや家族の嫌がらせなどの違法行為が行われ、生活に大きな支障が出ます。違法業者を利用するメリットは一つもありません。

お金を借りるときは、貸金業登録のある正規の業者を利用しましょう。

闇金業者の可能性がある高金利ローンへの申込みは避ける

金融機関の審査に通らないからといって、闇金業者を利用するのはやめましょう。「審査なし」と謳っている業者や高金利のローンは、闇金である可能性が高いです。

闇金は法律を守らずに営業している違法業者のため、一度でもお金を借りると法外な利息を請求され、借金が莫大に膨れ上がってしまいます。

また、期日までに返済できないと脅迫めいた取り立てが行われ、本人だけでなく家族や職場にまで被害が及びます。

一度でも闇金からお金を借りると抜け出せなくなる可能性が高いので、いくらお金に困っていても絶対に借りてはいけません。

仮に闇金からお金を借りたとしても、借金の返済は必要ありません。なぜなら、違法な貸し付けは最初から効力を持たず、債権者返済義務が発生しないからです。

しかし、一度でもお金を借りると取り立てが終わらないため、闇金専門の弁護士か司法書士に依頼して解決する必要があります。

個人間融資をすると個人情報を悪用されるリスクがある

インスタグラムやフェイスブックなどのSNS上で個人的な貸し借りをすると、詐欺や脅迫、個人情報流出などのトラブルに巻き込まれる可能性があります。

SNSには個人的な金銭の貸し借りに関する書き込みがありますが、これらは闇金が雇ったサクラが投稿しているケースが多いです。

SNS等を利用した個人間融資については、金融庁の公式ホームページでも注意を促しています。

・ 個人であっても、反復継続する意思をもって金銭の貸付けを行うことは、貸金業に該当します。

引用元:SNS等を利用した「個人間融資」にご注意ください!- 金融庁

・ 不特定多数が閲覧可能なSNS等で「お金を貸します」、「融資します」などと書き込んで、契約の締結を勧めることは、貸金業法の規定に抵触する場合があります。

・ 個人を装ったヤミ金融業者により違法な高金利での貸付けが行われるほか、更なる犯罪被害やトラブルに巻き込まれる危険性があります。

SNS上で「#個人融資」などのタグが付いた投稿は、ほぼ違法業者だといえます。

個人間融資は出資法による上限金利109.5%が適用されるため、高い利息が発生します。例えば、個人間融資で100万円を1ヶ月間借りると、9万円の利息を支払わなければなりません。

また、SNSを利用した個人間融資では、個人情報を悪用されるリスクもあります。

全国の消費生活センター等には、個人情報を悪用されて高額な支払いを請求されるなど、実際の被害相談が多く寄せられています。

【事例1】

引用元:独立行政法人 国民生活センター

生活費が不足し、他からの借入れができなかったため、個人間融資の掲示板サイトにお金を貸してほしいと書き込み、返事をしてきた人と直接会って計15万円を借りた。これまでに50万円以上返済したが、さらに400万円を支払うよう連絡がきた。相手は自分の住所を知っている。どうしたらよいか。

【事例2】

SNSで「個人で融資します」という書き込みを見て相手に連絡を取り、60万円の融資を申し込んだ。すると、相手から「まず2万円を銀行口座に振り込むので、そのままこちらへ振り込んで返してほしい。そこで審査をする」と言われ、銀行口座などの個人情報を伝えてしまった。しかし、心配になりやめたいと伝えたら、「すでに1万円を振り込んだので、1週間後に3万円を返すように」と言われた。まだ、振り込まれているかどうかの確認はできていないがどうしたらよいか。

見ず知らずの相手に個人情報を教えてしまうと、脅迫まがいの請求をされるだけでなく、個人情報をネット上に公開されるなどの危険もあります。

個人間融資には危険しかないので、絶対に利用しないようにしましょう。

万が一個人間融資を利用してしまった場合は、「消費者ホットライン」に相談して、身近な消費生活センターや消費生活相談窓口を案内してもらいましょう。

ローンが通らない人が金融機関以外から資金を調達する方法は?おすすめの対処法

ローンの審査に通らない場合は、金融機関以外からお金を借りる方法を検討しましょう。

お金を借りる方法は金融機関以外にも複数あるので、資金調達に困ったときの役に立ちます。

- クレジットカードにキャッシング枠があれば即日借入可能

- 不用品の売却なら返済義務なし!フリマアプリなら簡単かつ気軽に利用できる

- 家族や知人からの借り入れなら安心!利息の支払いが必要ないケースもある

- 質屋に品物を預ければ面倒な手続き不要でその場で現金を受け取れる

- 生命保険会社の契約者貸付制度は審査不要でお金を借りられる

- 勤務先の従業員貸付制度ならブラックでも借り入れできる

- 生活福祉資金貸付制度なら審査基準が低く低金利で借入れできる

- 車のローンが通らない人は車のサブスクを検討する

審査なしで借り入れできる方法もあるので、自身の状況に合わせて最適な方法を選びましょう。

クレジットカードにキャッシング枠があれば即日借入可能

手持ちのクレジットカードにキャッシング枠が付いている場合は、審査なしで即日借り入れできます。

キャッシング枠はカード発行の段階で設定されるため、利用する際に再度審査は必要ありません。

キャッシング枠には限度額が定められており、枠内であればコンビニATMなどでいつでも現金を引き出せます。

手持ちのクレジットカードで借り入れできるため、財布を見られてもお金を借りていることはわかりません。

急な出費にもすぐに対応できるため非常に便利ですが、すべてのクレジットカードにキャッシング枠がついているわけではありません。

キャッシング枠が付いていない場合は、審査を申し込む必要があります。キャッシングの審査は数日かかる場合が多いので、早めに申し込んでおきましょう。

キャッシング枠がついているかわからない場合は、インターネット会員サービスなどで確認できます。

不用品の売却なら返済義務なし!フリマアプリなら簡単かつ気軽に利用できる

家電やブランド品などの不用品を売却すれば、資金をすぐに調達できます。

特にブランドバッグやパソコンなどの高級品は高く売れるため、その日のうちに10万円以上の資金を調達することも可能です。

1点1点の査定額は低くても、不用品をまとめて売ればある程度の資金は調達できます。

不用品を売却する方法は複数ありますが、どの売却方法にもメリットとデメリットがあるので、よく比較して自分に適した方法を選ぶことが大切です。

| 売却方法 | メリット | デメリット |

|---|---|---|

| フリマアプリオークションアプリ | ・自分が希望する価格で販売できる ・高値がつきやすい ・スマホを使って簡単に出品できる | ・売却手続きに手間がかかる |

| リサイクルショップ | ・即日現金を受け取れる | ・査定額が低くなりがち |

| 宅配買取 | ・お店に持ち込む手間がかからない ・全国どこからでも利用できる | ・入金まで時間がかかる |

自宅近くに買取業者がない場合や、自宅から一歩も出ずに手続きを済ませたい場合は、アプリや宅配買取の利用がおすすめです。

売却手続きに手間がかかるのが難点ですが、ネット上で簡単に手続きできるので、時間に余裕がある場合は利用してみましょう。

リサイクルショップでは売れないようなものも、フリマアプリやオークションアプリに出品すれば高値がつく可能性があります。

すぐに資金を調達したい場合は、リサイクルショップがおすすめです。店頭に持ち込めば、その場ですぐに査定が行われて現金を受け取れます。

ただし、査定額が低くなりがちなので、高値で売りたい場合には不向きです。

それぞれの方法の特徴を把握した上で、状況に合わせてうまく使い分けましょう。

家族や知人からの借り入れなら安心!利息の支払いが必要ないケースもある

どこからもお金を借りられないときは、親や知人に相談してみるのも一つの方法です。

親や知人なら、審査なしで資金を調達できます。場合によっては、無条件で貸してくれるかもしれません。利息なしで借りることができれば、返済負担を減らせます。

ただし、口約束だけだと、あとで「言った」「言わない」の論争になることが多く、最悪の場合は友人関係の崩壊につながります。

金銭トラブルを防ぐために、お金を借りるときは借用書を作成しておきましょう。借用書を作成しておけば、貸し借りの事実を第三者に証明でき、お互いのためになります。

借用書に具体的な書式はなく、必要な項目さえ記載していれば、チラシの裏などに作成しても問題ありません。

- 借入日(契約書作成日)

- 貸主

- 借主

- 借入額

- 返済方法

- 返済期日

- 利息

金銭消費貸借契約書はネット上のテンプレートを利用すれば、簡単に作成できます。なお、借用書を作成するのは借主です。貸してくれる相手に手間をかけないように配慮しましょう。

また、高額な借り入れはトラブルの元になるので、借入額は10万円以内に抑えるのが無難です。

質屋に品物を預ければ面倒な手続き不要でその場で現金を受け取れる

質屋で「質入れ」を申し込めば、審査なしでその場ですぐに現金を受け取れます。

質入れとは、ブランド品や貴金属などの品物を預けて査定を受け、査定額の現金をその場で借り入れできるサービスです。

身分証明書さえ提出すれば、無職やブラックの人でも借り入れできます。

- 質屋に出向き、質入れを申し込む

- 品物を提出し、査定

- 査定額の提示、了承

- 本人確認(運転免許証などの公的身分証明書を提示)

- 質札と査定額分の受け取り

品物の鑑定は数分ほどで終わり、すぐに査定額分の現金を受け取れます。

査定後に受け取る質札には、質入れ品の詳細や返済期限などが記載されており、支払いや品物の受け取り時に必要になるので、なくさないようにしましょう。

なお、支払い日までに返済できなかったときは、預けた品物を売却してお金を回収するため、返済日が過ぎても取り立てなどはありません。預けた品物の返却が必要ない場合は、元金と利息の支払いは不要です。

質入れの返済期限日は借り入れ日から3ヶ月が原則ですが、期限までに元金と利息を払えば、預けた品物を手元に戻せます。

「大事な品物を売りたくないけど、すぐにお金が欲しい」という場合は、質屋の利用をおすすめします。

生命保険会社の契約者貸付制度は審査不要でお金を借りられる

生命保険に加入している場合は、契約者貸付制度の利用がおすすめです。契約者貸付制度は、積立型の保険の解約返戻金を担保にしてお金を借りる制度です。

解約返戻金は保険の満期・解約時に払い戻されるお金であり、自分が積み立てたお金なので、お金を借りる際に審査はありません。

契約者本人が保険会社に電話して、契約者貸付を利用したいことを伝えれば、最短当日中に口座に振り込んでもらえます。

また、契約者貸付制度は金利が低いため、利息の支払いを抑えたい人やすぐにお金を借りたいときに便利です。

| 保険会社 | 金利(年利) | 当日中の着金 |

|---|---|---|

| 第一生命保険 | 3.00〜5.75% | 14:30までの手続き完了 |

| かんぽ生命 | 2.50〜6.00% | 9:00~13:59までに手続き完了 |

| 日本生命 | 3.75〜5.75% | 平日14時30分までに手続き完了 |

| 住友生命 | 1.55〜5.75% | 8:00~17:30までに手続き完了 |

借入限度額は解約返戻金の6~8割程度なので、加入している期間が長いほど借りられる金額も大きくなります。

また、返済日は指定されていないため、自分の都合にあわせて返済できるのも利点です。

ただし、掛け捨て型の保険では利用できません。

また、返済せずに元利金が解約返戻金を上回った場合は、保険を強制解約される可能性があるので注意が必要です。そのような事態を防ぐために、きちんと返済計画を立ててから申し込みましょう。

借入額と返済期間を入力するだけで、月々の返済額と総返済額を表示します

| 金融会社 | 適用金利(最低) | 月々の返済額 | 総返済額 | 総利息 | 無利息期間 | 詳細 |

|---|---|---|---|---|---|---|

| いつも | 4.50% | ¥21,824 | ¥523,774 | ¥19,783 | 初回60日間 | 詳細 |

| セントラル | 4.50% | ¥21,824 | ¥523,774 | ¥21,730 | 初回30日間 | 詳細 |

| フタバ | 4.80% | ¥21,891 | ¥525,383 | ¥23,190 | 初回30日間 | 詳細 |

| フクホー | 4.80% | ¥21,891 | ¥525,383 | ¥25,383 | - | 詳細 |

| キャレント | 7.30% | ¥22,454 | ¥538,904 | ¥38,904 | - | 詳細 |

| アロー | 15.00% | ¥24,243 | ¥581,840 | ¥81,840 | - | 詳細 |

勤務先の従業員貸付制度ならブラックでも借り入れできる

従業員貸付制度が設けられている会社なら、制度を利用して会社からお金を借りられます。

従業員貸付制度を利用する場合、会社独自に定める審査に通る必要があります。審査といっても、金融機関の審査のように厳しいものではありません。

もともと従業員貸付制度はお金に困っている従業員をサポートするためのものであり、審査も比較的柔軟です。

主に勤務態度や勤続年数をもとに審査が行われるため、信用情報は確認されません。そのため、勤務先できちんと働いていれば、ブラックでも借り入れできます。

貸付制度の内容は会社によって異なりますが、一般的な概要は以下のとおりです。

| 金利 | 2.0~5.0% |

|---|---|

| 限度額 | 最大1,000万円程 |

| 審査時間 | 数日程度 |

| 借入方法 | 指定口座に振込 |

| 返済方法 | 天引き、口座振替 |

- 担当部署から申込書を受け取る

- 申込書に必要事項を記載して提出する

- 社内審査

- 社内審査に通過後、指定口座へ振込

借入金額は、勤続年数や勤務態度などの観点を総合的に判断して決められます。

一般的に、勤続年数が長いほど借入金額も高額になり、規模の大きな会社であれば最大1,000万円まで借りられる場合もあります。

金利が低いので、消費者金融や銀行から借りるよりも返済負担を大幅に軽減することが可能です。

ただし、すべての会社に従業員貸付制度が設けられているわけではありません。また、従業員貸付制度を利用できるのは基本的に正社員のみであり、非正規雇用者の人は制度の対象にならないケースが多いです。

従業員貸付制度を利用できるか確認したい場合は、人事に問い合わせてみましょう。

生活福祉資金貸付制度なら審査基準が低く低金利で借入れできる

低収入が原因でローンの審査に通らない場合は、生活福祉資金貸付制度を利用してお金を借りられます。

生活福祉資金貸付制度とは、失業や減収などによって生活が困窮している世帯のサポートを目的に、生活費や一時的な貸し付けを行う制度です。

- 必要な資金を他から借りることが困難な「低所得者世帯」

- 障害者手帳などの交付を受けた人が属する「障害者世帯」

- 65歳以上の高齢者が属する「高齢者世帯」

失業して無職の人も低所得者として扱われるため、生活福祉資金貸付制度を利用して借り入れできます。

なお、生活福祉資金貸付制度には4種類があり、資金使途に合わせた借り入れが可能です。

| 貸付の種類 | 資金の種類 | 金利 | 貸付金額 |

|---|---|---|---|

総合支援資金 | 生活支援費 | 連帯保証人あり:無利子 連帯保証人なし:1.5% | 2人以上の世帯:月20万円以内 単身世帯:月15万円以内 |

| 住宅入居費 | 連帯保証人あり:無利子 連帯保証人なし:1.5% | 40万円以内 | |

| 一時生活再建費 | 連帯保証人あり:無利子 連帯保証人なし:1.5% | 60万円以内 | |

| 福祉資金 | 福祉費 | 連帯保証人あり:無利子 連帯保証人なし:1.5% | 580万円以内 |

| 緊急小口資金 | 無利子 | 10万円以内 | |

| 教育支援資金 | 教育支援費 | 無利子 | 高校:月3.5万円以内 高専:月6万円以内 短大:月6万円以内 大学:月6.5万円以内 |

| 就学支度費 | 無利子 | 50万円以内 | |

不動産担保型生活資金 | 不動産担保型生活資金 | 年3.0% | ・土地の評価額の70%程度 ・月30万円以内 |

| 要保護世帯向け不動産担保型生活資金 | 年3.0% | ・土地及び建物の評価額の70%程度(集合住宅の場合は50%) ・生活扶助額の1.5倍以内 |

生活費が不足している場合は総合支援資金、子供の教育費がない場合は教育支援資金を利用すると良いでしょう。

連帯保証人を用意できる場合は無利子で借り入れできますが、連帯保証人を用意できなくても年1.5〜3.0%の低金利で借り入れが可能です。

生活福祉資金貸付制度を利用したい場合は、市区町村の社会福祉協議会の公式サイトや電話で申し込みできます。

- 社会福祉協議会に申し込み

- 社会福祉協議会に申請書と本人確認書類等を提出

- 社会福祉協議会から貸付決定通知が送付

- 社会福祉協議会へ出借用書を提出

- 指定口座に融資金を振込

社会福祉協議会が市役所と別の住所に設置されている地域もあるので、あらかじめ調べてから出向きましょう。

なお、審査に通過しても融資までに最短1ヶ月ほど時間がかかるので、早めの申請が必要です。

緊急でお金が必要な場合は、生活福祉資金貸付制度の「緊急小口資金」を利用しましょう。緊急小口資金は最大10万円までしか借りられませんが、融資スピードが早く、最短1週間で借り入れできます。

少額資金ですが、ブラックでどこからも借りれないときや、緊急で必要な場合に役立ちます。

車のローンが通らない人は車のサブスクを検討する

車のローンの審査に通らない場合は、車のサブスクリプションサービス(サブスク)を利用するのも一つの方法です。

車のサブスクは、月額定額制で車を利用できるサービスです。基本的にはローン審査が必要ないため、審査通過に不安のある人に適しています。

また、月々の定額料金には保険やメンテナンス費用が含まれているため、車の購入費用や管理費用を抑えたい人にも最適です。

車のサブスクは、車選びから申し込み手続きまでインターネットで完結するケースが大半です。契約満了時も車を返却するだけなので、廃車手続きや売却手続きは必要ありません。

サブスクは車の所有権がなく、利用のみの形ですが、最新の車を利用したい人や必要な時だけ車を使いたい人には、便利なサービスだといえるでしょう。

車のサブスクおすすめ一覧

| 車のサブスク | 月額料金 | 契約期間 | 取扱車種 | ボーナス払い |

|---|---|---|---|---|

| 定額カルモくん | 12,490円~ | 1~11年 | 国産メーカー全車種・全グレード | なし |

| オリックス・カーリース・オンライン | 13,090円~ | 5年・7年・9年・11年 | 国産メーカーの全車種 | 選択可 |

| MOTAカーリース | 13,310円~ | 7年・9年・11年 | 国産メーカー全車種 | 選択可 |

| ニコノリ | 14,766円~ | 1~9年 | 国内全メーカー、全車種 | 選択可 |